Heliad Equity Partners

Seite 56 von 87 Neuester Beitrag: 14.11.24 12:30 | ||||

| Eröffnet am: | 24.02.09 10:02 | von: BackhandSm. | Anzahl Beiträge: | 3.15 |

| Neuester Beitrag: | 14.11.24 12:30 | von: Raymond_Ja. | Leser gesamt: | 508.805 |

| Forum: | Börse | Leser heute: | 69 | |

| Bewertet mit: | ||||

| Seite: < 1 | ... | 53 | 54 | 55 | | 57 | 58 | 59 | ... 87 > | ||||

"Emittiert werden die Produkte unter der Marke Flatex."

... der sc-consult GmbH ("SMC Research"): http://www.smc-research.com/wp-content/uploads/...ch-Comment_frei.pdf

... der GBC AG: http://www.more-ir.de/d/13541.pdf

... kooperieren mit neuem online-vermögensverwalter Whitebox: https://www.whitebox.eu/presskit/Whitebox%20Pressemappe.pdf

http://de.4-traders.com/FINTECH-GROUP-AG-5400018/...hitebox-21871430/

Für Deutschlands Unternehmer werden Online-Kreditmarktplätze zunehmend eine Alternative zur Hausbank. Zu diesem Ergebnis kommt eine Studie der HHL Leipzig Graduate School of Management. Befragt wurden 104 mittelständische Unternehmer, die beim Online-Kreditmarktplatz Funding Circle Deutschland eine Finanzierung beantragten und/oder erhielten. Über die digitale Plattform finanzieren private und institutionelle Investoren Kreditprojekte deutscher Firmen.

Ausschlaggebend für ein gestiegenes Interesse an der Kreditvergabe über einen digitalen Marktplatz ist der Wunsch nach einer schnelleren, flexibleren und einfachen Finanzierung als über die Hausbank. Als weitere Gründe nannten die befragten Unternehmer die hohe Prozesstransparenz und den Wunsch nach einer Streuung der Finanzierung. Laut der Studie herrscht vor allem Unzufriedenheit mit der eigenen Hausbank hinsichtlich der dort wahrgenommenen Bürokratie, der Finanzierungsgeschwindigkeit und den erforderlichen Sicherheiten. Hingegen scheinen finanzielle Aspekte, wie niedrigere Zinsen oder Gebühren, für den Wechsel eine untergeordnete Rolle zu spielen.

Zwar bleibt für die meisten Mittelständler die Hausbank weiterhin der erste Ansprechpartner bei der Finanzierung, jedoch sehen vor allem Unternehmer, die bereits eine Finanzierung auf dem Kreditmarktplatz erhalten haben, diesen als fast ebenso wichtigen Partner wie ihre Hausbank, sagt Erik Maier, Studienleiter und Junior-Professor für Handels- und Multi-Channel-Management an der HHL.

... verdient worden sein dürften, stellt [CEO Frank Niehage] für den laufenden Turnus einen Anstieg auf 35 Millionen in Aussicht", http://www.wallstreet-online.de/nachricht/...p-ehrgeizige-ziele

die "sportlichen EBITDA-Vielfachen im Fintech-Sektor" sind auf dem mist hyperventilierender analysten gewachsen

... lag zum Halbjahr 2015 bei 10,10 Euro je Aktie. Aktuell dürften es etwa 10,30 Euro sein. Das heißt: Die Aktie von Heliad wird 45 Prozent unter Vermögen gehandelt, und Sie können mit hohem Discount günstig bei der Fintech Group einsteigen'', http://www.finanzen.net/nachricht/aktien/...h-guenstig-kaufen-4754016

Frankfurt am Main

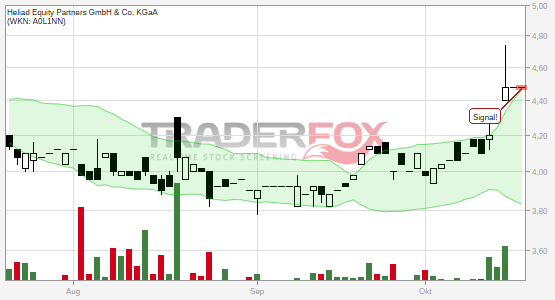

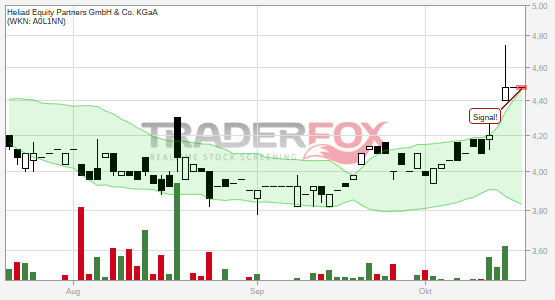

Wertpapierkenn-Nummer AOL1N

ISIN DE000A0L1NN5

Hinweis gemäß § 62 Abs. 3 S. 2 UmwG i. V.m. Art. 9 Abs. 1 lit. C) ii) SE-VE auf die bevorstehende Verschmelzung der assona Holding SE auf die Heliad Equity Partners GmbH & Co. KGaA

Es wird gemäß § 62 Abs. 3 Satz 2, Abs. 4 Satz 3 UmwG bekannt gemacht, dass es geplant ist, die alleinige Tochtergesellschaft assona Holding SE, Amtsgericht Frankfurt am Main, HRB 92583 (übertragende Gesellschaft) im erleichterten Konzernverschmelzungsverfahren auf die Heliad Equity Partners GmbH & Co. KGaA, Amtsgericht Frankfurt am Main, HRB 73524 (übernehmende Gesellschaft), durch Aufnahme zu verschmelzen. Die assona Holding SE beschäftigt keine Arbeitnehmer. Die Verschmelzung erfolgt im Innenverhältnis mit Wirkung zum des Ablaufs des 31.12.2015. Der Verschmelzung liegt die Jahresbilanz der assona Holding SE vom 31.12.2015 zugrunde.

Gemäß § 62 Abs. 1 UmwG i.V.m. Art. 9 Abs. 1 lit. C) ii) SE-VE ist ein Verschmelzungsbeschluss der Hauptversammlung der Heliad Equity Partners GmbH & Co. KGaA nicht erforderlich, da sich 100% des Stammkapitals der assona Holding SE in der Hand der Heliad Equity Partners GmbH & Co. KGaA befinden. Gemäß § 62 Abs. 4 Satz 1 UmwG i.V.m. Art. 9 Abs. 1 lit. C) ii) SE-VE ist ein Zustimmungsbeschluss der Gesellschafterversammlung der assona Holding SE zur Verschmelzung ebenfalls nicht erforderlich. Aus dem gleichen Grund sind ein Verschmelzungsbericht, eine Verschmelzungsprüfung und ein Verschmelzungsprüfungsbericht nicht erforderlich.

Aktionäre der Heliad Equity Partners GmbH & Co. KGaA, deren Anteile zusammen den zwanzigsten Teil des Grundkapitals der Heliad Equity Partners GmbH & Co. KGaA erreichen, können jedoch die Einberufung einer Hauptversammlung verlangen, in der über die Zustimmung der beabsichtigten Verschmelzung beschlossen wird (§ 62 Abs. 2 UmwG). Ein Einberufungsverlangen ist binnen eines Monats ab dem Datum der Veröffentlichung dieser Mitteilung schriftlich an die Heliad Equity Partners GmbH & Co. KGaA, Rechtsabteilung, Grüneburgweg 18, D-60322 Frankfurt am Main, zu richten. Auf dieses Recht weisen wir unsere Aktionäre ausdrücklich hin.

Ab dem Tage dieser Bekanntmachung können in den Geschäftsräumen der Heliad Equity Partners GmbH & Co. KGaA im Grüneburgweg 18, 60322 Frankfurt am Main, von den Aktionären während der üblichen Geschäftszeiten die Unterlagen nach § 63 Abs. 1 UmwG (u.a. der Entwurf des Verschmelzungsvertrages) eingesehen werden. Auf Verlangen wird jedem Aktionär kostenlos eine Abschrift dieser Unterlagen übersandt. Der Entwurf des Verschmelzungsvertrages wurde zum Handelsregister der Heliad Equity Partners GmbH & Co. KGaA eingereicht.

3,2% dividendenrendite, http://www.dgap.de/dgap/News/corporate/...haeftszahlen/?newsID=930667

http://boerse.ard.de/anlagestrategie/branchen/...nsverwaltung100.html

... Spätestens seit der Finanzkrise ist deutlich geworden, dass die immer noch weit verbreitete Nobelpreis-gekrönte Moderne Portfoliotheorie erhebliche Unzulänglichkeiten aufweist. Die Grundannahme von normalverteilten Renditen führt zu einer massiven Unterschätzung von Risiken. Empirisch gesehen treten extreme Vorfälle rund zehnmal häufiger auf, als die Normalverteilung suggeriert. Hinzu kommt, dass Rendite und Varianz, aber auch VaR, Anlegerpräferenzen nicht zufriedenstellend berücksichtigen. Unser Ansatz arbeitet mit nicht-normalverteilten und auf Fundamentalanalyse basierenden Assetklassenrenditen und nutzt für die Risikomodellierung die Risiko-Kennziffer CVaR (Conditional Value at Risk***), welche nicht nur die Wahrscheinlichkeit extremer Vorfälle berücksichtigt, sondern auch die gesamte potenzielle Verlusthöhe. Hinzu kommen komplexe quantitative und qualitative Simulationen. Auf diese Weise zielen wir darauf ab, Risiken in allen denkbaren Marktszenarien zu reduzieren und die Kundenvermögen vor allem in extremen Verlustphasen am Markt besser zu schützen. ...

*** https://de.wikipedia.org/wiki/...itional_Value_at_Risk_.E2.80.93_CVaR

Hab die Aktie schon länger auf der Watchlist aber in der letzten BO Ausgabe wurde ich erst wieder auf den Bewertungsabschlag aufmerksam.

Klingt für mich auf jeden Fall nach einem interessanten Invest.

Über eine Kurze Erklärung/Antwort wäre ich sehr dankbar.

Bin heute mal eingestiegen. Mal abwarten, wie gut die IR-Arbeit in Zukunft sein wird.

... hat gut reden, schließlich kassiert die FinLab-tochter Altira Heliad Management GmbH eine fetttriefende geschäftsührervergütung für ihre komplementärstätigkeit bei der Heliad Equity Partners GmbH & Co KGaA - übrigens einer der gründe, warum der aktienkurs der Heliad immer noch zurückhängt

siehe oben #1345:

Satzung der Heliad Equity Partners GmbH & Co KGaA, http://www.heliad.com/files/heliad_satzung_08092011.pdf

§ 8a Tätigkeits- und Haftungsvergütung

(1) Für ihre Geschäftsführungstätigkeit und die Übernahme der Haftung erhält die

Komplementärin [= Altira Heliad Management GmbH] jährlich im Voraus eine Tätigkeits- und Haftungsvergütung von 2,5 % p.a. des Wertes des bilanziellen Eigenkapitals des Konzerns zum Bilanzstichtag des vorangegangenen Geschäftsjahres gemäß den IFRS Rechnungslegungsvorschriften, zuzüglich eventuell anfallender Umsatzsteuer. [2015: 2,5% von 80,866mio = 2,02mio + 19% USt].

(2) Am Ergebnis der Gesellschaft ist neben den Kommanditaktionären auch die Komplementärin [= Altira Heliad Management GmbH] beteiligt (gewinnabhängige Vergütung). Die gewinnabhängige Vergütung beträgt danach 20% des festgestellten Jahresüberschusses der Gesellschaft (§ 286 AktG) eines jeden Geschäftsjahres vor Steuern ... . Die gewinnabhängige Vergütung versteht sich zuzüglich einer gegebenenfalls anfallenden gesetzlichen Umsatzsteuer. [2015: 20% von 13,9mio = 2,78mio + 19% USt]

... des geschäftsberichts 2015 der Heliad, http://www.heliad.com/files/heliad_jfb2014_final_s.pdf :

8.6. NAHESTEHENDE UNTERNEHMEN UND PERSONEN

... Die Altira Heliad Management GmbH, Frankfurt am Main hat von der Heliad Equity Partners GmbH & Co. KGaA, Frankfurt am Main T-EUR 2.022 (Vorjahr T-EUR 1.610) zzgl. Umsatzsteuer für die satzungsgemäße Tätigkeits- und Haftungsvergütung erhalten. Als gewinnabhängige Vergütung erhielt die Komplementärin satzungsgemäß T-EUR 2.781 (Vorjahr T-E UR 1.957) zzgl. Umsatzsteuer.

http://boerse.ard.de/aktien/fintech-group-traut-sich-mehr-zu100.html :

Die FinTech Group gehört zum Unternehmensgeflecht des Kulmbacher Finanzunternehmers Bernd Förtsch, der über seine Beteiligungsfirma noch rund 40 Prozent an der FinTech Group hält. Neben dem Online-Broker Flatex gehört zur FinTech Group, die ihren Sitz inzwischen in Frankfurt hat, auch der Hochfrequenz-Broker ViTrade, die biw Bank, die eine Banklizenz hat, sowie der Finanz-IT-Dienstleister Xcom. Im Geschäft mit neuen Finanzdienstleistungen, die teilweise das Geschäftsmodell von Banken angreifen, will FinTech in Zukunft noch stärker mitmischen. Kooperationen hat man deshalb zum Beispiel mit dem Zinsvermittler Zinspilot und der Online-Vermögensverwaltung Whitebox geschlossen.Auch im Zertifikategeschäft will man seine Marktanteile ausbauen. Helfen soll dabei eine Zusammenarbeit mit der US-Investmentbank Morgan Stanley. Zusammen mit ihr will Flatex demnächst die Derivate unter eigener Marke anbieten.

sc-consult GmbH (Dipl.-Kfm. Holger Steffen) zieht das fazit (http://www.smc-research.com/wp-content/uploads/...ch-Comment_frei.pdf ):

Dank der Einlagen der flatex-Kunden in Höhe von 1 Mrd. Euro weist das Kreditgeschäft noch viel Potenzial auf. Einen weiteren zentralen Wachstumstreiber stellt der Aufbau des Optionsschein- und Zertifikategeschäfts unter dem Brand "flatex" zusammen mit dem Partner Morgan Stanley dar. Zudem wurde eine Kooperation mit dem Startup Zinspilot gestartet, die den flatex-Kunden einen europaweiten Zugang zu Fest- und Tagesgeldangeboten bietet.

... mit außergewöhnlich guter Entwicklung:

- Entstehung eines neuen Online-Marktführers im Premium-Pet-Markt durch "Merger-under-Equals" zwischen ePetWorld und pets Premium

- Erfolgreicher Abschluss einer siebenstelligen Series-A-Finanzierungs-runde der Cubitabo GmbH (Bettenriese) und simultaner Roll-Out der Eigenmarke "buddy"

- Springlane eröffnet "Grillgarage" in Düsseldorf und baut die Eigenmarken- und Community-Strategie erfolgreich aus

- Lead-Investment in MUUME, der technisch führenden Plattform für die Digitalisierung von Prozessen im Retail

http://www.dgap.de/dgap/News/corporate/...satzmaterial/?newsID=944483