100 % Anstieg binnen 12 Monaten ab jetzt

gruss lire

das DRI immer noch und heute schon wieder im Minus ist. Ich vermisse hier immer noch die Gegenreaktion auf den drastischen Fall. Aber wie es aussieht wird diese nicht kommen. Das

OB ist zwar leer aber kaufen will wie immer auch niemand. Und selbst, wenn der Gesamtmarkt ins Plus dreht passiert bei uns nix. Das verstehe ich ehrlich gesagt nicht so richtig.

Auf die Zahlen von Freenet bin ich auch schon gespannt. Sollten diese wirklich sehr schlecht ausfallen könnte es uns auch gleich wieder mit runter ziehen. Clever wäre es von P.C. am selbigen Tage vorab Zahlen zu bringen von den ich natürlich erwarte das diese sehr gut sind.

Aber ich glaube wir sollten erst mal abwarten was Freenet bringt>>> der Spoeer ist unberechenbar und kann ein Haufen Scheisse als einen Barren Gold verkaufen (siehe HV)

Wird auf alle Fälle interessant. Vatas dürfte indes auch klar werden das die so wie Freenet momentan arbeite keine 24 oder gar 30 Euro für den Laden bekommen. Momentan sind die mit 2,30 Euro/Share in den Miesen.

Aber auch für DRI ist die Entwicklung des Kurses von Freenet wichtig. Noch sind wir zumindest mit unseren 8 % im Plus aber eben auch nur noch knapp. Aber dafür steht die Option weiterer Zukäufe im Raum.

Ich bin jedenfalls gespannt wie lange sich Vatas die Sache ansieht bevor sie handeln werden/müssen. Das wird ausschlaggebend.

Gruss lire

Aber andererseits erwirtschaften die meisten anderen Telkom Anbieter eben miese...!

Drillisch würde sich damit doch nur seine Performance verschlechtern.

Wenn Drillisch aber mit den Gewinnen nichts großartiges macht, bleibt es "ein unbekannter Krämer" - bitte diesen Begriff nicht ernst nehmen.

SalOpp stellt mal "objektiv" und nicht "feindbelastet" die Situation dar.

Evtl. sind jetzt einige Großaktionäre erstaunt, daß Spoerr sie veralbert hat und ihr Investment doch nicht so rund läuft ! Choulidis GLÄNZT nun umsomehr mit seiner Expertise. Nun erkennen vielleicht auch die Großaktionäre was für ein einzigartiger Kopf mit P.C. Drillisch bewiesenermaßen voransteht.

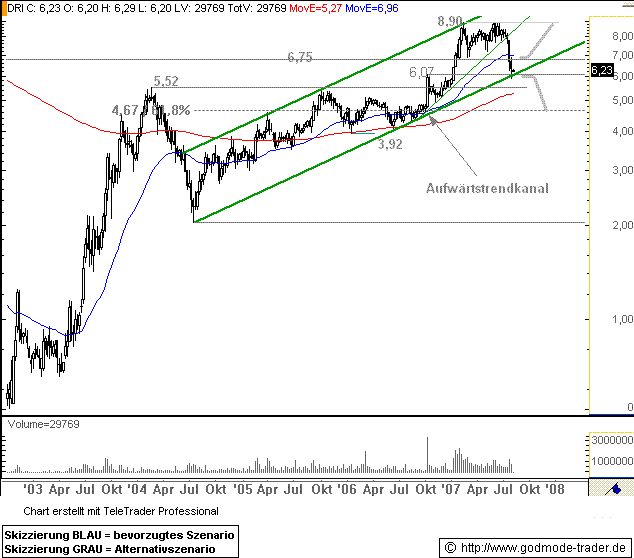

06.08.2007 11:54 DRILLISCH - In entscheidender Situation Drillisch (Nachrichten/Aktienkurs) - WKN: 554550 - ISIN: DE0005545503 Börse: Xetra in Euro / Kursstand: 6,23 Euro Kursverlauf vom 04.10.2002 bis 06.08.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche) Rückblick: Seit Juli 2004 bestimmt den Kursverlauf der DRILLISCH - Aktie ein Aufwärtstrendkanal. Im Februar 2007 markierte der Kurs ein Hoch bei 8,70 Euro an der oberen Begrenzung des Kanals. Anfang Juni scheiterte der Wert an diesem Hoch. In den letzten 3 Wochen kam es zu größeren Verlusten, welche die Aktie nun auf den Aufwärtstrend seit 2004 zurückführten und damit auch unter die Unterstützung bei 6,75 Euro. Bei 6,07 Euro verläuft eine kleine Horizontalunterstützung, sie bildet zusammen mit dem Aufwärtstrend eine Kreuzunterstützung. Charttechnischer Ausblick: Steigt der Kurs der DRILLISCH Aktie per Wochenschlusskurs über 6,75 Euro an, besteht Potenzial bis zunächst 8,90 Euro. Fällt er jedoch per Wochenschlusskurs unter 6,07 Euro zurück, wären weitere Abgaben bis ca. 4,67 Euro wahrscheinlich. Anbei finden Sie den Link zum Wissensbereich von GodmodeTrader.de mit dem Themenschwerpunkt "Chartanalyse und Trading" , in dem für Neueinsteiger und Fortgeschrittene die Materie ausführlich erläutert wird:

s.

Investor Permira drängt debitel an die Börse

Die Wirtschaftszeitung "Euro am Sonntag" berichtet, dass der britische Finanzinvestor "Permira" debitel offenbar dazu drängen will, möglichst bald an die Börse zu gehen. debitel ist einer der größten Vermittler von Handyverträgen und wurde im Jahre 2004 vom Finanzinvestor Permira für umgerechnet 900 Millionen Euro gekauft.

Um debitel reif für einen Börsengang zu machen, drängt Permira derzeit auf rigide Kosten- und Gewinnkontrolle.....

..... Branchenkenner gehen davon aus, dass der Finanzinvestor Debitel 2007 wieder veräußern will.

Hmmm, wie sollte Debitel den Börsengang in diesem Jahr einfacher bewältigen, als mittels Deal mit Drillisch (Börsenplatzierung im Gegenzug einer Fusion oder Übernahme)?

Das wäre doch eine bezahlbare und geistreiche Aktion ?

Oder habe ich dabei etwas übersehen ?

aber akt wird die KArte freenet noch interessantewr sein, bis Okt wirds wohl entschieden.

Netter iceberg heute im Lauf bei 6.20 und freenet wird jeden Tag billiger und nach deren Zahlen wirds richtig spannend, ohne Aktivierungskosten wirds kaum Gewinn geben bei den teuren Kundeaquisekosten.

Und salop, ein Schelm .... erst bei qsc über 5% gehen, jetzt so ne Prognose bei freenet, Rothauge bringt ganz schön was ins Rollen. Ausnahmaweise mal ein erfreulicher Tag für pc, selten genug, bleibt spannend , Unterstützer scheinen auch wieder an board

SES Research stuft Freenet ab

Die Analysten von SES Research haben die Aktien von Freenet (Nachrichten/Aktienkurs) von "Kaufen" auf "Halten" abgestuft.

Das Kursziel wurde von 27,00 Euro auf 17,50 Euro gesenkt.

gesehen bei: http://www.finanznachrichten.de/...ichten-2007-08/artikel-8758917.asp

hoffentlich sind die Zahlen gut, somit würden andere

erkennen, dass P.C das bessere Konzept hat als der Loser Spörr!!

diese Woche fließt ne Menge Schotter auf's Drillisch Konto bin

sehr gespannt was mit der vielen Kohle passiert!!

Sodale gehe wieder zum Strand ---- bis die Tage T.R

VWD

DÜSSELDORF (Dow Jones)--Nachdem bei der freenet AG in den vergangenen Wochen vor allem Zerschlagungsforderungen und Kritik an einem üppigen Aktienprogramm im Mittelpunkt standen, gerät nun das operative Geschäft wieder mehr in den Blick: Der Internet- und Mobilfunkanbieter berichtet am Mittwoch über sein zweites Quartal. Wie schon in den ersten drei Monaten wird der Vergleich mit dem Vorjahr durch einen veränderten Ansatz in der Rechnungslegung verzerrt. In der Tendenz führt dies - auch in den kommenden Perioden - zu geringeren Umsätzen, aber zu einem Schuss nach oben beim Betriebsergebnis.

Freenet lässt nämlich die Kosten für die Gewinnung und Bindung von Kunden jetzt teils nicht mehr gewinnmindernd durch die Erfolgsrechnung laufen, sondern stellt sie als Aktivposten in die Bilanz und schreibt sie nach und nach ab. Entsprechend fällt das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) viel höher aus. Für das zweite Quartal sagen die acht von Dow Jones Newswires befragten Analysten eine Zunahme um 60% auf gut 66 Mio EUR voraus. Unter dem Strich wird ein Überschuss von 42 Mio EUR erwartet nach rund 20 Mio im zweiten Quartal 2006.

Die neue Methode hat aber auch ihre Kehrseite: Die Prämien, die freenet als Zwischenhändler im Mobilfunkbereich von den Netzbetreibern für die Vermittlung neuer Kunden erhält, werden nicht mehr sofort als Umsatz vereinnahmt; ebenso die laufenden Anschlussgebühren. Außerdem bekommt freenet im Internetbereich von der Telekom keine Prämien mehr für neue DSL-Kunden. Beide Effekte wirken sich umsatzmindernd aus. Die Analysten sagen entsprechend für das zweite Quartal um 7% geringere Erlöse von knapp 459 Mio EUR voraus.

Das Bankhaus Sal. Oppenheim rechnet aber aus saisonalen Gründen mit höheren Prokopfumsätzen im Mobilfunkbereich und somit gegenüber den ersten drei Monaten hier mit einem leicht höheren EBITDA. Im Internetbereich dürfte sich hingegen ein Margendruck bei DSL bemerkbar machen, der nach Ansicht von Oppenheim-Analyst Frank Rothauge in den kommenden Monaten noch dramatische Züge annehmen wird. Der Experte ist für das DSL-Geschäft von freenet äußerst pessimistisch gestimmt, da er das Hamburger TecDAX-Unternehmen hier für nicht mehr wettbewerbsfähig hält.

Entsprechend hat Rothauge die Gewinnaussichten der freenet AG bis 2009 stark zurückgenommen, das Kursziel erheblich reduziert und anstelle der bisherigen Kaufempfehlung dazu geräten, die Aktie abzustoßen. Eine Zukunft für freenet sieht er darin, den DSL-Kundenstammen zu veräußern und sich im Mobilfunk wie angekündigt vom Wiederverkäufer zum virtuellen Netzbetreiber zu wandeln - also statt des Vertriebs fremder Produkte auf Rabatt- und Prämienbasis eigene Tarife über gemietete Infrastruktur anzubieten. Man darf gespannt sei, ob und wann freenet diesen Schritt vollzieht.

Webseite: http://www.freenet-ag.de

-Von Stefan Paul Mechnig, Dow Jones Newswires, ++ 49 (0) 211 - 13 87 213,

TMT.de@dowjones.com

DJG/stm/mim

-0-

Quelle: VWD 06.08.2007 15:00:30

http://web.consors.de/CatFront/JspNews.jsp?m_id=31135625

Ich halte die Aussagen zu Freenet und DSL für falsch.

Freenet Komplett ist doch erst richtig im Kommen.

Da werden höhere Margen wie vorher mit Telekom und

gleich hohe Margen erwirtschaftet wie bei 1&1 und deren Vollanschlußprodukt.

Außerdem krieg ich bei der Telefon Flat bei Freenet noch 7 weitere Länder kostenfrei dazu. So schlecht sind die gar nicht.

Monatlich kostet das Vollanschluß Produkt 30 Euro inkl. DSL + Telefonie für die 2000er Leitung / die 6000er Leitung kostet 35 Euro und die 16000er kostet 40 Euro

Bei Arcor zahle ich 35 Euro für alles mit 2000er DSL Leitung (5 Euro mehr)

Bei 1&1 Internet AG zahle ich exakt den gleichen Preis für alles bei DSL 2000 (30 Euro) und bei DSL 16000 (40 Euro)

Freenet KOmplett Vollanschlußprodukt war vor 1&1 verfügbar.

1&1 mußte handeln weil sie sonst zurückfallen ohne Vollanschlußprodukt.

Das Vollanschlußprodukt welches Telefonica+QSC bereitstellen wird von Hansenet+Freenet+Strato und eben jetzt auch 1&1 genutzt.

Ich glaube nicht dass 1&1 bei Telefonica+QSC sehr viel günstiger Einkaufspreise bekommen als die anderen.

Ich denke Freenet hat hier endlich mal ein Produkt um am Markt aufzuholen oder sich wenigstens zu etablieren. Service und Qualität haben sich ja auch verbessert.

Daher rechne ich mit guten Kundenzahlen im DSL Geschäft.

So !! Jetzt hoffe ich auch auf gute Drillisch zahlen !!

Es werden ganz schön viele Freenet Aktien die letzte Zeit gehandelt.

Und der Kurs hält sich nicht schlecht.

Viele Aktien hats die letzten Tage erwischt. Freenet hält sich wacker.

Ich hoffe dass da die Großen die Hand aufhalten und für den Verkauf schon sammeln.

was passiert mit einem Call-OS bei einer größeren Sonderausschüttung, wie z.B. bei Freenet ? Stürzt dieser dann ab auf den neuen Kurs ?

was passiert bei einem Übernahmeangebot vor Ablauf des OS ?

Danke

Juche

Aus fundamentaler Sicht kein Upside

Aus der zurück liegenden Hauptversammlung ging der Vorstand gestärkt hervor. Aus unserer Sicht erscheint sowohl eine Zerschlagung als auch eine weitere Sonderdividende unwahrscheinlich. Zudem würde durch eine Zerschlagung aus unserer Sicht kein signifikanter Mehrwert für die Aktionäre realisiert werden können. Eine Übernahme des gesamten Konzerns durch einen europäischen Telekommunikationskonzern oder durch einen deutschen Player erachten wir als das wahrscheinlichere Szenario. Nach dem Sonderdividenden- und Zerschlagungsszenarien wieder in den Hintergrund treten, werden in den kommenden Quartalen Fundamentaldaten wieder in den Vordergrund rücken:

Aktivierung der Kundenakquisitionskosten verzerrt zur EBIT-Entwicklung

Die EBITDA- und EBIT- Entwicklung wird durch die im laufenden Geschäftsjahr begonnene Aktivierung von Kundenakquisitionskosten stark verzerrt werden. So erwarten wir in 2007 aktivierte Kundenakquisitionskosten brutto von insgesamt EUR 176 Mio. Gegenzurechnen sind hier entsprechende Umsatzpassivierungen (zur Abgrenzung erhaltener Mobilfunk-Provisionen) von EUR 93 Mio., so dass sich ein Nettoeffekt auf die G+V von EUR 83 Mio. ergibt.

Strategiewechsel im Mobilfunk richtig – aber riskant

Im Segment Mobilfunk vollzieht freenet eine Änderung der Strategie und transformiert das etablierte MSP (Mobilfunk Service Provider)- Geschäftsmodell in ein kombiniertes MVNO/MSP-Modell (MVNO= Mobile Virtual Network Operator). Als MVNO stellt freenet die eigene Marke bei Kunden in den Vordergrund, vermittelt Verträge nicht mehr zu den vier etablierten Mobilfunknetzbetreibern sondern positioniert sich selbst als Netzbetreiber. Der Vorteil liegt darin, höhere Bruttomargen erzielen zu können und an eingehenden Gesprächsvolumina zu partizipieren. Demgegenüber hat ein MVNO im Gegensatz zu einem MSP keine garantierten Margen. Aufgrund des gesättigten Mobilfunkmarktes in Deutschland erachten wir die Anpassung der Strategie als sinnvoll. Letztendlich verlieren die MSP mehr und mehr die Vertriebsfunktion für die Netzbetreiber und damit letztendlich die Geschäftsgrundlage. Jedoch birgt die Änderung der Strategie auch erhebliche Risiken. Zum einen kauft freenet Minuten auf eigenes Risiko ein. Zum anderen nimmt durch Aufbau eigener Technik die Kapitalintensität zu. Schließlich stellen sich die beiden Fragen, ob freenet in der Lage ist, schnell genug eine kritische Masse an Kunden für die Marke freenet zu gewinnen und ob die etablierten vier Netzbetreiber eine weitere Mobilfunkmarke dulden werden.

DSL-Neukundenentwicklung birgt Enttäuschungspotential

Das Segment Internet/Festnetz ist im Wesentlichen durch zwei Effekte geprägt. Umsatztreiber sind das DSL-Neukundengeschäft, WEB-Hosting und das Portal. Insbesondere in der DSLNeukundenentwicklung besteht im laufenden Jahr Enttäuschungspotenzial.

Nach dem nun auch United Internet eigene Anschlüsse auf Basis von QSC- und Telefonica-Technik verkauft, könnte freenet zwischen der Deutschen Telekom, United Internet als ISP und den drei großen Netzbetreibern Hansenet/Telecom Italia, Arcor und Versatel aufgerieben werden. Darüber hinaus wird im Schmalbandgeschäft (Telefonie und Internetzugang) die Kundenbasis weiter wegbrechen (SES e: minus 500 Tsd. in 20007). SES erwartet in Q2 Neukunden von 59 Tsd.

Prognoseanpassung: aktivierte Kundenakquisitionskosten haben erheblichen Einfluss auf die EBITDA- und EBITEntwicklung

Im ersten Quartal 2007 ist freenet dazu übergegangen, Kundenakquisitionskosten (SAC = Subscriber Acquisition Costs), Kundenbindungskosten (RAC = Retention Acquisition Cost) anteilig zu aktivieren und dann durchschnittlich über 2 Jahre abzuschreiben. Gleichzeitig werden Provisionen von Netzbetreibern, die sich bisher im Umsatz wieder gespiegelt haben, passiviert. Das Unternehmen hält sich mit Aussagen zu der erwarteten Höhe zurück.

Die untenstehenden Tabellen zeigen hierfür unsere Annahmen. Aufgrund der Aktivierung der Kundenakquisitionskosten steigt im Vergleich zu 2006 das EBIT in 2007e zunächst von EUR 102 Mio. auf EUR 167 Mio. Aufgrund der in 08e und 09e folgenden Amortisationen reduziert sich das EBIT sukzessive auf EUR 149 Mio.

Verhaltene DSL-Neukundenentwicklung im zweiten Quartal erwartet

In Q2 gehen wir von 55 Tsd. DSL-Neukunden aus. Den Q2/07 Konzernumsatz prognostiziert SES mit EUR 454 Mio. (+0,5% vs. Q1/07; Mobilfunk: EUR 278 Mio., Internet/Festnetz: EUR 176 Mio.). Wichtige Faktoren in der Umsatzentwicklung sind ein schwaches DSL-Neugeschäft, weitere Umsatzrückgänge im Callby- Call Bereich sowie anhaltend niedrige ARPU’s im deutschen Mobilfunkmarkt (SESe für Freenet in Q2/07 EUR 16,15). Das EBIT on Q2/07 schätzt SES auf EUR 46,2 Mio. (-8% vs. Q1/07) sowie das Nettoergebnis auf EUR 43,0 Mio. (hier ist zu beachten dass SES von einer Steuerquote von 12% ausgeht).

Aus fundamentaler Sicht kein Upside; Rating Halten

Aufgrund der genannten Risiken in den beiden Segmenten (DSLNeukundenentwicklung, wegbrechende Schmalbandkundenzahl sowie Änderung der Strategie im Mobilfunk) stufen wir die Aktie neu mit Halten ein (ALT: Kaufen). Das neue, DCF-basierte Kursziel lautet EUR 17,50 (ALT: EUR 27, Dividendenabschlag von EUR 6 berücksichtigt).

(Quelle: SES Research)

06.08.2007 17:18

mal kucken was Spörr bietet.

Gruss lire

hier noch der link für die lesehungrigen :-)

ich wüßte nicht wieso der DSL Markt so schlecht sein soll.

Wird er doch gerade neu mit ADSL2 verteilt !!!

CbC und Schmalband brechen weg.

Mehr wird uns im Moment nicht vergönnt.

12:05:03 6,29 1000

12:05:00 6,29 2000

12:05:00 6,28 2000

12:05:00 6,27 1000

12:04:22 6,25 300

11:48:23 6,26 1034

11:47:43 6,25 58

11:45:35 6,25 3442

11:38:59 6,30 66

Europe-wide distribution

Drillisch AG / Release of an announcement according to Article 21 of the WpHG

[the German Securities Trading Act] (share)

07.08.2007

Release of a Voting Rights announcement, transmitted by DGAP - a company of

EquityStory AG.

The issuer is solely responsible for the content of this announcement.

=-------------------------------------------------

According to §21 para 1 WpHG this is to inform you that JPMorgan Chase &

Co., New York, USA, has fallen below the threshold of 3% of the voting

rights of Drillisch AG, Wilhelm-Roentgen-Str. 1-5, 63477 Maintal on the 1st

August 2007 and now amounts to 2.98% (1,065,153 shares) in relation to all

shares of the respective voting shares. All voting rights are attributed to

JPMorgan Chase & Co, according to §22 para 1 sentence 1 no. 6 in

conjunction with sentence 2 WpHG.

According to §21 para 1 WpHG this is to inform you that JPMorgan Asset

Management Holdings Inc., New York, USA, has fallen below the threshold of

3% of the voting rights of Drillisch AG, Wilhelm-Roentgen-Str. 1-5, 63477

Maintal on the 1st August 2007 and now amounts to 2.98% (1,065,153 shares)

in relation to all shares of the respective voting shares. All voting

rights are attributed to JPMorgan Asset Management Holdings Inc., according

to §22 para 1 sentence 1 no. 6 in conjunction with sentence 2 WpHG.

According to §21 para 1 WpHG this is to inform you that JPMorgan Asset

Management (UK) Limited, London, UK, has fallen below the threshold of 3%

of the voting rights of Drillisch AG, Wilhelm-Roentgen-Str. 1-5, 63477

Maintal on the 1st August 2007 and now amounts to 2.98% (1,065,153 shares)

in relation to all shares of the respective voting shares. All voting

rights are attributed to that JPMorgan Asset Management (UK) Limited

according to §22 para 1 sentence 1 no. 6 WpHG.

DGAP 07.08.2007

Von Stefan Paul Mechnig

Dow Jones Newswires

DUESSELDORF (Dow Jones)--Auf der frisch fusionierten Freenet lasten nicht nur der verspätete Marktstart und die Unklarheit über die Unabhängigkeit und den Erhalt des Unternehmens. Zusätzlich muss der Hamburger Mobilfunk- und Internetanbieter damit klar kommen, dass seine Aktionäre nur mäßiges Vertrauen in den Aufsichtsrat haben. Der bekam auf der Hauptversammlung am späten Freitagabend einen Denkzettel: Offenbar wegen eines dicken Aktienprogramms für das Management sprach sich ein Drittel der anwesenden Anteilseigner gegen die Entlastung der Kontrolleure aus.

Großaktionär Drillisch, der als Mobilfunk-Dienstleister gleichzeitig scharfer Konkurrent der freenet AG ist, konnte sich mit seinem Antrag auf Nichtentlastung von Aufsichtsrat und Vorstand zwar nicht durchsetzen. Doch gab es während der Veranstaltung breiten Unmut über das Aktienwertsteigerungsprogramm, das die Aufseher im Mai abgesegnet hatten. Es sieht vor, dass der Vorstand und weitere Führungskräfte von freenet in Abhängigkeit von der Entwicklung des Aktienkurses bis zu 50 Mio EUR erhalten können.

Das Volumen wurde als zu hoch, die Hürden als zu niedrig kritisiert. So muss zum Bezug der ersten Cash-Tranche der Kurs in einem Jahr nur um 5%zulegen. Für Aktionärsschützer Thomas Hechtfischer trägt das Programm Züge eines "Selbstbedienungsmodells", und auch die mit über 5% an der im TecDAX notierten freenet beteiligte britische Fondsgesellschaft Hermes äußerte auf dem Aktionärstreffen in Hamburg ihre Unzufriedenheit.

Die Quittung: Am Ende waren 21 Mio von 64 Mio abgegebenen Stimmen dafür, dem Aufsichtsrat die gelbe Karte zu zeigen. Da die Drillisch AG nur 7,7 Mio Stimmen hatte, haben mithin noch andere Großaktionäre gegen die Entlastung votiert. Auch der Vorschlag des Mobilfunkers, andere Kapitalvertreter in das Kontrollgremium zu wählen als die vom Vorstand vorgeschlagenen Kandidaten, kam recht gut an: Für sie gab es immerhin zwischen 39% und 41% Ja-Stimmen.

Drillisch sah den alten Aufsichtsrat praktisch als Handlanger des Vorstands an und forderte neue Köpfe, die mehr Branchenwissen mitbrächten. Die Bewerber waren: Der frühere E-Plus-Chef Uwe Bergheim, der ehemalige Geschäftsführer von AOL-Deutschland, Charles Fränkl, und der Schweizer Geschäftsmann Markus Billeter. Der Drillisch-Vorstandsvorsitzende Paschalis Choulidis hatte sie nominiert, nachdem er den Anspruch, selbst in den Aufsichtsrat des Konkurrenzunternehmens einzuziehen, aufgegeben hatte.

Er ist für eine Aufspaltung von freenet, weil er meint, dass der Festnetz-und Internetbereich an Wert verlieren wird. Das Mobilfunksegment würde Choulidis dann gerne mit seinem Unternehmen zusammenführen. Fernziel ist für ihn erklärtermaßen weiterhin eine umfassende Branchenlösung - ein Zusammenschluss mit dem größten Service Provider debitel und der gerade erst von ihm übernommenem Talkline.

Einer Zerschlagung von freenet hat Unternehmenslenker Eckhard Spoerr - der just dann die Tribüne verließ, als die Drillisch-Vertreter sprachen - freilich auf der Hauptversammlung noch einmal eine Absage erteilt. Er lässt jetzt eine Übernahme des TecDAX-Unternehmens prüfen, ist aber auch weiter offen für Zukäufe. Dass ihm die nicht bislang gelungen sind, hat Choulidis ihm ebenfalls angekreidet.

Weil keine Übernahmeziele in Sicht sind, schüttet die freenet AG den größten Teil ihrer halben Milliarde an Barmitteln als Sonderdividende an die Aktionäre aus. Anträge, den Betrag von 5,50 EUR kräftig aufzustocken, kamen auf der Hauptversammlung nicht durch. Die Schreiben dazu waren auffälligerweise praktisch gleich lautend, und ein Teil stammte von Aktionären, die wiederum mit dem Drillisch-Gesellschafter und -Aufsichtsrat Nico Forster in Verbindung stehen.

Wie tief das Zerwürfnis zwischen dem Unternehmen aus Maintal bei Frankfurt und der freenet AG inzwischen ist, macht ein weiterer, ungewöhnlicher Schritt von Choulidis klar: Er stellte während der Hauptversammlung einen Antrag auf Sonderprüfung des Aktienprogramms. Anders als bei seinen Vorstößen in Richtung Aufsichtsrat fand sich hierfür aber praktisch keine Unterstützung: Für die Maßnahme gab es nur 13,7% Ja-Stimmen - das entspricht in etwa dem Stimmrechtsanteil von Drillisch.

Webseiten: http://www.freenet-ag.de

http://www.drillisch.de

-Von Stefan Paul Mechnig, Dow Jones Newswires, ++ 49 (0) 211 - 13 87 213

TMT.de@dowjones.com

DJG/stm/hab