Cliq Digital AG - Turnaroundwette

Das ist ja etwas abstrus. Läuft es schlecht ist alles mies. Läuft es gut, dann ist es auch mies?

Nein ich denke Cliq ist angekommen.

Geschäftsbericht 2019 (deutsch), https://cliqdigital.com/wp-content/uploads/2020/04/de_Cliq_GB2019.pdf

Seite 28, li. Sp.:

"Verbindlichkeiten gegenüber Kreditinstituten

Am 21. Mai 2019 unterzeichnete die CLIQ Digital AG eine neue Finanzierung in Höhe von EUR 13,5 Mio. mit einer Laufzeit bis zum 31. März 2022, die von einem Konsortium bestehend aus Commerzbank AG und Postbank AG bereitgestellt wird. Der neue Überziehungskredit der Commerzbank AG und der Postbank AG in einer maximalen Höhe von EUR 13,5 Mio. beinhaltet eine so genannte Borrowing-Base-Facility und einen Festkredit. Die Borrowing-Base-Facility hat einen Zinssatz von 3M-Euribor [aktuell: minus 0,40 %] plus 2,15 % (Zinsmarge) und der Festkreditrahmen einen Zinssatz von 3M-Euribor [aktuell: minus 0,40 %] plus 2,9 % (Zinsmarge). Für die oben genannten Fazilitäten wird eine Bereitstellungsprovision erhoben, für die pro Quartal 35 % der Zinsmarge auf den nicht genutzten Kreditbetrag erhoben wird."

zu den bedenken von boersengefluester auf https://boersengefluester.de/cliq-digital-lauft-einfach/:

Vorstand Ben Bos: "In einer Zeit von niedrigen Zinsen ist nicht allein der Cash-Bestand entscheidend. Wir haben ausreichend Spielraum, um sich uns bietende Chancen zu ergreifen und flexibel auf die Marktgegebenheiten zu reagieren. Per Ende Dezember haben wir uns eine zinsgünstige Finanzierung mit einem Bankenkonsortium bestehend aus Commerzbank und Postbank in Höhe von 13,5 Mio Euro gesichert, die im Moment noch nicht voll ausgeschöpft ist. Damit ist unsere Wachstumsstrategie, die verstärkte Marketingaktivitäten zur Kundengewinnung vorsieht, ausreichend finanziert." (https://boersengefluester.de/...g-da-steckt-viel-mehr-potenzial-drin/)

... ist Jens Wilhelm [im Vorstand von Union Investment zuständig für das Portfoliomanagement] überzeugt. So traut er dem DAX auf Sicht von zwölf Monaten einen Anstieg auf 13.300 Punkte zu. "Es kommt aber mehr denn je auf die sorgfältige Titelauswahl an", gibt er zu bedenken. (https://news.guidants.com/#!Artikel?id=8492884)

... braucht keinen zirkus, sondern kann sich (kostenlos) auf https://www.mastertraders.de/trading/kursziel-radar/ vergnügen

... haben insider kräftig zugekauft (s. ausschnitt unten, https://www.dgap.de/dgap/Companies/...c/?companyId=383056&id=1020)

FIRST BERLIN Equity Research hält bei der mit CLIQ Digital branchenverwandten, aber nahezu gewinnlosen MEDIA AND GAMES INVEST PLC (s. mein posting oben vom 16.04.) eine kursverdopplung (von aktuell 1,40 auf 2,80) für möglich, http://www.more-ir.de/d/20539.pdf

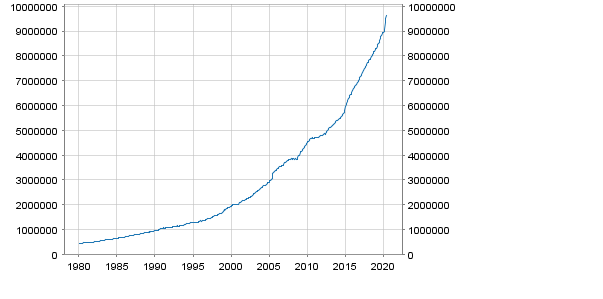

das ist nicht der kurs von CLIQ Digital (wie man es gerne sähe), sondern die entwicklung der geldmenge (teilmenge M1: bargeldumlauf plus sichteinlagen) in der eurozone seit 1980 (Quelle: EZB, https://de.statista.com/statistik/daten/studie/...1-in-der-euro-zone/)

vermutlich wird der immer steilere geldmengenanstieg auch die assetpreise und die aktien-kurs-gewinn-verhältnisse heben, https://www.godmode-trader.de/artikel/...einer-kursexplosion,8501388#

/ Quelle: Guidants News https://news.guidants.com

die analystin geht offenbar von einer (im analystensprech) "neubewertung" der aktie aus und verursacht dem markt schluckbeschwerden

https://news.guidants.com/#!Artikel?id=8502479

"Analystin Marie-Thérèse Grübner vergibt eine Kaufempfehlung mit einem Kursziel von EUR 17,00, basierend auf einer Kombination aus Free-Cashflow-Rendite auf Basis ihrer Schätzungen für 2021 und einem Discounted-Cashflow-Modell. Dies entspricht einem Aufwärtspotenzial zum aktuellen Aktienkurs von rund 150 %.

In der Initial-Studie hebt Hauck & Aufhäuser insbesondere die hohe Kompetenz und Effizienz in der Vermarktung von Streaming-Entertainment-Services hervor. Die robuste Nachfrage nach Streaming-Entertainment-Services, effizientem Direct-Media-Buying und dem Angebot eines Multi-Content-Portals wird den Analysten zufolge eine Verdoppelung der Rendite auf das eingesetzte Kapital auf mehr als 16 % bis 2022 ermöglichen. Darauf basierend erwarten sie ein Wachstum des Gewinns je Aktie von durchschnittlich 44 % pro Jahr bis 2022 bei gleichzeitig hohen Free-Cashflows, welche eine großzügige Dividendenpolitik mit einer Dividendenrendite von durchschnittlich 6,2 % ermöglichen. "

... bereitet manchen aktionären kopfzerbrechen, ich versuch's zu erklären:

a) CLIQ Digital ist keine "marke" wie die streamingdienste Netflix, Spotify, Amazon Prime, Google Play Movies usw.

die inhalte ("contents"), die CLIQ den konsumenten (nutzern) anbietet, sind keine eigenproduktionen und auch keine no-name-produkte, hinter denen sich bekannte marken verstecken, sondern (den konsumenten /nutzern durchaus bekannte) digitale markenprodukte ("premiumprodukte" aus dem unterhaltungs- und "lifestyle"-bereich für den kleinen geldbeutel), generiert von bekannten inhaltsanbietern ("content providern")

CLIQ zahlt für die produkte der inhaltsanbieter eine vermutlich umsatzabhängige "lizenzgebühr"; ich bezeichne CLIQs produkte i.f. daher als "lizenzprodukte"

CLIQ ist eine art gesamtdienstleister ("all-in-one service provider"), vor allem im streaming-bereich; es soll ein eigener web-shop geplant sein: die konsumenten (nutzer) sollen das produkt im web-shop nachfragen und so vom inhaltsanbieter zu CLIQ ziehen ("push"-marketing)

b) vetriebsweg:

CLIQ vermeidet nach möglichkeit werbekampagnen über medienagenturen oder webseiten,

- die nach "konversionraten" abrechnen (sogenanntes affiliate marketing, "empfehlungs"-marketing) und

- die in der vergangenheit oft ärger machten, weil sie den konsumenten (z.B. über pop-up-fenster) abonnements unterschoben und die verbraucherzentralen auf den plan riefen

CLIQ besorgt den media-einkauf ganz überwiegend "inhouse" durch den automatisierten und softwarebasierten einkauf von werbeflächen ("programmatic advertising"); ich stelle mir das so vor:

Cliq "kauft" z.B. über die eigene 80%ige CLIQ-tochter AffiMobiz (ein media-einkaufs-spezialist) bei media-anbietern (darunter Google, Facebook) für teueres geld (daher die hohen marketingausgaben) strategische werbeflächen und -zeiten für die lizenzprodukte ("direct-media-buying"-strategie), die dann auf einer CLIQ-eigenen vertriebsplattform (z.B. auf einer von der 80%igen tochter CMind B.V. bereitgestellten streaming-plattform namens "Playfilms") den konsumenten (nutzern) zur transaktion (abonnement /mitgliedschaft) angeboten werden (sogenanntes direktmarketing = direkter verkauf durch (früher) katalog, werbebriefe, (heute) digitale transaktion, auch als "direct response marketing" bezeichnet)

c) dem media-einkauf geht eine sorgfältige medienplanung voraus:

CLIQs medienplaner analysieren mit intelligenten tools informationen über die seh- und lesegewohnheiten der zielmärkte und den optimalen mix der verfügbaren medientypen; dabei werden daten darüber gesammelt und analysiert, wie viele zielpersonen ein bestimmter medientyp erreicht und wie oft er sie erreicht

medienplaner und -einkäufer arbeiten zusammen, um marketingstrategien, -konzepte und werbekampagnen zu entwickeln und die kanäle zu bestimmen, die am besten geeignet sind, die lizenzprodukte effektiv zu vermarkten; die medienexperten bewerten reichweite, formate, preise der medien und die entwicklung der zielgruppenstruktur

... muss es hinter "web-shop" richtig heißen (zentrale interaktion mit dem konsumenten (nutzers) durch online-shop = "pull"-marketing)

Ziel erstmal 9€...vielleicht ja noch im Sommer....m.M.

https://www.godmode-trader.de/artikel/...igitalen-wirtschaft,8509730#:

Super Empfehlungen heute bei Börse Online und dem Nebenwertejournal.

Der Kurs wird wohl bald zweistellig sein.

... Der Run könnte weitergehen", https://www.godmode-trader.de/analyse/...r-neues-allzeithoch,8511511#

Netflix ist sicher keine unterbewertete aktie mehr ... und CLIQ Digital? https://simplywall.st/stocks/de/software/etr-cliq/cliq-digital-shares

https://www.capital.de/geld-versicherungen/...nleger-lieben-verlierer

ausnahmen (CLIQ Digital) bestätigen die regel

... Bull Put Spread ;-) , aber CLIQ-kontoauszüge richtig lesen und verstehen! https://finanzmarktwelt.de/...falsch-verstandenem-kontoauszug-170916/

2.7.: Kaufemfehlung bei 6,8 Euro, Ziel 9 Euro, Risiko: Hoch

Tja, da sind wir jetzt schon drüber.

Wenn ich jetzt rein gehen, ist das Risiko deutlich höher, nach dem anstieg, dass ich ich hoch kaufe.

https://www.dgap.de/dgap/News/adhoc/...geschaeftsjahr/?newsID=1364007