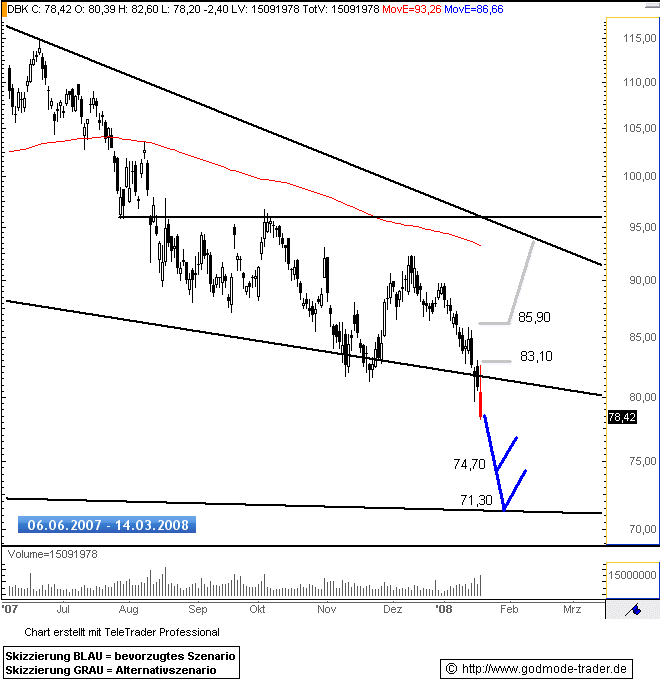

Deutsche Bank Richtung 55.- EUR ???514000

DEUTSCHE BANK BIG PICTURE Update - Leerverkaufen! - Aktie wird abverkauft.Datum 20.01.2008 - Uhrzeit 19:30 (© BörseGo AG 2007, Autor: Weygand Harald, Technischer Analyst, © GodmodeTrader - http://www.godmode-trader.de/) |

Die Aktie der DEUTSCHEN BANK hat bereits 34 % vom 2007er Jahreshoch verloren. Jetzt kommt es zu einer Verschärfung des Abverkaufs. Es ist mit weiteren Kursverlusten zu rechnen.

|

http://de.biz.yahoo.com/21012008/36/...au-termine-25-januar-2008.html

Hat also gar nichts zu tun mit die Deutsche Bank Aktie.

Von bedeutung ist: "February 7, 2008 - Preliminary results for the 2007 financial year"

http://www.db.com/ir/

http://www.finanznachrichten.de/...ichten-2008-01/artikel-9962911.asp

Deswegen was auch passiert keine Panik, nur die Fakten sind von Bedeutung und die sind immer noch gut bei die Deutsche Bank.

Auch deswegen nochmal wie das funktioniert:

"Manipulators will play your emotions like a Piano!"

THE MARKET MANIPULATOR IS WELL AWARE OF THE EMOTIONS YOU ARE EXPERIENCING DURING A RUN UP AND A COLLAPSE AND WILL PLAY YOUR EMOTIONS LIKE A PIANO.During the run up, you WILL have a rush of greed which compels you torun into the stock. During the collapse, you WILL have a fear that you will lose everything... so you will rush to exit. See how simple it is and how clear a bell it strikes? Don't think this formula isn't tattooed inside the mind of every manipulator. The market manipulator will play you on the way up and play you on the way down. If he does it very well, he will make it look like someone else's fault that you lost money! Promise to fill up your wallet? You'll rush into the stock. Scare you into losing every penny you have in that stock? You'll run away screaming with horror! And vow to NEVER, ever speculate in such stocks again. But many of you still do.... The manipulator even knows how to bring you back for yet another play.

Jetzt ist in dem Bereich keine Spur von Panik zu sehen, keine Budgetkürzungen, keine kurzfristigen Beendigungen von Verträgen, kein Drücken von Tagessätzen.

Was soll man also daraus schließen?

Der Aktionär;

Abwärtstrend bestätigt Bei der Deutschen Bank ist der seit 2003 gültige Aufwärtstrend gebrochen. Die Bestätigung des Trendwechsels erfolgte im Wochenchart mit dem Abschluss einer Schulter-Kopf-Schulter- Formation. Der Bruch der Nackenlinie bei 82 Euro gilt dabei als Verkaufssignal. Zwar könnte nun ein Pullback an die Nackenlinie folgen, das Korrekturpotenzial ist jedoch noch nicht ausgeschöpft. Kursziel: 60 Euro.

HAHAHA, super lustig! Weiß doch jeder, dass die Auftragsanalysen machen.

HAHAHAHA Schulter- Kopf - Schulter Formation!!!!!!!!!!!!

Suuuuper lustig. CHARTTECHNIK!!!! HAHAHAHAHAHA

Charttechnik =

Ich prognostiziere: wenn die Kurse unter 70 fallen, können sie auch weiter unter 60 fallen. Wenn die Kurse aber über 80 steigen, können sie auch über 90 steigen. HAHAHA, Charttechnik ist lustig. Und immer wahr!

die deutsche bank und die mietschulden:

http://www.handelsblatt.com/News/Boerse/...x/ueberfaellige-miete.html

so long

navigator

Einverstanden?

Einen seltsamen Namen hast du dir gegeben.

Gruß und alles Gute!

Es liegt daran, dass ich hier über www.finanzen.net lese, sodass die meisten links nicht verknüpft sind. Deshalb ist mir nicht aufgefallen, dass über die WKN der realtime!! Kurs angezeigt wird. Damit macht Dein posting vielmehr Sinn, für mich. DANKE.

Ich sollte mehr über die Ariva homepage hier stöbern.

PSUU: PSU das sind nur meine Initialen – das letzte U ist nur ein zittriger Finger gewesen.

Deutsche Bank: Milliardenkredit auf der Kippe

Düsseldorf (BoerseGo.de) - Bei der Deutschen Bank droht ein Kredit in Milliardenhöhe zu platzen. US-Immobilienmogul Harry Macklowe könne ein Ende der Woche fälliges Darlehen über 5,8 Milliarden US-Dollar nicht zurückzahlen, berichtet das "Handelsblatt" unter Berufung auf Insider. Die Bank habe sich mittlerweile zwar sieben New Yorker Bürogebäude Macklowes gesichert. Doch Experten zweifeln laut "Handelsblatt", dass dieses Pfand in Zeiten der Kreditkrise und fallender Preise ausreicht, um die Schulden komplett auszugleichen.

Der US-Investor hatte im Febraur 2007, auf dem Höhepunkt des Immobilienbooms, sieben Bürogebäude für insgesamt sieben Millliarden US-Dollar erworben. Dabei hat er angeblich nur 50 Millionen US-Dollar Eigenkapital eingesetzt. Macklowe schlug zu mit dem Ziel, die Mieten zu steigern. Doch die Kreditkrise kam ihm dazwischen. Seither sind die Banken deutlich risikoscheuer geworden. Sie verleihen Geld nur zu weitaus höheren Zinsen und verlangen einen größeren Eigenkapitaleinsatz der Schuldner. Folglich könne Macklowe das Darlehen der Deutschen Bank nicht refinanzieren, so das "Handelsblatt".

(© BörseGo AG 2007 - http://www.boerse-go.de, Autor: Gansneder Thomas, Redakteur)

von Angela Göpfert

Die drohende Herabstufung der Anleihenversicherer durch die Ratingagenturen ist für Experten derzeit das "brennendste Thema" an den Finanzmärkten. Kommt es zum Super-Gau, müssen die Banken zusätzliche Abschreibungen in Milliardenhöhe stemmen. Die Kassandrarufer haben nun auch prominente Verstärkung erhalten.

Die drohenden Bonitäts-Herabstufungen von Anleiheversicherern haben nach Ansicht der Ratingagentur Standard & Poor's "signifikante" Folgen für Banken. In ein paar Fällen dürfte es bei den Geldhäusern selbst sogar zu Rating-Herabstufungen kommen, warnte S&P-Analystin Tanya Azarchs am Dienstagabend.

"Minütlich neue Horrormeldungen"

Das Erschreckende an dieser Aussage ist dabei nicht die These selbst. Diese ist dem Markt seit Wochen wohl vertraut. Doch die Tatsache, dass sie von einer Ratingagentur selbst vertreten wird, lässt aufhorchen. "Das ist ein letzter Warnschuss in Richtung Banken", ist Kornelius Purps überzeugt.

Im Gespräch mit boerse.ARD.de betont der Anleihenstratege der Unicredit die Dramatik der Situation: "Das ist im Moment das brennendste Thema an den Finanzmärkten. Wir müssen uns jetzt darauf einstellen, dass quasi minütlich neue Horrormeldungen über die Ticker laufen können." Das Thema Kreditversicherer dürfte weiterhin entscheidend für die Entwicklung der Finanzmärkte in den kommenden Wochen und Monaten sein, meint auch Matthias Jörss, Marktstratege beim Bankhaus Sal. Oppenheim.

Mehr zum Top-Thema

"Letzter Warnschuss für Banken"

Neue Abschreibungswelle bei Banken?

Dabei ist allein die schiere Größe der von den Monolinern versicherten Anleihen Furcht einflößend: 2,5 bis 3,3 Billionen Dollar, darunter gut 60 Prozent der Bonds von US-Kommunen. Allein die Branchengrößen MBIA und Ambac garantieren Bonds in Höhe von rund 2,4 Billionen Dollar.

Müssten diese Monoliner ihr AAA-Rating abgeben, dann würden die von ihnen versicherten Papiere ebenfalls herabgestuft. Institutionelle Investoren, die von ihren internen Richtlinien her gezwungen sind, nur in AAA-Anleihen zu investieren, müssten diese Papiere nun abzustoßen. "Auf die Banken rolle eine ganz neue Welle von Wertberichtigungen zu", betont Anleihenstratege Purps. Die Verluste im Falle einer Herabstufung der Monoliner werden von Marktbeobachtern auf rund 200 Milliarden US-Dollar geschätzt.

Alte Bekannte

Eine neue Abschreibungswelle bei Banken dürfte wiederum bei den betroffenen Geldhäusern selbst zu Herabstufungen führen. Auf diese Gefahr hatte Standard & Poor's bereits vergangene Woche angespielt: Die Rating-Agentur hatte ihre Einschätzung für den europäischen Bankensektor überarbeitet und die Ausblicke von Credit Suisse und UBS, aber auch von Deutsche Bank, Allianz-Tochter Dresdner Bank, Barclays und Fortis auf negativ gesenkt.

Auch die US-Analystin Meredith Whitney warnte vor einigen Tagen, dass vor allem die US-Institute Citigroup, Merril Lynch und die Schweizer UBS von einem solchen Dominoeffekt betroffen wären. Dabei ist Whitney in der Finanzkrisenwelt keine unbekannte Größe: Ihre Herabstufung der Citigroup hatte im November Finanzwerte weltweit einbrechen lassen und für einen kräftigen Kursrücksetzer bei den großen Aktienindizes gesorgt.

Politik unter Druck

Angesichts der immensen Gefahren, die von einer Herabstufung der Monoliner ausgehen, schmieden derzeit Banken rund um den Globus Rettungspläne. Dabei wird Medienberichten zufolge unter anderem über die Gründung eines Hilfsfonds von 15 Milliarden US-Dollar diskutiert. Doch bislang blieben die Gespräche ohne Ergebnis. "Ich bin sehr skeptisch, dass es da zu einer Lösung kommt, die die Märkte über den ersten Freudentaumel hinweg trägt", sagt Purps.

Dagegen rechnet der Kölner Vermögensverwalter Bert Flossbach mit einer politischen Unterstützung und der staatlichen Bereitschaft, der Konjunktur und den Banken unter die Arme zu greifen. "Weder die Regierungen noch die Notenbanken können die Pleite einer Großbank zulassen", argumentiert Flossbach.

Solutia verklagt Deutsche Bank

Im Streit um zurückgezogene Milliardenkredite hat die insolvente US-Chemiefirma Solutia Klage gegen die Deutsche Bank und

zwei weitere Großbanken eingereicht. Das Unternehmen fordert von Deutschlands größtem Geldhaus, Goldman Sachs und der Citigroup mindestens 2,25 Milliarden Dollar Schadenersatz. Drei Institute haben eine Finanzierung über zwei Milliarden Dollar zurückgezogen und damit nach Darstellung der US-Firma Verträge gebrochen. Die Deutsche Bank und Citigroup lehnten einen Kommentar ab. Goldman war zunächst nicht zu erreichen. Der Spezialchemie-Hersteller muss im Rahmen seines Sanierungsplans die Kreditlinie vorweisen, um den Gläubigerschutz und damit den Status der Insolvenz wieder beenden zu können.

Als Alternative zum Schadenersatz fordert Solutia, dass die Richter am Insolvenzgericht in New York die Banken zu der Finanzierung auffordern. Die Institute haben nach Angaben der Firma die Kreditlinie zurückgezogen, weil sie die Darlehen wegen der Krise an den Kreditmärkten nicht weiterverkaufen konnten. Strittig ist nun, ob die Geldhäuser damit gegen eine Kredit-Vereinbarung verstoßen haben. Nach dem Rückzug der Banken konnte Solutia Ende Januar die Insolvenz nicht beenden und arbeitet zunächst weiter unter Gläubigerschutz.