► Rohstoff-Thread

Obwohl Brent Crude Oil ein deutlich geringeres Handelsvolumen hat als andere Crude Oil Sorten, wird Brent Oil weltweit als die übergeordnete Benchmark verwendet.

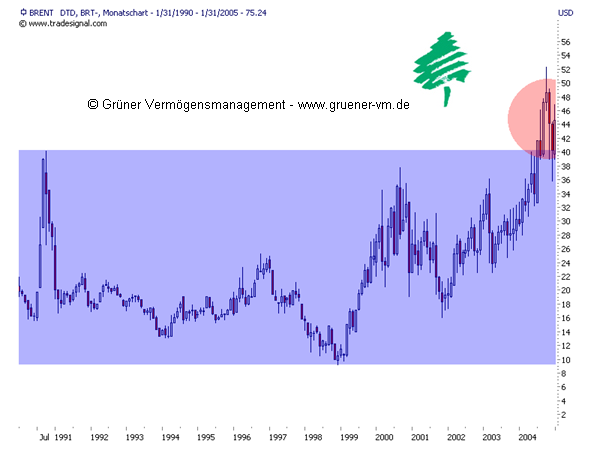

Charttechnisch covern wir auf Godmode-Trader.de in der deutschen/europäischen Trackbox den Brent Crude Oil Future, der in London an der IPE gehandelt wird, und in der US Trackbox den Light Sweet Crude Oil Future, der in den USA an der Nymex gehandelt wird. Tendenziell laufen die verschiedenen Crude Oil Sorten synchron. Die Auswertung lässt Rückschlüsse beispielsweise auf bevorstehende Preisentwicklungen von Heizöl oder Benzin zu. Die richtungweisenden, maßgeblichen Parameter in der Darstellung und Bestimmung des Ölpreises sind a) Brent Crude Oil Future (IPE), b) Light Sweet Crude Oil Future (NYMEX - USA), c) West Texas Intermediate (WTI - USA - maßgebliche US amerikanische Crude Oil Variante), d) OPEC Oil Basket Price (Durchschnittspreis diverser Crude Oil Sorten der einzelnen OPEC Mitgliedsstaaten). Der Brent Crude Oil Future bildet die Wertentwicklung von 1000 Fässern Nordseeöl ab. Obwohl Brent Crude Oil ein deutlich geringeres Handelsvolumen hat als andere Crude Oil Sorten, wird Brent Oil weltweit als die übergeordnete Benchmark verwendet.

Rohölpreis der Nordseesorte Brent: 69,59 $ (Endloskontraktdarstellung)

Der Ölpreis Brent scheiterte während der steilen Rallye seit Mitte März an einer mittelfristigen Pullback-Widerstandslinie. Es kam dann an den Vortagen wie erwartet zu einem Rücksetzer. Dabei hat Brent den langfristig wichtigen Widerstand bei 68,43 $ erreicht, welcher jetzt eine Unterstützung darstellt. Darauf sowie auf einer bei 68,74 $ ebenfalls liegenden Retracement-Unterstützung prallt Brent jetzt wieder nach oben ab. Die Rallye sollte nach diesem Rückfall auf das Ausbruchsniveau und dem Abbau des technisch überkauften Zustands jetzt entsprechend fortgesetzt werden. Kurspotenzial bietet sich dann zunächst bis in den Bereich 80,00 $. Das gestrige Tief bei 67,81 $ darf auf Schlussbasis nicht mehr durchbrochen werden, da dann nachgebende Notierungen bis 64,35 $ wahrscheinlich sind.

Gruß Moya

Luke Burgess - 2006-05-12

Luke Burgess - 2006-05-12

Rappers and hip hop artists may soon be trading in their gold and platinum teeth for a copper set, or perhaps copper will become the preferred metal for wedding bands -- well, maybe not yet. But the brown metal could soon be seen as a precious metal in its own right -- at least in some sense, given the brisk movement in prices recently. ... > Read More

Manganese: Ancient Chinese Language or Precious Metal

Luke Burgess - 2006-05-04

You may have never heard of it, but soon manganese may become one of the most sought after elements in the world. Excluding a small circle of technical specialists including metallurgists and chemists, manganese is a little-known element. Nevertheless, it's the fourth most used metal in terms of tonnage, being ranked behind iron, aluminum and copper. ... > Read More

Buying Resource Stocks

Mike Schaefer - 2006-04-27

For those of you who are acquainted with my services, you know I've made fortunes for subscribers through natural resource stocks. Well today I'd like to explain part of my system. I'd like to talk to you today about my number one "do" and my number one "don't" to investing in the resource market. ... > Read More

The True Value of a Penny

Luke Burgess - 2006-04-20

If you're ever thinking of giving someone your two cents, you should start charging them double. Recent prices have made the copper in some pennies worth more than double the stated value of a measly cent. In fact, with prices at all-time highs the copper in nearly half of the U.S. pennies in circulation today are worth 2.22 cents. ... > Read More

Buy Argentex Mining Corp.

The Phantom Trader - 2006-04-13

It's true. We're smack-dab in the middle of a gold and resource bull market for the ages. Need proof? Well, in the past year, gold has rallied 50% in the last year. Silver rallied 100% in the same time frame. And believe me, these rallies still have a lot of gas in 'em. But what most folks don't know is, the tiny resource companies that actively explore for these metals typically rally five or ten times the amount of the metals themselves. And that translates into massive profits. ... > Read More

Precious Metal News

Getting in on the gold rush - the smart way

Getting in on the gold rush - the smart wayThe price of gold is past $700/oz. Will it go higher still? Is there a way for me to benefit? ... [Read More]

Platinum, gold prices conquer new peaks

Platinum, gold prices conquer new peaksPlatinum prices extended sharp gains to set a new record high on a positive supply-demand outlook and dollar weakness on Friday, while gold surged to a fresh 26-year peak on strong investor interest. ... [Read More]

Gold stocks sink

Gold stocks sinkCanadian gold stocks dipped Friday, as bullion prices rose and fell in volatile trading and traders consolidated their positions after this week's strong gains. ... [Read More]

Gold futures climb, but back off levels above $730

Gold futures climb, but back off levels above $730June gold climbed as high as $732 an ounce in electronic trading, a level not seen since late 1980. But the contract last traded at $723.50, up $2. ... [Read More]

Base Metal News

Copper Heads for Largest Weekly Gain Since 1999 on Fund Buying

Copper Heads for Largest Weekly Gain Since 1999 on Fund Buying Copper headed for its largest weekly gain since 1999 as investment funds increased purchases of the metal on speculation record prices won't curb demand. Nickel rose to a record. ... [Read More]

Copper, Aluminum in Shanghai Rise to Records on Funds' Demand

Copper, Aluminum in Shanghai Rise to Records on Funds' Demand Copper and aluminum futures in Shanghai rose to records on signs that soaring prices this year have done nothing to diminish investor demand. ... [Read More]

Big savers of copper coins could be minted

Big savers of copper coins could be mintedBritish shoppers have long viewed penny and 2p coins as little more than a nuisance, but soaring copper prices have made rummaging around the backs of sofas a little more worthwhile. ... [Read More]

Base metals boost TSX

Base metals boost TSXThe Toronto stock market was higher Tuesday afternoon with gains led by a base metals sector still basking in positive fallout from Teck Cominco Ltd.'s (TSX: TEK.SV.B) $17.8-billion bid for Inco Ltd. (TSX: N) as the loonie moved up more than a cent (U.S.). ... [Read More]

| The PHLX Gold & Silver Sector | $159.41 |  -6.68 -6.68 |

| Amex Gold BUGS Index | $368.6 |  -18.61 -18.61 |

| CBOE Gold Index | $162.05 |  -6.79 -6.79 |

| Dow Jones Precious Metals Index | $329.21 |  -13.34 -13.34 |

| S&P/TSX Capped Gold Index | $340.42 |  -11.77 -11.77 |

Rohstoff-Hype kurz vor dem Ende?

von Jochen Steffens

Nein, Sie haben keine Chance, daran vorbeizusehen: Wirklich überall prangert Werbung für Rohstoffe aller Art. Die bekanntesten Börsenmagazine preisen in güldenen Hochglanz-Buchstaben Gold als die Investition des Jahrhunderts an. Es scheint fast so, als würde eine riesige Werbekampagne für Rohstoffe initiiert.

Eins ist sicher, Rohstoffe sind Hipp wie nie!

Mein kleines, beschaulich antizyklisch denkendes Herz reagiert auf diese Verlockungen von großen Gewinnen durch die Medien wie immer äußerst skeptisch.

Ginge es um Aktien, ich würde massiv warnen und Ihnen all die psychologischen Hintergründe einer Spekulationsblase vorhalten. Beispiele gäbe es genug, wie schnell solche Blasen platzen können. Und immer zeigte eine übertriebene Präsenz in den Medien das Ende solcher Blasen an.

Denn natürlich erinnert der aktuelle Goldrausch auch an den Aktienrausch 2000. Natürlich stehen die Anzeiger für bullishes Sentiment bei Rohstoffen bereits auf Anschlag, man kann nicht mal sicher sein, ob diese Anzeiger uns nicht bald um die Ohren fliegen.

So verwundert es nicht, dass erste Analysten große Skepsis äußern, dass diese Rallye bei den Rohstoffen so weitergehen kann. Ich stimme dem grundsätzlich zu.

Aber, ich möchte trotzdem noch auf einen kleinen Unterschied hinweisen: Im Gegensatz zu Aktien gibt es bei Rohstoffen neben der spekulativen Nachfrage auch noch eine reale Nachfrage. Und das hat natürlich Einfluss auf die antizyklische Analyse.

Denn wenn die reale Nachfrage nach physischen Rohstoffen weiterhin so hoch bleibt, bei gleichzeitiger Angebotsverknappung, dann können, egal wie bullish alle Menschen auf dieser Erde auch sein für Rohstoffe werden, Rohstoffe immer weiter und weiter steigen.

Das ist natürlich auch das Argument der Rohstoffbullen.

Es gibt eine andere Seite, die genauso beachtet werden muss: Bei den aktuellen Rohstoffpreisen, besonders aber auch bei Gold, ist nicht nur die reale physische Verbrauchs-Nachfrage Hintergrund des Anstiegs. Hier ist auch viel spekulatives Geld im Markt. Es kann also jederzeit sein, dass dieses spekulative Geld aus dem Markt gedrängt wird. Wie schnell das gehen kann, haben wir bei Silber gesehen. Über 11 % an einem Tag.

Ein weiterer Punkt, der nicht vergessen werden darf: Wenn die Märkte tatsächlich nun in einen Bärenmarkt übergehen sollten, dann bedeutet das, dass die US-Wirtschaft etwas zeitversetzt an Zugkraft verlieren wird. Das wiederum wird auch die Weltwirtschaft belasten und damit die Nachfrage und zwar die reale physische Nachfrage einbrechen lassen.

Wenn Sie in Rohstoffe investieren, sollten Sie also bullish für die USA sein, respektive davon ausgehen, dass die US-Wirtschaft und damit die Weltwirtschaft weiter wachsen.

Jetzt noch einsteigen?

Wir haben den Rohstoffsektor hier im Investor's Daily bereits seit 2003 immer und immer wieder angepriesen. Damals war das Interesse noch bei weitem nicht so groß. Heute? Heute werde ich den Rohstoffmarkt nicht mehr zum Kauf empfehlen. Egal wie weit er noch steigen kann und steigen wird. Aktuell ist die Gefahr eines herben Rückschlages viel zu groß.

Wenn Sie an der Börse nicht zu den ersten gehören, die auf solche Trends investieren, dann müssen Sie wenigstens zu den schnellsten im Handeln gehören. Damit Sie notfalls sehr schnell wieder aussteigen können. Da die meisten Kleinanleger aufgrund beruflicher und sonstiger Faktoren nicht derart schnell handeln können, sollten diese sich vornehmlich darauf konzentrieren, zu den ersten zu gehören ...

Wenn Sie verstehen, was ich meine ...

Also suchen Sie sich die Märkte der Zukunft.

In diesem Sinne

ein schönes Wochenende

Ihr

Jochen Steffens

Gruß Moya

2006-05-12

By Luke Burgess

BALTIMORE, MD -- With the near vertical climb in prices over the past two months, will copper become the next precious metal?

Rappers and hip hop artists may soon be trading in their gold and platinum teeth for a copper set, or perhaps copper will become the preferred metal for wedding bands -- well, maybe not yet.

But the brown metal could soon be seen as a precious metal in its own right -- at least in some sense, given the brisk movement in prices recently.

Copper futures have ballooned by more than 170% in the past year. Gold pales in comparison, having climbed 69% in the same period.

Yesterday front month copper broke the $4 per pound mark, topping off at $4.04 per pound, the highest price ever recorded on the NYMEX.

So how do you play this bull-run in copper?

Well just like any other metal pulled from the ground, copper is dependent on miners to provide supply. And to keep up with today and tomorrow's growing demand, mine production continually needs to increase.

Sounds simple, right. Not really. As with all metals, ramping up production and opening up new mines requires massive lead time and huge amounts of capital.

The fact is, general speaking, it can take between 8 to10 years for a company to push a new discovery through the exploration phase...to financing...then to development...to permitting...to construction and finally into production.

But it's during this time that investors have the opportunity to really take advantage of rising prices. And it here's where you're going to find your 10 to 1 returns.

The real play right now is in the emerging producers and exploration companies.

That's because today's high prices are already factored into the share price of seasoned producers. Buying those companies now is largely a play on higher metal prices.

Now don't get me wrong. The bull market for copper is far from over. But your return on an exploration company, like Argentex (OTCBB: AGXM), is likely to be much higher than your return on a veteran producer like Phelps Dodge (NYSE:PD).

(Editor's Note: Argentex is a gold and silver exploration company. The editors at Gold World are currently looking at several copper explores to bring to you in the near future.)

Of course there is risk associated with any exploration company. But opportunities for 10 to 1 return never come without risk.

As it happens, the mining industry desperately needs to develop new deposits in order to boost supply.

Demand for the penny metal has topped the mining industry's ability to deliver the metal pushing the market to a near frenzy.

With demand simply outstripping supply and no short-term fix in sight, the trend is clearly higher for copper prices.

Bottom line: the writing's on the wall -- the copper bull market is well underway.

My Precious

Whether or not copper will ever fall into the "precious metal" is up for debate.

Copper remains highly abundant throughout the crest of the earth so it's unlikely that the coinage metal with get upgraded anytime soon.

Nonetheless surging prices are making copper the first choice for thieves over the more traditional precious metals.

With the demand and value of copper rising, the metal, commonly used for household plumbing, is being looted from vacant city homes and construction sites and then being sold to scrap yards for a hefty profit.

People in countries such as Mexico, Congo and China are scavenging for copper wire, motors, sheets, anything made of copper.

And it's also happening right here in the United States. This week, The Daily Item, a Sunbury, PA newspaper reported the theft of copper wire from a railroad signal because of the rising price of the metal. (read the story)

In Waushara County, WI, police are offering a reward for information to help identify the individuals responsible for removing copper wires from power poles. And in the Buffalo, NY area, more that 80 reports of copper theft have been received by local police in the past year.

These are all symptoms of the sustained bull market.

For our part, it's also a clear indication that the profit opportunities in select companies will be with us for quite a while.

Gold World, Copyright (C) 2006, Angel Publishing, LLC. All rights reserved. No statement or expression of opinion, or any other matter herein, directly or indirectly, is an offer or solicitation of an offer to buy or sell securities mentioned. While we believe the sources of information to be reliable, we in no way represent or guarantee the accuracy nor the statements made herein. Neither the publisher nor the Editor are registered investments advisors. Subscribers should not view this publication as offering personalized legal or investment advice. Unauthorized reproduction of this newsletter, or its contents, by Xerography, facsimile, or any other means is illegal and punishable by law. Please note: It's not our intention to send email to anyone who doesn't want it. If you would like to remove yourself from this mailing list, please see the instructions at the bottom of this message. NOTE TO OUR READERS: Angel Publishing, LLC and Gold World do not act as an investment advisor or advocate the purchase or sale of any security or investment. Investments recommended in this publication should be made only after consulting with your investment advisor and only after reviewing the prospectus or financial statements of the company in question.

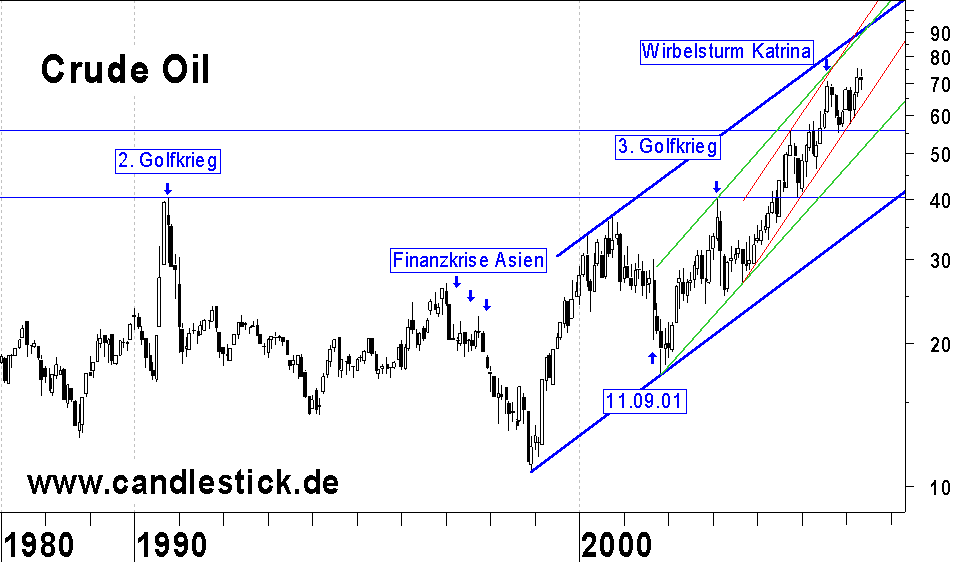

Das Kursziel von 70 USD hat der Rohölpreis in den letzten Wochen erreicht. So konnte sich im April auch ein Monthly-Close bei 71,88 USD und somit oberhalb der vorherigen Monatshöchststände durchsetzen, im Mai dagegen pausiert der Ölpreis und hält sich stabil am erreichten Niveau. Stärkere Gewinnmitnahmen traten bislang nicht ein. Die lang- und mittelfristigen Aufwärtstrends sind intakt. Die weiteren Aussichten:

Nachfolgend werden die unterschiedlichen Zeitebenen einzeln besprochen, um abschließend die Zeitebenen zusammenfassend zu beurteilen.

Monatschart log.; Öl - Light Crude Oil

|

Der langfristige Blick auf den Preis des Crude Oil. Seit Mitte der 80iger Jahre pendelte der Ölpreis innerhalb einer klar definierten Range - Ausbrüche aus dieser Range ergaben sich zu Beginn des 2.ten Golfkrieges sowie im Zeitraum der Asien-Finanzkrise Ende der 90er Jahre. Seit Dezember 1998 befindet sich der Ölpreis jedoch in einer Aufwärtsbewegung und die vorangegangene Seitwärtsbewegung wurde verlassen - der Rohstoff Öl erfuhr eine Neubewertung. Im langfristigen Bild sind zwei Aufwärtstrendkanäle relevant. Ein breiter! Aufwärtstrendkanal, bestehend seit 12/98 über den Tiefpunkt im November 2001 konstruiert, dessen Rückkehrlinie ein mögliches Kursziel darstellt mit Kursen über 100 USD. Ein zweiter Aufwärtstrendkanal mit Beginn 11/01 über einen Tiefpunkt im September 03, dessen Rückkehrlinie ebenfalls ein Kursziel darstellt und in Verbindung mit dem langfristigeren Aufwärtstrendkanal bzw. dessen Rückkehrlinie einen Kreuzwiderstand bildet. In der Regel haben Kurse die Neigung, entsprechende Kreuzwiderstände auch zu erreichen - letztlich muss also mit weiter steigenden Kursen in Richtung 90 bis 100 USD gerechnet werden. Zusätzlich zeigen die Candles auf Monatsbasis eine positive Entwicklung mit einem April-Close bei 71,88 USD und damit dem höchsten Monatsschlußkurs in den letzten Jahren, der die bisherige Aufwärtsbewegung bestätigt. Einzig die nachlassende Aufwärtsdynamik der letzten Wochen kann als leichtes Warnsignal interpretiert werden, ein Verkaufssignal fehlt jedoch völlig.

Zusätzlich können natürlich noch weitere Aufwärtstrends konsturiert werden, die jedoch eine ähnliche Aussage erlauben wie die oben dargestellten. Eine echte Entspannung im langfristigen Bild ergibt sich im Ölpreis erst bei einem Abprall am aktuellen Niveau und deutlicher Rückgänge unter ca. 55 USD - bei diesem derzeit jedoch eher unwahrscheinlichen Szenario würde sich eine (nicht idealtypische) M-Formation ausbilden mit der Folge weiterer Rückgänge in Richtung 45/40 USD.

Wochenchart log.; Öl - Light Crude Oil Kurs Nachrichten Diskussionen :

|

Im logarithm. Chart auf Wochenbasis zeigen sich zwei relevante Aufwärtstrendkanäle (mittel- und langfristig), deren Rückkehrlinien jedoch nicht mehr erreicht wurden. Auch der Kreuzwiderstand, der Schnittpunkt der Rückkehrlinien wurde hier bislang nicht erreicht. Insofern darf dieser Umstand auch als Schwäche des Kursverlaufes angesehen werden. Da sich der Ölpreis jedoch weiterhin mit steigenden Tiefs innerhalb der Aufwärtstrendkanäle nach oben bewegt und keinerlei bestätigte Verkaufssignale in den Candles zeigen, ist grundsätzlich mit weiter steigenden Kursen zu rechnen. Nach Bruch der Widerstandszone bei 69/70,85 USD konnte der Ölpreis zwar bislang nicht stärker durchstarten, auf Grund der stabilen Verfassung oberhalb dieser nun als Unterstützung geltenden Zone ist aber weiterhin mit steigenden Kursen zu rechnen. Auch die letzte Wochenkerze mit einem Weekly-Close oberhalb der Unterstützungszone ist positiv. Ein erstes spekulatives Verkaufssignal wird bei Break des Wochentiefs bei 67,42 per Weekly-Close generiert - da dann der vorangegangene Ausbruch über die Widerstandszone sich als Fehlsignal erweisen könnte. Kursziel ist in diesem Fall die mittelfristige Aufwärtstrendlinie sowie bei Break dieser Aufwärtstrendlinie die Unterstützungslinien bei ca. 60 und folgend bei ca. 56 USD.

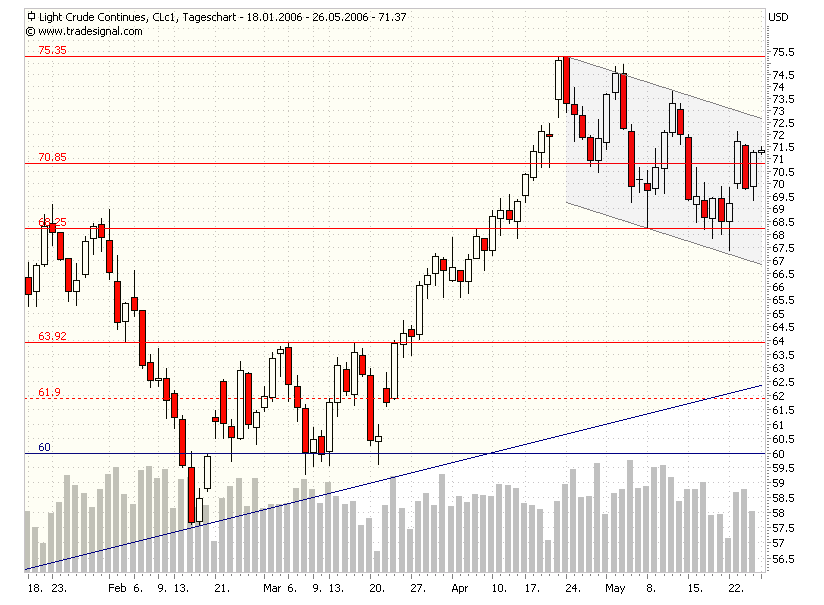

Tageschart ;Öl - Light Crude Oil :

|

Seit erreichen des let zten Hochs bei 75,35 USD hat sich ein kurzfristiger Abwärtstrendkanal etabliert, der auch als Flagge im intakten mittel- und langfristigen Aufwärtstrendkanal bezeichnet werden kann. Zudem bildete sich am 08.05. eine kleine Kerze mit Lunte, deren Tief eine Unterstützung darstellt bei ca. 68,25 USD. Die Tagescandles lassen einen Ausbruch nach oben zu. Ein erstes spekulatives Kaufsignal bietet sich daher bei Break der Abwärtstrendlinie an, die aktuell knapp unter ca. 73 USD notiert mit Ziel 75/76 USD. Ein Daily-Close unter 68 USD ist derzeit nicht zu erwarten, würde das positive Szenario aber fraglich werden lassen. Ein Fall unter die Rückkehrlinie der "Flagge" wäre klar negativ mit Ziel 64 bis ca. 62 USD. Das positive Szenario wird jedoch favorisiert.

Fazit:

Der Ölpreis befindet sich in intakten lang- und mittelfristigen Aufwärtstrends mit einem Kursziel von ca. 90 bis 100 USD. Kurzfristig befindet sich der Ölpreis zwar innerhalb einer Konsoli! dierungsformation, die Chance hieraus in den nächsten Tagen nach oben auszubrechen ist aber vorhanden. Erst ein nachhaltiger Kursrückgang würde das letzte Kaufsignal, den Break der Widerstandszone zwischen ca. 69 / 70,85 USD als Fehlsignal darstellen. Erste spekulative Verkaufssignale ergeben sich bei Break der Unterstützung im Tageschart bei ca. 68,25 per Daily-Close - in den übergeordneten Zeitebenen dagegen lassen sich Verkaufssignale erst bei Break des Wochentiefs bei 67,42 per Weekly-Close sowie unter langfristigen Aspekten erst unter ca. 55 USD ausmachen.

Ihr Stefan Salomon

Gruß Moya

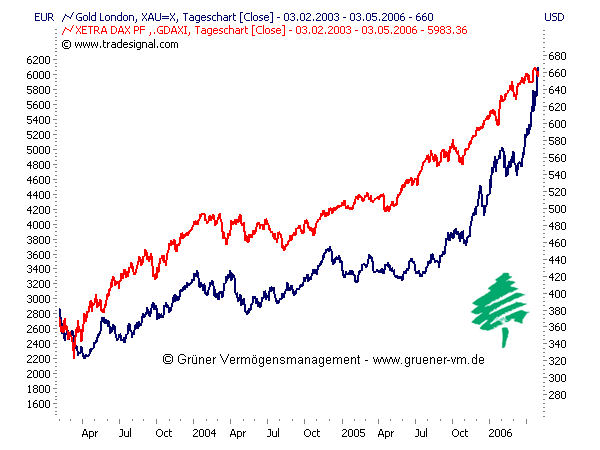

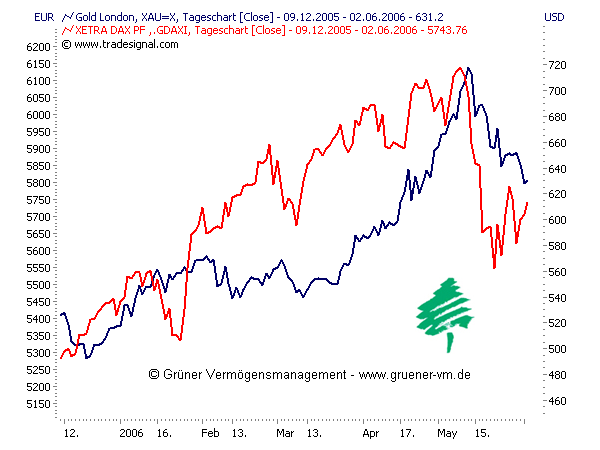

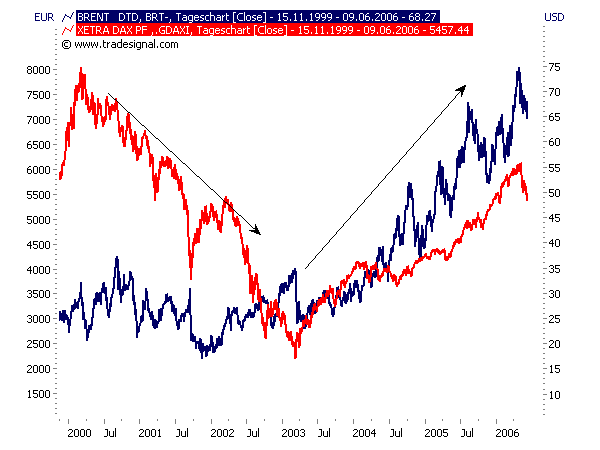

"Ist Gold als Absicherung für ein Aktiendepot geeignet?" wurde ich in den letzten Wochen sehr oft gefragt. Die Märkte haben diese Frage eindrucksvoll beantwortet.

Damals schrieb ich: Bereits der erste Blick auf den Zusammenhang zwischen dem DAX und der Entwicklung des Goldpreises zeigt recht deutlich: Gold und Aktien sind seit 2003 sogar nahezu parallel angestiegen. Warum sollte also Gold weiter ansteigen, wenn der DAX einbrechen würde? Man kann zu Gold sicher bullish oder bearish eingestellt sein und dies hinreichend begründen. Als Absicherung gegen Kursverluste an den Aktienmärkten halte ich Gold für denkbar ungeeignet. In einem Zeitraum, in dem fast alle Anlageklassen parallel angestiegen sind, würde ich nicht darauf wetten, dass sich Gold einer allgemeinen Korrektur der verschiedenen Anlageklassen entziehen wird.

Was ist seit damals geschehen?

Der DAX erreichte sein bisheriges Jahreshoch am 11. Mai bei 6.162 Punkten und fiel anschließend bis zum 22. Mai auf 5.513 Punkte. Es errechnet sich ein Kursrückgang von 10,5% in wenigen Handelstagen. Ein deutlicher Kursrutsch, keine Frage. Doch was ist mit Gold? Der Goldpreis markierte sein Hoch bei 730 US-Dollar und notierte heute im Tief bei 618 US-Dollar. Der maximale Kursverlust betrug also sogar 15,3%. Der prozentuale Kursverlust war damit sogar höher als der des deutschen Aktienindex.

Gold vs. DAX - paralleler Anstieg seit 2003

Die Skala verzerrt - Gold verlor mehr als der DAX!

Fazit

Vertrauen Sie nicht auf angebliche Korrelationen, die in den Medien propagiert werden. Prüfen Sie diese angeblichen Zusammenhänge stets nach. Die größten Fallen lassen sich dann wenigstens umgehen.

Quelle:Thomas Grüner

Dabei schoben sich vor allem die Auseinandersetzungen um das iranische Nuklear-Programm wieder in den Vordergrund. Gestern hatten die ständigen Mitglieder des UN-Sicherheitsrates und Deutschland bekannt gegeben, einen Lösungsvorschlag entworfen zu haben, der den Bedürfnissen des Landes stark entgegen komme. Aus diplomatischen Kreisen war zu hören, dass dem Iran in dem Entwurf – der bislang noch nicht vorliegt – Zugriff zur angereichertem Uran aus dem Ausland und zu Kernkraftwerks-Technologie gewährt werden solle. Irans Präsident Mahmud Amadinedschad soll heute aber erklärt haben, dass sein Land dennoch auf das Recht bestehen werde, Uran zu friedlichen Zwecken anzureichern.

Indessen wurde aus Nigeria die Entführung von acht Mitarbeitern der norwegischen Ölfirma Fred Olsen Energy mitgeteilt. Es gilt als wahrscheinlich, dass diese auf das Konto einer Rebellenbewegung geht, die den Einfluss der ausländischen Ölkonzerne scharf beschneiden will. Die zurückliegenden Entführungen, Anschläge und Attentate haben im Niger-Delta bereits zu einem Produktionsausfall von 500.000 Barrel pro Tag geführt. Royal Dutch Shell meldete indessen, dass dort derzeit ein Öl-Leck untersucht werde, das zu einem Lieferausfall von 50.000 Barrel pro Tag geführt habe. Es sei noch nicht sicher, wer den Schaden verursacht habe.

In den USA wiederum ist ein Teil einer Raffinerie der Gesellschaft Valero Energy wegen eines Feuers außer Betrieb. Dies verursacht einen Verarbeitungsausfall von täglich 50.000 Barrel. Bei Valero gab man dazu bekannt, dass derzeit verschiedene Möglichkeiten überprü ft würden, um die Schäden zu beheben. Es sei auch möglich, dass logistische Alternativen zu einer sofortigen Reparatur gefunden werden könnten.

Quelle:http://www.rohstoff-report.de

Gruß Moya

News zu: Öl, Gold, Zucker, Weizen

Die Energierohstoffe schwächeln aktuell etwas, da die jüngst veröffentlichten EIA Ölmarktdaten von den Händlern nicht sonderlich erfreut aufgenommen wurden:

- Rohöl: + 1,146 Millionen Barrel (Erwartungen: –100.000 bis – 500.000)

- Benzin: +1,054 Millionen Barrel (Erwartungen: + 1.000.000 bis + 1.500.000)

- Destillate: 1,761 Millionen Barrel (Erwartungen: + 1.500.000 bis + 2.200.000)

Zusätzlich belastend wirkten Spekulationen, dass der Iran möglicherweise doch einlenken

und auf die vor kurzem seitens der EU unterbreiteten Angebote eingehen könnte, was wiederum etwas Druck vom Markt nimmt. Dennoch ist bisher nichts genaues bekannt und vor kurzem stattgefundene Entführungen von Arbeitern einer Ölfirma in Nigeria erhöhen den Unsicherheitsfaktor enorm, weswegen keine allzu großen Kursrückgänge zu erwarten sind.

August Gold verliert gerade weitere 5,70$ auf 629$, konnte sich allerdings von seinen Tiefstständen bei 621,50$ deutlich erholen. In einer meiner früheren Kolumnen hatte ich erwähnt, dass zwischen 618$ und 623$ mehrere Fibonacci Retracements liegen. Genau in dieser Zone hat sich der Kurs heute gedreht und wieder Stärke gezeigt, was ich als sehr positiv werte. Sollte dieses Tief während der nächsten Handelstage halten, stehen die Chancen gut, dass wir den Boden gesehen haben.

Gestern wurde aus Russland gemeldet, dass sich die dortigen Gold- und Devisenreserven bis zum Jahresende um monatlich fünf bis sechs Milliarden US Dollar erhöhen sollen. Diese Nachricht wurde vom Chef der russischen Zentralbank höchstpersönlich am Dienstag in der russischen Duma verbreitet. Damit würden sich die russischen Reserven bis zum Ende des Jahres 2006 auf 279 bis 286 Milliarden US Dollar belaufen, was weltweit Platz drei hinter Japan und China bedeuten würde.

Juli Zucker hat sich bis jetzt 0,34 Cents von seinem Tagestief erholt und könnte damit eine bullische Umkehrformation ausbilden. Obwohl die Internationale Zuckerorganisation davon ausgeht, dass die Nachfrage und das Angebot in diesem Jahr ausgeglichen sein werden, war die jüngste Abwärtsbewegung technisch überzogen. Es herrscht eine massive Übertreibung nach unten im Markt, die eine Gegenbewegung erforderlich machen sollte. Divergenzen im Momentum sowie eine 50% Korrektur des letzten Aufwärtsimpulses verstärken diese Ansicht.

Für Anhänger der fundamentalen Analyse gibt es ebenfalls positive News. In Brasilien sind die Automobilverkäufe im Mai um 25% auf Jahressicht gestiegen. Über 75% hiervon waren sogenannte „flex fuel cars“ die mit Ethanol betankt werden können und auch in Zukunft eine weiterhin hohe Nachfrage nach diesem Energieträger erwarten lassen.

Weizen verliert momentan erneut 100$ in der Julinotierung und setzt die vor wenigen Tagen begonnene Korrektur fort. Mittlerweile hat der Markt 61,8% seines letzten Aufwärtsimpulses korrigiert, weswegen mit einer baldigen Bodenbildung und neuen Chancen auf der langen Seite zu rechnen ist. Solange der Markt jedoch derart schwach notiert wie jetzt, rate ich davon ab in das fallende Messer zu greifen. Möglicherweise entsteht heute eine bullische Hammerformation die mein positives Szenario untermauern würde. Genau wissen wir dies jedoch erst nach Börsenschluss um 20:30 Uhr.

Autor: Sebastian Hell

Kontakt: xxx@derivate-magazin.de

Warum erzählen so viele diesen Unfug?

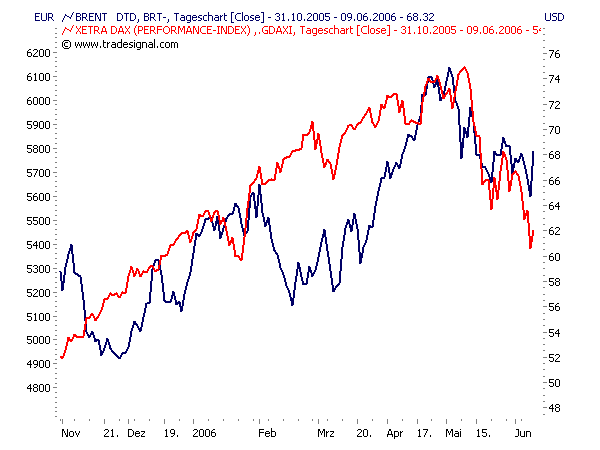

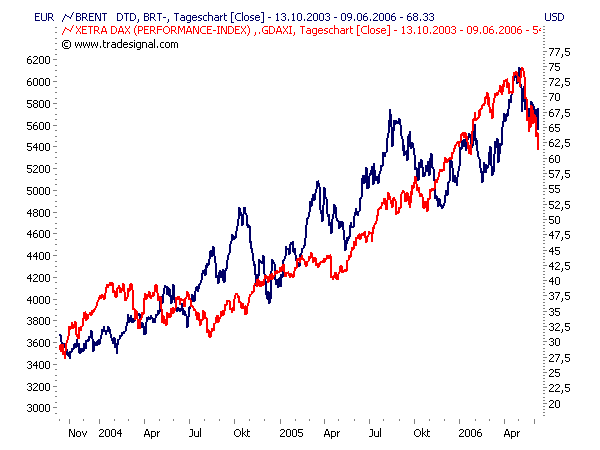

Fast täglich lese oder höre ich davon, dass der hohe Ölpreis für die Schwäche an den Aktienmärkten verantwortlich ist. Die Wirtschaftspresse behauptet gerne Dinge, ohne Beweise für ihre Thesen zu liefern. Die Sendezeit bzw. die Zeitungsseiten müssen eben gefüllt werden. Diese angebliche Korrelation ist derzeit offensichtlicher Unsinn. Schauen Sie selbst einmal nach...

Brent vs. DAX - seit Jahresanfang gemeinsam hoch und auch gemeinsam runter

In diesem Jahr ist bisher fast ein Gleichlauf zu erkennen. Würde man die Beschriftungen an den Charts ändern, würde dies nicht weiter auffallen, ob es sich um einen Vergleich zwischen dem DAX und einem anderen Aktienindex oder der Ölsorte Brent handelt. Die Hochs und Tiefs wurden nahezu gleichzeitig markiert. Die große Korrektur verlief nahezu parallel.

Brent vs. DAX - gemeinsamer Anstieg seit 2003

Der Vergleich der letzten drei Jahre zeigt einen simplen, gemeinsamen Aufwärtstrend. Können Sie eine Belastung der Aktienmärkte erkennen? Ich nicht.

Brent vs. DAX langfristige Korrelation seit 2005

Der Chartvergleich seit 2000 zeigt einen gemeinsamen Rückgang der Aktienmärkte und d! er Ölpreise, anschließend einen gemeinsamen Anstieg.

Fazit

Die Ursache oder den Auslöser der Korrektur an den Aktienmärkten werden wir weiter suchen. Eine allgemeine Überhitzung selektiver Märkte - die wir oft genug beschrieben haben - erscheint uns am plausibelsten. Der Ölpreis wird zwar gerne als Belastungsfaktor angeführt, ein simpler Blick auf die Charts reicht aber aus, um diesen Zusammenhang auszuschließen - auch wenn die Medien dies in den nächsten Wochen weiter verkünden werden. Wollen wir gemeinsam hoffen, dass in den nächsten Wochen nicht auch noch die Wade von Michael Ballack als Begründung für schwächere Kurse herhalten muss.

Gruß Moya

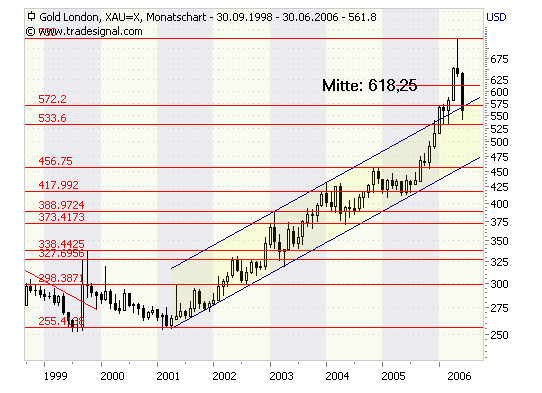

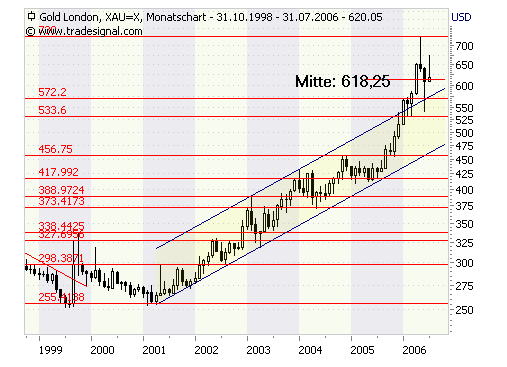

Der Goldpreis hat in den letzten Wochen deutliche Kurseinbußen hinnehmen müssen. Insbesondere die langfristige Zeitebene auf Monatsbasis mit einem klassischen Trendwendesignal, einem shooting star im letzten Monat läßt ein Ende der Goldhausse für die nächsten Monate als sehr wahrscheinlich gelten. Die Aussichten:

Monatschart GOLD :

Im April konnte sich der Goldpreis nach vorherigem Break der Rückkehrlinie eines Aufwärtstrendkanals deutlicher nach oben absetzen und bildete eine lange weiße Kerze aus. Der Schwung aus der Aufwärtsbewegung reichte auch im! Mai weiter und der Goldpreis erreichte ein Hoch bei 730 USD - fiel jedoch dynamisch wieder unter sein Eröffnungsniveau des Monats Mai. Mit einem kleinen Kerzenkörper und langem Docht zeigt sich im Mai damit ein sehr deutlicher shooting star - ein Trendwendesignal. In der Regel bedarf es in der Candlestick-Methodik jeweils einer nachfolgenden Bestätigung eines solchen Signals. Eine Bestätigung für den shooting star als Trendwendesignal ergäbe sich mit einer nachfolgenden schwarzen Juni-Kerze und Monthly-Close unter dem Tief vom Mai. Mit der aktuellen Entwicklung und einem deutlichen Break auch der Mitte der April-Kerze bei 618,25 USD als potentielle Unterstützung muss allerdings "vorgegriffen" werden und der shooting star als bestätigt gelten. Eine Trendwende ist damit sehr wahrscheinlich geworden. Gegenbewegungen auf die jüngsten Verluste dürfen aber auf Grund des vorherigen starken Aufwärtstrends eingeplant werden - nur sollten diese zum Abbau von Longpositionen genutzt w! erden - insbesondere im Dochtbereich des shooting star bestehen nun er hebliche Widerstände und auch bei einer starken Gegenbewegung in diesen Bereich ist davon auszugehen, dass die Dochtspitze vorerst für die nächsten Monate das Top darstellt.

Wie weit kann der Goldpreis noch fallen ? Gute Unterstützung besteht bei ca. 533 USD - hier sollte sich der Goldpreis vorerst stabilisieren können. Ein Monthly-Close jedoch unter 572 USD würde auch einen Rebreak in den vorab gebrochenen Aufwärtstrendkanal darstellen. Der vorherige Ausbruch aus dem Aufwärtstrendkanal wäre dann ein Fehlsignal mit der Konsequenz weiter fallender Notierungen und eines anzunehmenden Testes der Aufwärtstrendlinie in den nächsten Monaten, die gegenwärtig bei ca. 475 USD verläuft.

Aus Sicht des Monatscharts ist eine volatile Pendelbewegung zwischen ca. 533 und 675 USD am wahrscheinlichsten in den 2-4 Monaten mit dem Risiko, nach Abschluß dieser Phase Kurseinbußen zu erleiden mit Test und Break des Aufwärtstrends.

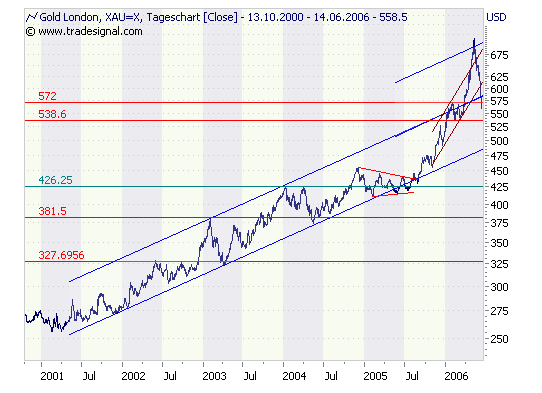

! Tageschart GOLD:

Die Trendanalyse zeigt die Gefahr eines Rückfalls in den vorab nach oben gebrochenen Aufwärtstrendkanal. Ein solches Szenario beinhaltet dann das Risiko deutlicher Verluste und eines Test der Aufwärtstrendlinie auf Grund des vorliegenden, vorherigen Fehlausbruches nach oben. Die aktuellen Rückgänge können natürlich auch einen Pullback darstellen - die Dynamik der letzten Rückgänge lassen allerdings die Annahme zu, dass mindestens die Unterstützungszone zwischen ca. 572 und ca. 538 im Linienchart auf Tagesbasis des Goldpreises weiterhin ausgiebig getestet wird. Auch eine schnelle Erholung an die letzten Tops und eine Fortsetzung der Goldhausse ist auf Grund der Abwärtsdynamik sehr unwahrscheinlich.

Fazit:

Die langfristige Aufwärtsbewegung im Gold ist vertrauensbildend und nach der dynamischen Auf- und Abwärtsbewegung in den letzten 2-! 3 Monaten ist ein weiterer schneller Durchmarsch nach unten nicht zu e rwarten. Gute Unterstützung findet der Goldpreis innerhalb der Unterstützungszone zwischen ca. 533 und 572 USD. Auf Grund des shooting stars im Monatschart ist jedoch eine schnelle Fortsetzung der Aufwärtsbewegung nicht zu anzunehmen - vielmehr ist mit einer volatilen Seitwärtsphase in den nächsten 2-4 Monaten zu rechnen und das Top bei 730 USD dürfte hierbei nicht mehr übertroffen werden. Weiterhin besteht das Risiko, dass der vorherige Ausbruch aus dem Aufwärtstrendkanal nach oben ein Fehlsignal darstellt und die Aufwärtstrendlinie, die gegenwärtig bei ca. 475 USD notiert, im weiteren Zeitablauf nach Abschluß einer Seitwärtsphase getestet und auch gebrochen wird.

Ihr Stefan Salomon

Gruß Moya

Rohstoffe haben noch nie den Respekt bekommen, den sie verdient haben. Es ist mir ein Rätsel, warum.

Vor mehr als drei Jahrzehnten suchte ich als junger Investor überall nach möglichen Anlagen, und ich stellte fest, dass man allein durch die Auseinandersetzung mit dem einen oder anderen Rohstoff die Welt anders sehen konnte. Plötzlich konnte man nicht mehr einfach so sein Frühstück essen, ohne sich Gedanken zu machen, ob das Wetter in Brasilien die Kaffee- und Zuckerpreise in die Höhe oder in den Keller schicken und wie die Kellog’s-Aktien auf die höheren Maispreise reagieren würden. Und ob die Nachfrage nach Schinkenspeck (aus Schweinebäuchen geschnitten) in den Sommermonaten fallen würde. (Dann bevorzugen die Verbraucher leichtere Kost zum Frühstück.)

Die Schlagzeilen in der Zeitung über die Ölpreise oder die landwirtschaftlichen Subventionen waren nicht länger einfach nur Nachrichten; man wusste plötzlich, warum die OPEC höhere Preise lieber mag als Washington und warum die Zuckeranbauer in den USA und in Europa eine andere Meinung zu den Preisstützungen haben, als ihre Kollegen in Brasilien oder anderswo in der Dritten Welt.

Aber das Wissen um die Rohstoffmärkte führt zu weit mehr, als dass es das Frühstück interessanter macht; es kann einen zum besseren Investor machen - und nicht nur, wenn es um die Rohstoff-Futures geht, sondern auch bei Aktien, Anleihen, Devisen, Immobilien und an den Entwicklungsmärkten. Wenn man zum Beispiel erst einmal verstanden hat, warum die Preise für Kupfer, Blei und andere Metalle gestiegen sind, dann ist es nur noch ein winziger Schritt, bis man verstanden hat, warum es den Ökonomien in Ländern wie Kanada, Australien, Chile und Peru, allesamt reich an Metallen, so gut geht und warum Aktien von Unternehmen mit Investitionen in diesen Ländern einen zweiten Blick wert sind, warum manche Immobilienpreise wahrscheinliche steigen werden und wie man eventuell sogar Geld machen kann, indem man in Hotel- oder Supermarktketten in Ländern investiert, deren Konsumenten vielleicht bald ganz plötzlich mehr Geld haben als sie es gewohnt sind.

Ich habe natürlich in meinem Buch eine noch viel weiter reichende Behauptung aufgestellt: Dass ein neuer Bullenmarkt bei Rohstoffen auf dem Weg ist und dass er sich noch für einige Jahre halten wird. Ich bin davon schon seit dem 1. August 1998 überzeugt, als ich einen Fonds startete und ich habe mich seither immer wieder für Rohstoffe stark gemacht. Ich habe über Rohstoffe geschrieben, eine ganze Reihe von Reden überall auf der Welt gehalten, vor erfahrenen Investoren und Finanzjournalisten. Ich habe mich mit Bankern und Institutionen getroffen. Ich bin sogar gefragt worden, ob ich mit einigen Minenfirmen konferieren will und erklären, warum ich glaube, dass es für sie so gut laufen wird. Aber so freundlich und eifrig meine Zuhörerschaft auch war, so wenig scheinen sie bemüht, in Rohstoffe zu investieren, nachdem ich aufgehört habe zu sprechen.

Es war so, als habe der Mythos um die Rohstoffe die Wirklichkeit eingeholt. Den meisten Leuten kommt, wenn man von Rohstoffen spricht, sogleich ein anderes Wort in den Sinn: riskant. Schlimmer noch, wenn die Investoren, die neugierig geworden sind, das Thema gegenüber ihren Finanzberatern, Consultants oder Brokern bei den großen Firmen anschneiden, dann schrecken die "Experten" meistens entsetzt zurück - als wäre Frankenstein persönlich durch die Tür gekommen. Und sie lassen Reden von Stapel über die Gefahren derart "riskanter" Investitionen oder darüber, dass ein Kollege, der sich auf Rohstoffe spezialisiert hatte, "jetzt nicht mehr für das Unternehmen arbeitet".

Es ist so verrückt. Aus meiner eigenen Erfahrung weiß ich, dass Investitionen in Rohstoffe nicht riskanter sind als Investitionen in Aktien oder Anleihen - und zu bestimmten Zeiten im Geschäftszyklus sind Rohstoffe bessere Investitionen als die meisten anderen Dinge, die es gibt. Einige Investoren machen Geld am Aktienmarkt. Andere machen Geld, indem sie in Rohstoffe investierten, während die Wirtschaft boomte und auch dann wenn sie den Rückwärtsgang einlegte. Und wenn ich die Leute darauf hinweise, dass ihre Technologieaktien deutlich volatiler waren als praktisch jeder Rohstoff im Laufe der Zeit, dann nicken sie höflich und halten schon Ausschau nach der nächsten großen Geschichte bei den Wertpapieren.

Einer der Hauptgründe, warum ich mein Buch schreiben wollte war, die Haltung der Investoren gegenüber den Rohstoffen zu lockern. Es ging mir darum, deutlich zu machen, dass es alle dreißig Jahre einen Bullenmarkt bei Rohstoffen gab, und dass diese Zyklen immer dann auftauchten, wenn sich die Muster von Angebot und Nachfrage bewegten. Ich wollte, dass die Leute wissen, dass ich kein Genie sein musste, um festzustellen, wann Angebot und Nachfrage so aus dem Ruder geraten waren, dass die Rohstoffpreise davon profitieren.

Es konnte doch nicht so schwer sein deutlich zu machen, dass während Bullenmärkten bei Aktien und Bärenmärkten bei Rohstoffen, so wie bei den letzten in den Achtzigern und den Neunzigern, nur wenige Investitionen in die produktiven Kapazitäten für natürliche Rohstoffe gesteckt wurden. Und dass es, wenn niemand in Rohstoffe investiert oder sich um weitere Rohstoffe kümmert, gar nicht mehr darum geht, wie groß der Überschuss ist und dass es nicht so schwer ist zu verstehen, dass diese Vorräte dann zurückgehen werden und höhere Preise höchstwahrscheinlich die Folge sind.

In Anbetracht schwindender Vorräte, bei steigender, oder gleich bleibender oder sogar leicht rückgängiger Nachfrage grundsätzlich etwas Beachtliches passiert, und das nennt man einen Bullenmarkt. Aber selbst mit vorzüglichen Argumenten in Sachen Nachfrage und Angebot auf meiner Seite, konnte ich immer noch nicht die Zweifel an der These zerschlagen, dass ohne Rohstoffe kein Portfolio als wirklich diversifiziert bezeichnet werden kann. Ich konnte meine Argumente auf den Tisch bringen, Beispiele aus meinen eigenen Erfahrungen zitieren, auf historische und gegenwärtige Trends verweisen. Ich hatte es immer noch nicht zu einer wirklich professionellen Analyse gebracht, mit Tabellen und Grafiken, die zeigen, wie sich Rohstoffe gegenüber Aktien und Anleihen verhalten. Aber während ich schrieb, haben zwei Professoren diese Forschungen und Analysen geleistet und gezeigt, wie sich Rohstoffinvestitionen im Verhältnis zu Aktien und Anleihen verhalten haben und die Ergebnisse veröffentlicht.

Und aus diesem Grund bin ich der Ansicht, dass die Studie aus dem Jahr 2004 vom Yale School of Management’s Center for International Finance mit dem Titel "Facts and Fantasies About Commodity Futures" (Fakten und Fantasien über Rohstoff-Futures) ein wirklich revolutionäres Dokument ist. Die Professoren Gary Gorton von der Wharton School der Universität von Pennsylvania und vom National Bureau of Economic Research und Professor K. Geert Rouwenhorst, von der Yale School of Management, haben die Forschungen endlich geleistet und bestätigt, dass:

in den Siebzigern Rohstoff-Futures die Performance von Aktien übertroffen haben; während der Achtziger galt das Gegenteil - das ist ein Beweis für die "negative Korrelation" zwischen Aktien und Rohstoffen, die schon vielen von uns aufgefallen ist. Bullenmärkte bei Rohstoffen werden von Bärenmärkten bei Aktien begleitet, und umgekehrt.

die Entwicklung der Rohstoff-Futures in der Studie in "positiver Korrelation" zur Inflation stehen. Höhere Rohstoffpreise waren der Vorbote für allgemein höhere Preise (d.h. Inflation) und dass ist der Grund, warum die Erträge in inflationären Zeiten besser sind, während Aktien und Anleihen schlechtere Ergebnisse zeigen.

die Volatilität der Erträge von Rohstoff-Futures, die sie über einen Zeitraum von 43 Jahren beobachtet haben, "leicht unter" der Volatilität des S&P 500 im gleichen Zeitraum lag.

Aus diesen Gründen sind Rohstoffe nicht nur eine gute Möglichkeit, ein Portfolio mit Aktien und Anleihen zu diversifizieren, sie bringen auch oft bessere Erträge. Und im Gegensatz zu der sich am stärksten haltenden Fantasie über Rohstoffe, ist die Investition in Rohstoffe weniger riskant als die in Aktien.

Das sind dramatische Neuigkeiten. Ich bezeichne sie als "revolutionär", weil sie im großen Stil die Art und Weise verändern werden, mit der Finanzberater, Treuhändler von Fonds und Brokers Rohstoffe behandeln. Die ausufernde Missachtung von Investitionen in Rohstoffe wird nun Kritik und Vorwürfen ausgesetzt sein - und das mit einer angesehenen akademischen Studie im Rücken.

In den späten Siebzigern gab es eine Studie, die sich mit dem umstrittensten wirtschaftlichen Instrument befasste, das je entwickelt wurde, mit den Junk-Bonds. Diese Studie verlieh Investitionen in diese Junk-Bonds Ansehen und verwandelte sie in eine akzeptierte Klasse der Vermögenswerte. Ich erinnere mich an einen weiteren akademischen Bericht aus den späten Sechzigern, der erschien, nachdem Aktien jahrzehntelang schief angesehen wurden. Dieser Bericht verhalf den Unternehmensaktien zu einem Aufschwung. Er hat dazu beigetragen, den Aktienmarkt neu zu beleben. Dieser Yale-Bericht wird das gleiche für Rohstoffe tun.

Frankenstein ist tot. Aber bitte behalten sie im Hinterkopf, dass selbst in einem Bullenmarkt nur wenige Rohstoffe auf geradem Wege steigen, es gibt auf dem Weg dorthin immer wieder Konsolidierungen. Und nicht alle Rohstoffe bewegen sich gleichzeitig nach oben. Nur weil es sich um einen Bullenmarkt handelt, heißt das noch lange nicht, dass man blind einen Pfeil auf eine Liste von Dingen werfen kann, die an den Futures-Börsen überall auf der Welt getradet werden und einen Gewinner trifft. Man könnte z.B. Kupfer treffen, und Kupfer hat seinen Höchstwert vielleicht schon hinter sich. Im letzten langfristigen Bullenmarkt, der 1968 begann, erreichte Zucker, wie wir erkannten, seinen Gipfel 1974, aber der Rohstoff-Bullenmarkt dauerte noch bis zum Ende des Jahrzehnts an. Ein Bullenmarkt allein, ganz egal, wie beeindruckend er auch sein mag, kann nicht jeden Rohstoff in einem Aufwärtsstrudel halten.

Jeder Rohstoff wird, wie wir gesehen haben, durch seine eigene Dynamik von Angebot und Nachfrage getrieben. Nicht alle Rohstoffe in einem Bullenmarkt erreichen ihren Gipfel zur gleichen Zeit - genauso wenig wie alle Aktien in einem Bullenmarkt die Höchstwerte gleichzeitig erreichen. Einige Unternehmensanteile werden in dem einen Jahr in die Höhe schießen, andere erst ein oder zwei Jahre später. Das gilt auch für die Rohstoffmärkte.

Während der Fragestunde nach meinen Reden, steht normalerweise immer jemand auf und sagt "Wenn man also in Rohstoffe investiert und es gibt einen Bullenmarkt, woher weiß man dann, dass er vorbei ist?" Man erkennt das Ende, wenn man es sieht, nachdem man sich erstmal in die Welt der Rohstoffe eingearbeitet hat und einige Erfahrungen gesammelt hat. Man erkennt einen Anstieg in der Produktion und einen Rückgang der Nachfrage. Und selbst dann steigen die Märkte noch eine Zeitlang. Erinnern Sie sich daran, dass die Ölproduktion die Nachfrage 1978 überholte, der Preis ist danach jedoch noch zwei weitere Jahre in die Höhe gegangen, weil es nur wenigen aufgefallen ist und weil es nur wenige interessiert hat.

Politiker, Analysten und ausgebildete Professoren haben noch 1980 geschlossen Ölpreise von 100 Dollar vorhergesagt. Bullenmärkte enden immer in einer Hysterie. Wenn der Schuhputzer Bernard Baruch einen Aktientipp gibt, dann ist der Gipfel der Hysterie erreicht und es ist an der Zeit, den Markt zu verlassen. Ich habe es wieder beim Dot-com Crash erlebt. In der ersten Phase des Bullenmarktes hat kaum einer mitbekommen, dass er nahte. Am Ende haben vernünftige Menschen das Medizinstudium abgebrochen um Day-Trader zu werden.

Wilde Hysterie hat das Zepter übernommen - und dann verkaufe ich. Ich verliere dann normalerweise auch eine Zeitlang Geld, weil ich nie glauben kann, wie hysterisch Menschen am Ende eines langen Bullenmarktes werden können. Erinnern Sie sich noch an die kichernden und geifernden Dot-coms, die 1999 und 2000 auf CNBC auftraten? Natürlich gibt am Ende niemand zu, dass er es nie hat kommen sehen. Wenn ich Ihnen im Bullenmarkt 1982-83 gesagt hätte, dass ein Bullenmarkt bei Aktien bevorsteht, dann hätten Sie mich ausgelacht.

Damals wusste jeder, dass Aktien tot waren - trotzdem hat sich der S&P 500 in den folgenden sieben Jahren fast verdreifacht. Hätte ich Ihnen geraten, Ihr gesamtes Geld in Aktien zu stecken, dann hätten Sie mich aus dem Saal gebuht: Natürlich konnte kein vernünftiger Mensch davon ausgehen, dass die Aktien noch weiter steigen würden, nachdem sie sich in wenigen Jahren verdreifacht hatten. Aber zwischen 1999 und 2000 ist der S&P 500 weiter nach oben gegangen, hat sich fast verfünffacht - während die Nasdaq Mischung um das zehnfache anstieg.

Und auch die Variante mit den Rohstoffen wird mit einem eigenen Wahnsinn über die Bühne gehen. Anstelle von Geschäftsführern wird man reiche, grinsende Bauern und Ölplattformen auf den Titelseiten von Fortune und Business Week finden. CNBCs Berichterstatter werden von den Schweinebauch-Börsen in Chicago aus berichten und die Damen im Supermarkt werden davon reden, dass sie gerade ein Mordsgeld mit Soja gemacht haben.

Kleine Autos werden die Norm sein, die Häuser werden fünf Grad unter der heute bevorzugten Raumtemperatur geheizt werden und vor den Toren der Stadt gibt es Windfarmen so weit das Auge reicht. Wenn sie das alles sehen können, dann ist es Zeit, das Geld aus den Rohstoffen herauszunehmen. Dann ist der Bullenmarkt zu Ende.

Quelle: http://www.goldseiten.de/content/kolumnen/...php?storyid=2807&seite=0

Immer wieder interessant zu lesen, was diese Investoren-Legende schreibt - eben nicht nur euphorisch, sondern auch kritisch beleuchtend. Natürlich stellt sich in diesem Zusammenhang die Frage, wie weit der Rohstoff-Bullenmarkt schon gekommen ist, wenn die ersten Kritiker zu Tage treten --> kann man diese Situation schon mit der Dot-Com-Ära 1998 vergleichen, als alle auf den Zug aufgesprungen sind und zwei Jahre später war der Spuk vorbei? Vielleicht ist es so - dann hätten wir zumindest die größten Steigerungen nach vor uns. Vielleicht dauert dieser Bullenmarkt aber noch die nächsten 10 Jahre, das weiß niemand so genau. Auf jeden Fall gilt, dass es nicht schaden kann, sein Depot zu diversifizieren - also Rohstoff beizumischen, um am Anstieg zu partizipieren. Mein Favorit für die nächste Zeit ist Silber, da ist noch viel möglich!

Betrachtet man die inflationsbereinigte Entwicklung des Goldpreises in US-Dollar, so hätte jemand, der im Februar 1974 einen Barren Gold gekauft hätte, bis heute einen realen Wertverlust (US-Dollar) von etwa 10 Prozent hinnehmen müssen.

Hingegen hätte jemand, der zum gleichen Zeitpunkt ein Fass Öl in der Garage eingelagert hätte, bis heute einen realen Wertgewinn von etwa 50 Prozent (US-Dollar) erzielt (nächster Chart).

Im Vergleich zu den realen Wertgewinnen an den Aktienmärkten sind das jedoch „Erdnüsse“. Dort könnte man jetzt einen realen Gewinn von etwa 160 Prozent realisieren.

Berechnet wird der inflationsbereinigte Verlauf, indem ! man den nominalen Wert von Gold, Öl und Dow Jones Index durch den Wert des US-CPI-Index (Basis 1982 - 1984 = 100) teilt und dann mit 100 multipliziert. Wichtig ist an dieser Stelle der relative Verlauf zueinander.

Zugegeben: Hätte ich als Bezugspunkt nicht den Februar 1974, sondern den Februar 1970 ausgewählt, sähe die Reihenfolge anders aus: In einem solchen Fall würde Öl mit einer realen Erhöhung um knapp 1000 Prozent dienen können, während sich der Goldpreis um gut 200 Prozent verteuert hätte. Der Dow Jones Index würde weiterhin bei 160 Prozent liegen und somit das Vergleichsschlusslicht bilden.

Nichtsdestotrotz ist die Feststellung zu treffen, dass der gesamte reale Zuwachs im Goldpreis bereits zwischen 1970 und 1974 zustande gekommen ist. Von 1974 bis heute hätte es den oben beschriebenen Verlust gegeben.

Ein weiterer Aspekt ist der Schutz vor Inflationsspitzen. Das hat zwar in den 70er Jahren einigermaßen gek! lappt, nicht aber der der Zeit danach. Wie der folgende Chart zeigt, w ar der Goldpreis in den 80er und 90er Jahren bei allen Inflationsspitzen bereits wieder auf dem Weg nach unten (siehe Pfeile).

Bei all diesen Betrachtungen lasse ich den Aspekt der hedonistischen CPI-Unterbewertung außer acht. Würde man das noch mit einbeziehen, würde der Inflationsschutz aller genannten Werte wesentlich geringer sein als beschrieben.

Wenn man von Gold als Inflationsschutz spricht, sollte man sich diese Entwicklungen bewusst machen. Gold ist natürlich dann ein hervorragender Inflationsschutz, wenn man die Papierwährungen dieser Welt einem unrühmlichen Ende entgegengehen sieht. Ansonsten waren bisher ein Fässchen Öl in der Garage – übersetzt: langfristige Wetten auf den Ölpreis oder der Kauf von Ölaktien – der beste Inflationsschutz. Für den Zeitraum ab 1974 haben die marktbreiten Aktienindizes die Pole-Position inne.

Robert Rethfeld

Wellenreiter-Invest

Gruß Moya

Der Goldpreis steht vor einer sehr wichtigen Entscheidung.

Die technische Situation beim Gold verspricht sehr spannend zu werten. Es gibt zwei Kernszenarien: Entweder geht Gold nach einer kurzen Korrektur auf neue Rekordhochs nach oben oder wir sehen mittelfristig eine weitere Abwärtswelle als Pullback auf die 500 USD-Marke. Ich habe Ihnen die wichtigsten Charts mitgebracht.

Gold Tageschart längerfristig

Der Goldpreis erreichte inmitten eines großen Medienrummels am 12. Mai 2006 sein bisheriges Rekordhoch bei 730 USD. Bis zum 14. Juni 2006 verlor das Edelmetall anschließend über 25% oder 187 USD bis auf ein Tief von 543 USD.

Die aktuelle Aufwärtsbewegung ist nun schwierig einzustufen. Handelt es sich hierbei um eine Welle b als Aufwärtskorrektur des vorhergegangenen Kurseinbruchs oder ist ein neuer Aufwärtsimpuls mit neuen Rekordhochs zu erwarten?

Sie sollten auf jeden Fall im Hinterkopf behalten, dass eine gleich lange zweite Abwärtswelle c (bei a=c=187 USD) ein theoretisches Kursziel - unterstellt man das Ende der Welle b bei den heutigen 676 USD - von 489 USD mit sich bringen würde.

Gold Tageschart Zoom

Gold Monatschart bisher noch ohne Pullback

Gold brach über die bisherige Handelsspanne bei 500 USD erst im vergangenen Herbst aus. Ein signifikanter Pullback auf die Marke von 500 USD ist bisher nicht erfolgt.

Öl als Vorbild für Gold?

Auch der Ölpreis notierte mehrere Jahrzehnte in der Spanne bis 40 USD und testete diese Marke - nach dem Ausbruch nach oben - einige Monate später noch einmal.

Fazit

Der Goldpreis steht vor einer sehr wichtigen Entscheidung. Nach dem erneuten Anstieg der letzten Tage ist zumindest eine Korrektur nach unten zu erwarten. Lehnen Sie sich nicht zu weit aus dem Fenster. Das Szenario einer weiteren Abwärtswelle sollten Sie zumindest im Hinterkopf behalten.

Thomas Grüner

Gruß Moya

Die Hauptschlagader der industrialisierten Welt

Im Jahr 2003 produzierten die Staaten am persischen Golf (Bahrain, Iran, Irak, Kuwait, Katar, Saudi Arabien und die Vereinigten Arabischen Emirate) 27% des weltweit verfügbaren Erdöls, während sie 57% (715 Milliarden Fass) der Weltölreserven auf ihren Gebieten vereinten. Außerdem besitzen die Staaten am Persischen Golf 45% der strategischen Erdgasreserven der Erde.

Der persische Golf, auch als arabischer Golf bekannt, ist eine fast 1000 Kilometer Wasserstraße zwischen dem Iran und der arabischen Halbinsel und ist eine der weltweit bedeutendsten Transportwege für Erdöl. An seiner schmalsten Stelle, der Straße von Hormuz, beträgt der Abstand der beiden Landmassen lediglich 55 Kilometer.

Nicht umsonst gibt es daher immer wieder Gebietsstreitigkeiten um die Straße von Hormuz, beispielsweise die irakische Invasion Kuwaits im August 1990, davor der irakisch-iranische Krieg von 1980-1988 und die andauernden Auseinandersetzungen zwischen den Vereinigten Arabischen Emiraten um die Besitzrechte dreier Inseln in der Meeresenge von Hormuz. Diese drei Inseln - Abu Musa, Greater Tunb und Lesser Tunb haben durch ihre Lage inmitten der Meeresenge von Hormuz eine immense strategische Bedeutung. Im Jahr 1992 wurden die drei Inseln von iranischen Truppen besetzt. Im Jahr 1995 erklärte das iranische Außenministerium die drei Inseln als „untrennbaren Teil Irans“. Im Jahr 1996 lehnte der Iran den Vorschlag des Golf Cooperation Council (GCC) ab, die Verhandlungen um die Besitzrechte der drei Inseln vor dem Internationalen Gerichtshof zu verhandeln. Dies war eine Option, die von den Vereinigten Arabischen Emiraten unterstützt worden war.

Im Jahr 2003 wurde der weit größte Teil des persischen Erdöls (rund 90%) über Tankerschiffe durch die Straße von Hormuz in alle Welt verschifft. Die Öltanker transportieren damit zwei Fünftel des weltweiten Erdöls durch diese Meere senge. Eine Schließung der Straße von Hormuz würde bedingen, dass längere Transportrouten zu weit höheren Kosten erschlossen werden. Als Alternativen stehen die Ost-West-Pipeline über Saudi Arabien an den Hafen von Yanbu sowie die Abqaiq-Yanbu-Erdgasleitung von Saudi Arabien an das Rote Meer zur Verfügung. Die 15-15,5 Millionen Barrel Rohöl, die täglich über die Straße von Hormuz exportiert werden, finden sowohl Käufer im Osten (Japan, China und Indien) wie im Westen (über den Suez-Kanal, die Sumed-Pipeline und über das Kap der Guten Hoffnung auch in Westeuropa und den USA).

Teherans Außenministerium drohte im Falle eines Angriffs der USA auf den Iran an, Öl als Waffe einsetzen zu wollen. Eine mögliche, von westlichen Beobachtern befürchtete Maßnahme könnte daher auch die Blockierung der Straße von Hormuz sein. Am 3. Juni versicherte der leitende Kommandeur der US-Streitkräfte im Golf eine Sicherung der Straße von Hormuz, sollten der Öltransport in dieser Region bedroht werden.

Gruß Moya

Chartanalyse: Gold - Abbau von Longpositionen

Kräftige Schwankungen hat der Goldpreis in den letzten Wochen vollzogen. Nach einer dynamischen Abwärtsbewegung konnte sich der Markt wiederum deutlich erholen und an den Widerstand bei 675 USD heranlaufen. Diese Gegenreaktion sollte jedoch auf Grund der übergeordneten Zeitebenen zum Abbau von Longpositionen genutzt werden. Denn vorerst ist in den nächsten Monaten mit einer Seitwärtsbewegung zu rechnen. Die Aussichten (im Monatschart wird die aktuelle Juli-Kerze nicht berücksichtigt):

Monatschart GOLD :

Aus Sicht des Monatscharts wurde eine volatile Pendelbewegung zwischen ca. 533 und 675 USD als wahrscheinlich in den nächsten 1-3 Monaten angesehen - mit dem Risiko, nach Abschluß dieser Phase Kurseinbußen zu erleiden mit Test und Break des Aufwärtstrends. Der letzte abgeschlossene Monat (Juni) bestätigt diese Einschätzung vom Mai 06 - denn der Juni brachte eine schwarze Kerze mit langer Lunte hervor. In Verbindung mit der Mai-Kerze zeigt sich im Goldmarkt auf dem erreichten Niveau eine hohe Unsicherheit der Marktteilnehmer - zudem wurde der shooting star im Mai als potentielles Trendwendesignal bestätigt. Der Dochtbereich des shooting star bildet einen wesentlichen Widerstandsbereich, Verkäufe innerhalb dieses Niveaus sind daher bis auf weiteres zu erwarten.

Die Juni-Kerze kann alternativ auch als Pullback an den vorab gebrochenen Aufwärtstrendkanal aufgefaßt werden - eine Fortsetzung der Aufwärtsbewegung wäre daher trotz des Trendwendesignals noch als Alternativszenario einzuplanen. Auf Grund der kräftigen Pendelbewegung in den letzten zwei Monaten ist jedoch eine schnelle Wiederaufnahme der vorherigen Aufwärtsbewegung nicht wahrscheinlich und - sofern sich auch keine Trendwende durchsetzt - ist mindestens mit einer andauernden Seitwärtsbewegung zu rechnen zwischen ca. 533 und 675 USD.

Tageschart GOLD langfristig:

Seit Anfang 2001 kennt der Goldpreis nur eine Richtung - nach oben. Die Sicherheit, die dieser Aufwärtstrend scheinbar vermittelt, hat zu einer möglichen Übertreibung und Ausbruch aus einem Aufwärtstrendkanal geführt. Diese Übertreibung sollte nun abgebaut werden. Soweit das wahrscheinlichste Szenario - ein ähnlich extremer Anstieg wie Ende der 70er Jahre ist natürlich nicht völlig auszuschließen, entsprechend der Technischen Analyse jedoch unwahrscheinlich.

Wochenchart GOLD:

Nach der scharfen Korrektur konnte sich der Goldpreis nach Ablösung von der Unterstützungszone zwischen ca. 533/35 und 568 USD wieder erholen und bildete im Wochenchart drei weiße Kerzen aus. Aktuell findet der Goldpreis jedoch Widerstand bei ca. 675 USD und ist in den ersten zwei Handelstagen dieser Woche an diesem Niveau abgeprallt. Leichte Erholungen dürften zum Abbau von Longpositionen genutzt werden.

Fazit:

Die übergeordneten Zeiten lassen eine Übertreibung nach oben als wahrscheinlich erachten. Denn der langfristige Aufwärtstrend im Gold war sehr vertrauensbildend und führte zu einer Euphorie im Goldpreis. Diese Sicherheit in einer Aufwärtsbewegung führt auch nach der dynamischen Abwärtsbewegung in der Regel zu einer Gegenreaktion - und diese Gegenreaktion hat der Goldpreis in den letzten drei Wochen vollzogen. Langfristige Longpositionen sollten nun abgebaut werden - spätestens bei neuerlichen Verkaufssignalen sollten Gewinnabsicherungsstops strikt beachtet werden. Denn auf Grund des Monatscharts ist vorerst mit einer länger andauernden Seit wärtsbewegung zu rechnen - auch ein nochmals deutlich fallender Goldpreis ist einzukalkulieren. Gute Unterstützung findet der Goldpreis innerhalb der Unterstützungszone zwischen ca. 533/35 und 568 USD - kräftiges Widerstandsniveau ab ca. 675 USD.

Alternativ neben dem skizzierten wahrscheinlichsten Szenario kann noch die Annahme getroffen werden, dass der dynamische Rückgang an die vorab nach oben gebrochene Rückkehrlinie des Aufwärtstrendkanals ein Pullback darstellte - und der Goldpreis nun weiter mit Macht nach oben strebt. Dieses unwahrscheinlichere Szenario würde erst bei neuerlichen Höchstkursen per Monthly-Close in der Aufwärtsbewegung seit 2001 aktiv - entsprechend der oben dargestellten kräftigen Widerstände im Docht des shooting stars auf Monatsbasis ist ein solcher Anstieg für die nächsten Monate jedoch nicht anzunehmen.

Ihr Stefan Salomon

Gruß Moya

Als wir im Erdöl-Leitthema im Rohstoff-Report im März dieses Jahres über „Peak Oil“ schrieben, das Lieblingsthema vieler Weltuntergangspropheten im Internet, die nach dem Überschreiten des weltweiten Erdölfördermaximums einen Zusammenbruch der Industrialisierung und das Ende der Mobilität der Gesellschaft prognostizieren, wollten wir uns damit nicht in diesen Kanon einreihen. Die moderne Gesellschaft wird Alternativen finden, und sucht Sie bereits. „Peak Oil“ ist das Grundgestein, auf dem die Energierevolution in diesem Jahrhundert fußt. Dutzende Technologien treten gegeneinander an, um die Energie der Zukunft zu werden. Doch egal, welche Energieformen zukünftig Verwendung finden werden, sie werden den Energiebegriff von Grund auf verändern. Wir möchten in diesem Report einen genaueren Blick auf die Thematik des globalen Ölfördermaximums werfen und aufzeigen, was bereits getan wird, um alternative Energien zu finden. Dabei Erdöl ist nicht gleich Erdöl, sondern je nach Herkunftsland verschieden. Die Unterschiede äußern sich nicht nur im Preis, sondern auch in der chemischen Zusammensetzung und dem tatsächlich verfügbaren Angebot der verschiedenen Sorten. Alle Welt spricht über Öl, doch nur wenige wissen wirklich genaues über diesen fossilen Treibstoff. Bei Erdöl wird dabei unterschieden zwischen zwei Typen:

1) Leichtes, süßes (light, sweet) Rohöl, das sich durch seine niedrige Viskosität und geringen Schwefelgehalt auszeichnet, und

2) Schweres, saures (heavy, sour) Rohöl, das im Vergleich dickflüssiger und schwefelhaltiger ist.

Die Standardisierung der Dichte (leicht, schwer) von Erdöl findet über den API-Index des American Petroleum Institute statt. Brent hat eine Dichte von 38,5° und einen Schwefelgehalt von 0,36%. Die an der ICE (früher: IPE) gehandelten Terminkontrakte beziehen sich auf Nordseeöl und sind die weltweite Benchmark für den Ölpreis, wenngleich die rückläufige Produktion seit 1999 den Status von Brentöl als weltweiten Richtwert zu Gunsten des in New York gehandelten US-Leichtöls relativierte. Erwirbt ein Produzent an der Nymex in New York einen Kontrakt für US Light Sweet Crude Oil, so kann er dabei mit mehreren Sorten aus den USA beliefert werden. Die Liefersorte ist dabei meist das in Midland im Bundesstaat Texas produzierte WTI (West Texas Intermediate) Rohöl, das mit einer Dichte von 38-40° und einem Schwefelgehalt von rund 0,3% den Richtwert für den Ölpreis in den USA bildet.

http://www.rohstoff-report.de

Gruß Moya

Hausse? Boom? Oder doch ein Superzyklus?

An Superlativen mangelt es dem Markt für Rohstoffe derzeit nicht. Zeit für zwei unangenehme Nachrichten für Rohstoffinvestoren. Erstens: Inflationsbereinigt folgen die realen Preise für Rohstoffe seit etwa 80 Jahren einem Abwärtstrend. Zweitens: Die üppigen Renditen von Rohstoffindizes, mit denen vor allem Emittenten von Zertifikaten trommeln, verdanken Investoren dem banalen Phänomen des Zinseszinseffekts.

Ein Grund mehr für Investoren bei der Wahl eines Zertifikats auf Rohstoffindizes genau hinzusehen. Entscheidend ist, ob es sich um sogenannte „Total Return Indizes“ handelt. Nur sie berücksichtigen – ähnlich einem Performanceindex für Aktien, der Dividenden einrechnet – auch die Zinseinnahmen eines Rohstoffengagements.

Die immense Bedeutung der Zinseinnahmen läßt sich mit dem besonderen Investitionsmechanismus der Anlageklasse Rohstoffe erklären. Indexanbieter erwerben die Rohstoffe nicht physisch, sondern bilden den Preis fortlaufend über den Terminmarkt ab. Schließlich sind sie nicht an einer physischen Lieferung von Rohstoffen interessiert. Für das Engagement am Terminmarkt benötigen sie allerdings nur rund 10% des Kapitals. Die übrigen 90% hinterlegen sie an der Terminbörse als Sicherheit. Diese Sicherheiten werden den Indexanbietern verzinst, meist mit der Rendite kurzlaufender US-Staatsanleihen (ca. 4,50% p.a.).

Was dies für den Anlageerfolg bedeutet, unterstreicht ein Blick auf den bekanntesten Rohstoffindex, den Goldman Sachs Commodity Index (GSCI). Ohne Zinseinnahmen, als sogenannter „Excess Return Index“, erzielten Anleger seit 1970 rückberechnet eine jährliche Rendite von 5,7% p.a., in der Total-Return-Variante jedoch 12,7% p.a.

Wer 1970 10.000 USD in den Excess-Return-Index investiert hat, freut sich heute über ein Vermögen von 75.000 USD, wer der Total-Return-Variante den Vorzug gab, über 690.000 USD.

Angesichts dieser enormen Unterschiede verwundert es nicht, daß sich unter den 100 in Deutschland offerierten Rohstoff-Zertifikaten gerade einmmal ein gutes Dutzend auf Total-Return-Indizes beziehen – ein Bombengeschäft für Emittenten. Andererseits werden für Total-Return-Produkt meist höhere Managementgebühren fällig. Gegenüber dem Verzicht auf Zinseinnahmen sind jedoch Gebühren gerade für langfristig orientierte Investoren das kleinere Übel.

Gruß Moya

von Thomas Schmidtutz

Das Kündigungsschreiben an den Yukos-Aufsichtsrat klang nach stiller Resignation: "Ich kann hier nichts mehr tun, was dem Unternehmen noch in irgendeiner Weise helfen könnte", teilte Yukos-Boss Steven Theede den obersten Firmenwächtern am Mittwoch mit. Das ist wohl eher untertrieben. Schließlich ist der Konzern hoffnungslos überschuldet. Auf umgerechnet rund 15 Milliarden Dollar schätzt der Insolvenzverwalter den Firmenwert, die Schuldenlast liegt dagegen bei 18 Milliarden Dollar, 13 davon aus unerwarteten Steuer-Nachforderungen. Nun droht Yukos die Zerschlagung.

Der absehbare Untergang des einst größten russischen Ölkonzerns gilt als einer der übelsten Politskandale der vergangenen Jahre. Denn hinter den erdrückenden Steuerschulden sehen unabhängige Beobachter den Kreml. Russlands Präsident Wladimir Putin habe den früheren Yukos-Eigner Michail Chodorkowski ausgebremst, heißt es. Der Ex-Firmenchef, dessen Vermögen einst auf 15 Milliarden Dollar geschätzt wurde, hatte sich vor vier Jahren angeschickt, gegen Putin zu opponieren. Außerdem habe der Kreml mit der Yukos-Attacke die Kontrolle über die Ölindustrie zurückgewinnen wollen. Also ließ man die Steuerfahndung aufmarschieren. Nun sitzt Chodorkowski im sibirischen Gulag, und Yukos steht vor dem Ausverkauf an den staatlichen Ölmulti Rosneft.

Moskaus Machtdemonstration ist kein Einzelfall. Weltweit bekommen Ölkonzerne immer

häufiger den langen Arm der Regierenden zu spüren. Erst Anfang Mai verstaatlichte der

bolivianische Präsident Evo Morales handstreichartig die Erdöl- und Erdgasressourcen seines Landes. Zuvor hatte bereits der venezolanische Staatspräsidente Hugo Chavez mit einem ähnlichen Schritt für Aufsehen gesorgt.

Die steigenden Ölpreise wecken weltweit Begehrlichkeiten. Allein in den vergangenen drei Jahren hat sich der Preis für ein Barrel Rohöl, also ein 159-Liter-Fass, mehr als verdreifacht. Am Freitag notierte ein Barrel der Nordsee-Sorte Brent mit rund 74 Dollar knapp unter dem jüngsten Jahreshoch von 77,34 Dollar. Die Folgen spüren Verbraucher längst am eigenen Geldbeutel. So müssen Autofahrer für den Liter Super bleifrei derzeit satte 1,48 Euro hinblättern – und das mitten in der Reisezeit.

Zur Erklärung für den anhaltenden Preisanstieg verweisen Experten vor allem auf die boomende Weltwirtschaft: "Das ist aus unserer Sicht der Hauptgrund für das hohe Preisniveau", sagt Steffen Neumann, Aktienstratege bei der Landesbank Rheinland-Pfalz (LRP) in Mainz. Dazu kommt die unsichere politische Großwetterlage. Erst vergangene Woche hatten die israelischen Angriffe auf die Hisbollah-Miliz im Libanon für einen neuerlichen Preisschub gesorgt: "Viele Beobachter befürchten, daß der Konflikt sich zum Flächenbrand ausweiten und die Ölförderung in der gesamten Region beeinträchtigen könnte", erklärt Sandra Ebner, Rohstoff-Analystin bei der Deka Bank in Frankfurt.

Zudem ist die Nachfrage nach "Kraftstoff wegen der Feriensaison auf dem Höhepunkt", erinert Andy Sommer, Ölanalyst bei der HSH-Bank in Hamburg. Und obendrein droht in den USA auch noch die Hurrikan-Saison. Die könnte nach übereinstimmender Einschätzung führender US-Warnzentren erneut ungewöhnlich heftig ausfallen. "Wenn das so kommt und die wichtigen Erdölfelder und Raffinerien im Golf von Mexiko getroffen werden, dürften die Preise erneut kräftig anziehen", prophezeit Analystin Ebner.

Dabei kann der Markt kurzfristige Lieferengpässe auch so schon kaum verkraften. Im laufenden Jahr dürfte die Weltwirtschaft täglich rund 84,7 Millionen Barrel Öl verbrauchen, bei einer Fördermenge von 85,8 Millionen Barrel täglich. Selbst auf kleinere Förderausfäl le reagiert der Markt daher nervös. "Der Puffer ist mit knapp einem Prozent derzeit ungewöhnlich dünn", urteilt die Citigroup in einer aktuellen Studie. Im langjährigen Durchschnitt lag die Quote eher bei fünf Prozent.

Eine durchgreifende Entspannung an der Ölpreisfront ist derzeit kaum in Sicht. "Der Markt könnte schon bald die 80-Dollar-Marke testen", so Frank Schallenberger, Aktienstratege bei der Landesbank Baden-Württemberg (LBBW) in Stuttgart. Im nächsten Jahr könne der Preis auch "nachhaltig über 80 Dollar steigen", glaubt Deka-Analystin Ebner. Darauf deutet auch der Ölfuture hin. Für Liefertermine in den Jahren 2009 oder 2010 müssen Investoren derzeit über 70 Dollar pro Barrel hinblättern.

Zwar dürfte die absehbare Abschwächung der Weltkonjunktur auch die Ölnachfrage dämpfen,

erwartet etwa LRP-Stratege Steffen Neumann. Aber deutliche Einbrüche halten die Experten von JP Morgan für unwahrscheinlich. Dafür ist der Verbrauch in den vergangenen Jahren zu stark gewachsen. "Der Boom in Asien hat zu einer strukturellen Nachfrageverschiebung geführt", erläutert Andy Sommer von der HSH-Nordbank.

Vor allem China hat einen schier unstillbaren Öldurst. Zwischen 1995 und 2005 hat sich der Verbrauch im bevölkerungsreichsten Land der Erde auf sieben Milliarden Barrel pro Jahr verdoppelt. Damit ist China inzwischen der zweitgrößte Ölverbraucher nach den USA.

Doch dem hohen Verbrauch steht vorerst kaum ein spürbar größeres Angebot gegenüber, die

Raffinerien laufen an der Kapazitätsgrenze. Zwar erschließen die Ölgesellschaften weltweit fieberhaft neue Vorkommen. Aber bis eine neue Quelle auch sprudelt, dauert es "in erschlossenen Regionen mindestens zwei bis drei Jahre", sagt Deka-Expertin Ebner. Bei völlig neu erschlossenen Quellen können es gar bis "zu zehn Jahren" werden.

Und lohnende gänzlich neue Vorkommen gibt es eh kaum noch. Nach einer Übersicht von JP

Morgan steigt die Fördermenge im laufenden Jahr gerade um 825000 Barrel pro Tag. Das

entspricht kaum dem geschätzten Nachfragezuwachs. Spürbare Entlastung versprechen

allenfalls das Khurais-Ölfeld in Saudi-Arabien sowie das Al-Shaheen-Feld in Katar mit einem geschätzten Tagesausstoß von insgesamt 1,725 Millionen Barrel. Doch sie sollen erst 2009 ans Netz gehen.

Die Aussicht auf einen festen Ölpreis lockt immer mehr Spekulanten an. Vor allem Hedgefonds haben den Markt für sich entdeckt: "Der Ölmarkt hat nach wie vor einen intakten Aufwärtstrend. Das zieht Hedgefonds an", sagt LRP-Aktienstratege Neumann. Nach einer Übersicht der Internationalen Energie Agentur (IEA) pumpten die für ihre aggressiven Investmentstil berüchtigten Fondsmanager im Vorjahr 90 Milliarden Dollar in den Ölmarkt. 2000 waren es gerade drei Milliarden gewesen. Angesichts der enormen Mittelzuflüsse resignieren inzwischen auch die wichtigsten Förderländer: "Die Opec", resümierte unlängst Katars Ölminister Abdullah al-Attiyah, "ist zum Zuschauer geworden. Der Markt wird inzwischen komplett von der geopolitischen Entwicklung und Spekulanten dominiert." Unterdessen wächst die Furcht, der teure Schmierstoff könnte die Konjunktur belasten. Zwar "sind die Unternehmen bislang sehr gut mit dem hohen Ölpreis zurechtgekommen", sagt LBBW-Stratege Schallenberger. Schließlich sei die Energie-Effizienz heute deutlich höher als noch in den 70er-Jahren.

Dazu seien viele Volkswirtschaften wie Deutschland inzwischen stark von

Dienstleistungsunternehmen dominiert. Außerdem stünden "den Belastungen aus höheren

Rohstoffkosten die stärkere globale Nachfrage sowie steigende Industrieproduktionen und

Kapazitätsauslastungen gegenüber", erklärt Tammo Greetfeld, Aktienstratege bei der

HypoVereinsbank (HVB). "In einem solchen Umfeld können Unternehmen steigende Preise

verdauen." Doch nun könnte der Markt auf auf einen Wendepunkt zusteuern, warnen Neumann und Greetfeld bereinstimmend. Immerhin habe der aktuelle Konjunktur zyklus nun wohl bereits einen vorläufigen Höhepunkt erreicht. "In einem solchen Umfeld kann ein weiterer Ölpreisanstieg von zehn Dollar viel gefährlicher sein als die letzten 20 Dollar." Zwar sei es für eine abschließende Beurteilung noch zu früh, dennoch mahnt der HVB-Stratege zur Vorsicht: "Investoren sollten zunächst das dritte Quartal abwarten, dann werden wir an den Märkten wohl klarer sehen, wohin die Reise geht."

Wer so lange nicht warten will und eine Absicherung gegen weiter steigende Ölpreise sucht, ist mit Ölaktien gut beraten. "Viele Unternehmen sind trotz des hohen Ölpreisniveaus noch günstig", sagt Markus Steinbus, Fondsmanager europäische Werte bei Activest in München. Daß die Aktienkurse und damit die Bewertungen der Ölpreis-Rally hinterherhinken, erklären Experten mit den nötigen hohen Investitionen der Unternehmen in ihre Anlagen. Sie verringern die freien Mittelzuflüsse, die die Analysten zur Grundlage ihrer Unternehmensbewertung machen, erklärt HSH-Analyst Sommer. Aber auch so bleibt immer noch ein sattes Plus übrig. Im Vorjahr verdiente allein Branchenprimus Exxon Mobile 33,9 Milliarden Dollar - netto wohlgemerkt.

Gruß Moya

US-Wachstumsrückgang verunsichert die Rohstoffinvestoren

von Andreas Lambrou

Liebe Leser, heute möchte ich Ihnen ein paar Allgemeine Gedanken zu den Rohstoffmärkten formulieren.Wie Sie unschwer erkennen können befinden sich die meisten Rohstoffe zurzeit in einer Handelsspanne.

Den Spekulanten fällt es zurzeit offenbar sehr schwer aus den fundamentalen Signalen die richtigen Rückschlüsse zu ziehen.

Preisbewegungen auf Wochen- und Monatssicht

In dieser Woche habe ich im Rohstoff Daily kaum über einzelne Preisbewegungen berichtet. Daher ein kurzer Wochenvergleich. Den größten Anstieg gab es beim Orangensaft mit 6 Prozent Plus. Den größten Rückgang verzeichneten Zucker und Weizen mit einem Minus von über 3 Prozent. Auf Monatsbasis stiegen Gold, Silber und Kupfer um 10 Prozent, während Zucker und Kakao um mehr als 8 Prozent verloren.

Kurzfristige Unsicherheit

Aber was den Markt zurzeit beschäftigt läuft vor allem auf der kurzfristigen Ebene ab. Einhergehend mit den weltweiten Zinsanhebungen und dem in den USA endenden Immobilienboom hat sich eine Mauer der Unsicherheit gebildet. Mit der heutigen Veröffentlichung des US-Wirtschaftswachstums im 2. Quartal mit einem Anstieg von 2,5 Prozent hat diese Unsicherheit weiter zugenommen.

Allerdings betone ich nochmals, dass die USA für das laufende Verbrauchswachstum bei den wichtigen Rohstoffen eine eher untergeordnete Rolle spielen. Zum Beispiel hat sich die Kupfernachfrage in den USA im Zeitraum von 2000 bis 2005 von 3 Millionen auf 2,3 Millionen Tonnen abgenommen, dafür stieg der Verbrauch in China von 2 Millionen Tonnen auf 3,8 Millionen Tonnen. Der Kupferverbrauch Chinas stieg also 2,5 mal stärker, als der Nachfragerückgang in den USA.

Anleger sollten den Wirtschaftswachstumsstatistiken in China deshalb eine wesentlich höhere Bedeutung beimessen, als sie es zurzeit tun.

Langfristiger Trend intakt

Die Argumente für langfristig steigende Rohstoffnotierungen sind bekannt. Das asiatische Wirtschaftswachstum und die stagnierende bzw. allenfalls leicht steigende Minenförderung haben die Preise für Energierohstoffe und Metalle nach oben getrieben. Es ist zudem nicht davon auszugehen, dass es bereits jetzt zu einer signifikanten Angebotsausweitung kommen wird, vielmehr versuchen die meisten Minen ihren erwarteten Rückgang der Förderung durch neue Projekte auszugleichen.

Nicht jede neue Mine, die in den nächsten 5 Jahren mit der Förderung beginnt, wird auch zu einer Erhöhung der Gesamtförderung beitragen. Ich denke die Analysten unterschätzen immer noch das Potenzial für eine signifikante Förderanhebung und sind dementsprechend mit ihren langfristigen Preisprognosen meiner Ansicht nach immer noch viel zu tief.

Eine Tonne Kupfer kostet zurzeit fast 8.000 US-Dollar. Eine Lieferung in 5 Jahren kostet am Terminmarkt jedoch lediglich 4.000 US-Dollar. Der Markt geht also aktuell immer noch von einem kurzfristigen Angebotsengpass aus. Ich erwarte jedoch, dass sich die Preise auch langfristig weiter nach oben entwickeln können.

Gruß Moya

Die Zeit der Ölinvestoren ist gekommen. Die Eskalation der Gewalt im Nahen Osten, die Raketentests Nordkoreas, brutale Geiselnahmen in Nigeria, die ausbleibende Lösung des Konfliktes um das iranische (zivile?) Atomprogramm: Das lässt die Herzen der Ölinvestoren höher schlagen. Das Thema ethisches Investment und Rohstoffe wird gerade durch die immer weitere Verbreitung von Anlagezertifikaten immer aktueller: Wie können aus ethischer Sichtweise Kursgewinne aus Ölinvestments gerechtfertigt werden, wenn die Preissteigerungen durch den Verlust von Menschenleben, durch Krieg, Zerstörung und Verderben ausgelöst werden?

Das Angebot der Ölproduzenten, die nicht in der Organisation Erdöl exportierender Länder (OPEC) organisiert sind, fällt in diesem Jahr erneut enttäuschend aus. Besonders schwach ist die Ölproduktion von Großbritannien und Nordwegen (Nordsee) sowie der USA und Mexiko.

Während die Förderrückgänge der Nordsee bereits seit 1999 andauern, und die USA immer noch an den Hurrikanschäden aus dem letzten Jahr leiden, ist es in Mexiko primär das Candarell-Ölfeld, das größte des Landes, welches nach offiziellen Angaben des mexikanischen Ölkonzerns Pemex seinen Förderhöhepunkt überschritten hat. Die mexikanische Ölproduktion wird also in den nächsten Jahren weiter fallen, wenngleich die staatseigene Pemex nun nach Tiefseevorkommen im Golf von Mexiko bohren möchte. Bis aus diesen neuen Projekten das erste Öl am Markt ist, werden jedoch noch viele Jahre verstreichen.