Morphosys: Sichere Gewinne und Milliardenpotential

Find den Abschlag nun sehr übertrieben!

Halte aber Mor u.a. für Merck sehr interessant, spätestens bei

erfolgreichen P3 Studien bei Mor..

Will see

Aber all die Produkte sind für fremde Pharmas kein Übernahmegrund, denn Pharmas wollen Sachen kaufen, die sie selbst vertreiben können. Ausnahme Novartis: Die haben so viel mit MOR laufen, dass es sich eines Tages lohnen könnte MOR zu übernehmen, damit man keine Tantieme zahlen müsste.

Anders sieht es bezüglich der Eigenentwicklungen aus. Sollte MOR hier erfolgreich vorankommen, dann gibts sicher interessenten für das Projekt oder die ganze Firma. Aber MOR will ja gerade erst die P2 anfangen. Bis zu einer erfolgreichen P ists also noch Jahre hin.

Wie ecki schon geschrieben hat, wird es noch Jahre dauern bis Morphosys die ersten erfolgreichen P3s abschließen kann. Zwischendurch wird es immer wieder ein Scheitern des ein oder anderen Projekts geben. Und da ist auch klar, wieso bestimmte Fonds großer Banken gar nicht erst einsteigen. So langfristig können bzw. dürfen sie nicht denken, und wie wir die Pipeline als ganzen mit ihren Wahrscheinlichkeiten bewerten. Denn was ist wenn sie sich hier zu 20-25 € einkaufen und dann scheitern in P2 sowohl die ersten beiden Eigenprojekte von MOR als auch 1-2 aus der Partnerpieline. So optimistisch wir auch zu MOR sein können, ja müssen, so klar ist auch, dass der Aktienkurs bei solchen Meldungen erstmal stark fallen würde. Cash und Novartis hin oder her.

Die Frage ist letztlich wie schnell und wie breit ist die gesamte Pipeline in dem Moment wo diese ersten Projekte scheitern. Kann die Gesamtpipeline diese im Biotecsektor völlig normalen Abstürze wegstecken?

Es kommt also darauf an, einzuschätzen, ob man beispielsweise in den Jahren 2011/12 (da laufen ja auch Kooperationen aus) eine sehr breite P1/P2 hat, um 2 Fehlschläge (z.B. MOR103) sozusagen zu glätten.

ecki, übernehmen Sie! :)

Aber: Warum sollten sich dann jetzt Fonds oder große Banken sich gerade bei MOR nicht einkaufen? Die kaufen sich auch bei kleineren one-hit-wonders ein. Und da sind Stuidenergebnisse oft ein alles oder nichts. Der Kurs steht bei 5, bei Erfolg zieht es auf 20, negativ auf 1 euro runter. Und das innerhalb von einer Stunde.

Bei solchen Firmen hats Banken und Biotecspezilfonds drin. Also kein Problem für MOR, den einen oder anderen Ausfall muss man wegstecken.

Was oft vergessen wird: 2007 im Sommer ist GPC mit Satraplatin gescheitert und hat in Folge auch das damalige führende Pipelineprogramm von Morphosys eingestampft. Ach einer der Gründe für die schlechte performance von MOR in 2007. Aber nur bei klinischen Programmen bekommt man es ja mit. Im vorklinischen Bereich denek ich sind bereits 15 bis 25 Projekte eingestellt worden (Meine Schätzung). Das ging in der Masse unter und Details waren ja eh nie draussen.

Pipeline End 2010 von MOR:

3+2=5 P2-Studien

7+1=8 P1-Studien

Grob übern Daumen.

Am schlimmsten wäre ein scheitern von MOR103, alles andere dürfte im Kurs glimpflich sein, ausser MOR wäre im vorgriff bereits massiv gestiegen.

Also: Bei 12 bis 16 dürfte einzelne Pipelinemisserfolge kaum Abwärtspotential haben, da eh nicht eingepreist. Aber steigt MOR jetzt wegen den P2- Projekten auf z.B. 40 Euro und dann werden diese eingestellt, dann wirds auch Haue geben.

Mir ging es nur um die Sichtweise einiger Fonds, die du ja bezüglich MOR auch kennst. Und deshalb hatte ich als Aufhänger für das Posting ja auch die Börsenkultur genommen. Man zockt heutzutage selbst als Fondsmanager lieber bei noch so kleinen Buden, wenn sie was in P3 haben (egal, obs nur 1-2 Projekte sind) als bei breit aufgestellten Unternehmen wie MOR, bei denen man noch einige Jahre auf fortgeschrittene P3 warten muss. Beite Präklinik? Was ist das denn? Interessiert uns nicht. Vor allem wenn die nicht schnell voran kommt, sprich in P1 übergeht.

Wenn MOR bei 380 Mio € Börsenwert nix in P3 hat, ist das eben was anderes als wenn irgendwelche Buden ein Projekt kurz vor der Zulassung haben. Das dort dann der Kurs auch mal 300% in wenigen Wochen raufgeht, um dann bei Enttäuschung der Erwartungen um 90% abzustürzen, liegt einfach in der Natur der Mathematik. Morphosys hingegen muss letztlich so weitermachen wie bisher. In 3-4 Jahren sind möglicherweise 3 fortgeschrittene Projekte gescheitert, aber dafür sind 15-20 in die Klinik nachgerückt. Irgendwann werden die Analysten und Fondsmanager das Geschäftsmodell schon begreifen und zu würdigen wissen. Solche Kursausschläge wie bei den kleineren Buden werden wir aber nicht so schnell sehen, weder nach oben noch nach unten.

Wenn MOR in einem flachen Kanal stetig nach oben geht, sind wir irgendwann 2103/14 bei 100 €. Das ist jedenfalls meine Erwartung an MOR.

Wochen-SK über 16,67 (50Euro). da ging früher immer so langsam die Luft aus, allerdings hatten MOR und seine Partner früher auch noch keine 3 P2-Studien am laufen!

Nächste Woche mit Zahlen.

Macht den Unterschied zwischen Charttechnik und Kurserwartung vielleicht klarer.

Der Unterschied dabei ist, dass ich nicht jedes Mal, wenn eine untere Trendlinie (wie bei deinem Kanal) verletzt wird, einen neuen Kanal (er)finden muss. Wenn es beispielsweise bei MOR jetzt auf 19 € geht aber Anfang 2010 nochmal auf 14-15 €, wäre dein Kanal schon wieder futsch, selbst wenn es wenige Monate später auf 25-30 € geht. Und das ist das, für das ich dir immer die "witzig"-Sterne gebe. Ein einziger Trend bestätigender Punkt macht noch keinen Trend, geschweige Trendkanal.

deine allerneueste Linie die finde ich allerdings noch viel witziger, weil die ja keinerlei Orientierung mehr bietet, ob man kaufen oder verkaufen sollte.

Trendkanaäle bei mir bedeuten immer:

Nahe Unterkante: Nachkaufen bzw. Kaufen

Nahe Oberkante: Verkaufen bzw. Teilverkauf

Leider sind wir schon lange nicht nahe Oberkante. ;-)

Und was bedeutet jetzt deine Querfeldeinlinie?

Das ist für mich nur eine Erwartungslinie, welchen durchschnittlichen Kursanstieg ich erwarte. Mit Charttechnik hat das nicht das geringste zu tun. Das ist dein Metier.

Ich hab nie behauptet, dass man dort irgendwo eine Orientierung findet, wo man verkaufen oder kaufen soll. Auch das ist dein Metier.

Nur ist das Problem bei deinem Trendkanal, dass er nur einen Trend bestätigenden Punkt hat, und deshalb kannst du bei der nächsten Kursdelle den Trend am nächsten Verlaufstief anlegen. Und so weiter und so fort ...

Der nächste Übernahmekandidat?

Bei Biotechs bleibt kein Molekül auf dem anderen. Spektakuläre Erfolge in den klinischen Testreihen wechseln sich mit Übernahmen ab, bei denen hohe Aufschläge bezahlt werden. Der Sektor boomt wieder.

Viele der alten US-Highflyer aus den goldenen Biotech-Zeiten 2000 und 2001 sind inzwischen durch Übernahmen geschluckt worden und verschwinden vom Kurszettel: Millennium Pharma und Medarex sind zwei davon.

Letztere wurden vorgestern mit einem Aufschlag von 90 Prozent auf den Schlusskurs des Vortages übernommen. Medarex ist auf die Erforschung monoklonaler Antikörper spezialisiert und damit im gleichen Sektor tätig wie die Martinsrieder Morphosys. Morphosys ist selbst ein ehemaliger "Zocker"wert, der um die Jahrtausendwende mit spektakulären Kurssteigerungen auf sich aufmerksam gemacht hat.

Inzwischen hat Morphosys sich zu einem höchst profitablen und wachstumsstarken Wirkstoff-Produzenten gemausert - und wird als nächster Übernahmekandidat gehandelt.

Überhaupt: Auch auf dem deutschen Markt ist der Katzenjammer nach den Misserfolgen von GPC Biotech und Co. verflogen. Jerini wurde vor einigen Monaten mit einem hohen Aufschlag von den Briten Shire Pharmaceuticals aufgekauft und kleinere Unternehmen wie Epigenomics (Test zur Früherkennung von Darmkrebs in der klinischen Testphase) glänzten mit guten News und starken Kurszuwächsen.

*Ist Morphosys reif für die Übernahme?

Auch Morphosys selbst überzeugte die Anleger und zeigte sich im vergangenen Jahr als eine der wenigen Aktien nahezu unbeeindruckt von der Wirtschaftskrise.

Ganz unüblich für die Branche ist dabei die Tatsache, dass Morphosys durch einen zehnjährigen Kooperationsvertrag mit dem Schweizer Pharmariesen Novartis einen relativ gut berechenbaren Umsatz- und Gewinnstrom vorweisen kann. Werden bei der Entwicklung aussichtsreicher Antikörper bestimmte Ziele erreicht, werden Meilensteinzahlungen an Morphosys fällig.

Erst am 06. Juli äußerten sich beide Seiten hocherfreut über die seit 2007 laufende Zusammenarbeit und eine Ausstiegsklausel für Novartis wurde annulliert, was die Planungssicherheit für Morphosys noch weiter erhöht.

Doch die eigentliche Fantasie ergibt sich aus einer eventuellen Übernahme durch einen großen Pharmakonzern. Naheliegend wäre dabei natürlich ein Kauf durch den wichtigsten Kooperationspartner Novartis. Auch Bristol-Myers war der wichtigste Kooperationspartner von Medarex und schluckte das Unternehmen dann komplett.

Dafür spricht jedenfalls, dass viele Pharmaunternehmen händeringend nach neuen Produkten suchen - weil in den kommenden Jahren bei ungewöhnlich vielen wichtigen Medikamenten der Patentschutz ausläuft und damit Konkurrenz durch Nachahmerprodukte droht. Das wiederum drückt natürlich massiv auf die Verkaufszahlen und den Preis.

Gegen eine schnelle Übernahme spricht, dass keiner der auf Morphosys-Antikörpern basierenden Medikamentenkandidaten vor einer Zulassung steht. Die bisherigen Übernahmen der Konkurrenten erfolgten meist bei "reiferen" Firmen.

*Aktie trotzdem sehr aussichtsreich

Doch selbst wenn eine Übernahme noch auf sich warten lassen sollte, ist das Papier attraktiv. Die Medarex-Übernahme sorgt dafür, dass den anderen Aktien aus dem Sektor höhere Bewertungen zugestanden werden - und Morphosys war schon zuvor relativ betrachtet unterbewertet.

So verwundert es nicht, dass Equinet-Analyst Martin Possienke den fairen Wert der Aktie deutlich über dem aktuellen Kurs von 17,00 Euro sieht. Er hält 27 Euro für einen fairen Preis. Dabei hat er nach eigenen Angaben bereits einkalkuliert, dass Medarex auf Grund der fortgeschritteneren Pipeline, der bereits fließenden Lizenz-Zahlungen und des Cashbestandes gegenüber Morphosys einen Aufschlag von 500 Millionen bis eine Milliarde US-Dollar verdient hat.

Kommt es zu einer Übernahme hält er Preise von 30 bis 50(!) Euro für möglich. Das obere Ende der Spanne entspräche sogar einer möglichen Kursverdreifachung.

Demgegenüber bleibt Commerzbank-Analyst Daniel Wendorff beim Kursziel von 17,60 Euro. Allerdings wurde diese Einschätzung bereits vor Bekanntwerden der Übernahme von Medarex verfasst und scheint daher bereits überholt.

• Morphosys

• WKN /

US-Kürzel

663200 /

MOR

• Börsenwert

378 Mio. EUR

• KGV 09e / 10e

39 / 32

• Div.-Rend. 09e

Keine!

• Akt. Kurs

16,87 EUR

MEIN FAZIT:

- Morphosys bietet auf aktuellem Niveau ein sehr gutes Chance-Risiko-Verhältnis.

- Das Abwärtsrisiko ist durch einen relativ konstanten Umsatz- und Gewinnstrom begrenzt. Gleichzeitig besteht hohe Kursfantasie duch eine mögliche Übernahme.

- Wer die Aktie kauft, sollte allerdings etwas an Geduld mitbringen.

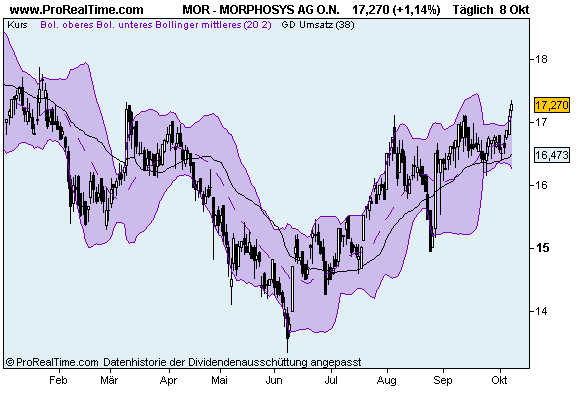

27.07.2009 - Trotz deutlicher Verluste im Handel am Freitag konnte die Morphosys-Aktie sich oberhalb der Breakzone halten. Diese liegt bei 16,59 Euro, während Tagestief und Schlusskurs am Freitag bei 16,75 Euro und 16,82 Euro verzeichnet wurden.

Angesichts der nur geringen Erholung vom Tagestief sollte sich aber erst im Handel am Montag zeigen, ob die Bullen die Pullback-Bewegung erfolgreich abschließen können. Dazu müsste der Biotech-Titel wieder nach oben abdrehen, zudem zuvor 16,41/16,59 Euro möglichst nicht unterschreiten. Dann wäre auch die Dreiecksformation endgültig bullish aufgelöst, könnte Morphosys weitere Kursgewinne verzeichnen. Restriktiv wirkt noch die obere Begrenzung des Bollinger Bandes bei rund 17 Euro. Vor dem Verlaufshoch bei 17,50 Euro liegt eine mögliche Mini-Hürde noch bei 17,18/17,23 Euro.

Schlusskurs letzter Handelstag – 4investors nutzt Charts von ProRealTime

http://www.4investors.de/bilder/morphosys.gif

http://www.4investors.de/php_fe/index.php?sektion=stock&ID=28487

Das ist ziemliches klein-klein, was die da betreiben.

fragt betreten

s.

Würde MOR gerade 16 zu 17 cents kosten, dann wären die Stückzahlen 3000 oder 5000 Stück je trade bei gleichem Wert.

MOR-Umsätze sind das TecDax-Mittelfeld. Heute allerdings wirklich ziemlich niedrig. Hauptsache keiner verkauft und wer noch rein will muss bieten. ;-)

und zu den pennystocks ecki: ja, ich habe unter dieser ID vor ein paar jahren mal mein glück versucht, mit diesen werten. mit gemischten erfolgen. wie es sich gehört, im casino;)

angenehmen tag noch

s.

Von: finanzen.net

WestLB AG - MorphoSys Downgrade

Düsseldorf (aktiencheck.de AG) - Cornelia Thomas, Analystin der WestLB, stuft die Aktie von MorphoSys (ISIN DE0006632003/ WKN 663200) von "add" auf "neutral" zurück.

Die durch den Kauf von Medarex durch Bristol-Myers Squibb entfachten Übernahmefantasien im Sektor hätten den Aktienkurs getrieben, so dass nur noch begrenzter Kursspielraum übrig bleibe.

Die Akquisition verdeutliche, welchen Wert große Pharmakonzerne Antikörpern beimessen würden. Wegen der Partnerschaft mit Novartis repräsentiere MorphoSys allerdings kein wahrscheinliches Übernahmeziel.

Vor diesem Hintergrund lautet die Einschätzung der Analysten der WestLB für die Aktie von MorphoSys nunmehr "neutral". (Analyse vom 24.07.09)

(24.07.2009/ac/a/t)

Analyse-Datum: 24.07.2009

xxxxxxxxxxxxxxxxxxxxxxx

Gegen ihr rating ist nichts einzuwenden, nur gegen das Kursziel.

Wenn ich ein Kursziel von 17,60 habe, dann ist MOR aktuell tatsächlich kein kauf.

So ists halt, wenn man immer noch davon ausgeht, dass 60+x Projekte komplett scheitern könnten und man der einfachheit halber deshalb überall die 0-Bewertung ansetzt.

Wie gesagt: Morphosys sollte denen als Hausbank einen Fußtritt verpassen, die sollen sich lieber auf amerikanische Immobilien und sonstige wichtige Verzockermärkte konzentrieren für ihr Milliardenminus.....

Diejenigen, die Pipeline nicht pauschal ausnullen kommen auf Werte von 27 und 29 Euro je Aktie, ohne Übernahmefantasie und ohne Projektfortschritt des letzten Jahres.....

Kannst du mal konkret sagen, wie teuer ne P3 so im allgemeinen ist, auch wenn das sicherlich von vielen Parametern abhängt?!

Morphosys müsste doch eigentlich bald soweit sein, durch den Cashbestand und die Novartisrampe auch P3s stemmen zu können. Oder ist das Risiko und die Kosten das (noch) nicht wert?

Ich mein, sollte Morphosys keine Übernahme vornehmen oder sonstwie über die Maßen investieren, dürfte doch in 2-3 Jahren der Cashbestand auf 300 Mio + X angewachsen sein. Hab ich da derartig falsche Vorstellungen über die Kosten der eigenen Entwicklung? Wäre schön, wenn du etwas Licht in das Dunkel meiner Biotecwelt bringen könntest. Danke!

dürfte doch in 2-3 Jahren der Cashbestand auf 300 Mio + X angewachsen sein.

Da rechnest du sehr optimistisch. So wie geld in die eigene Pipeline gepumpt wird, steigt der cash auf Jahressicht (ohne Aquise gerechnet) vielleicht um 15, höchsten 20 mio€ inclusive Zins an. Macht in 3 Jahren ca. 50 mio€ cashzuwachs.

Cahsbestand aktuell ca. 135mio€ macht also in 3 Jahren unter 200 mio cash. falls Projekte, Technologien und/oder Kosten zugekauft werden, dann entsprechend weniger.

Dann die Abgrenzung der klinischen Phasen mit 1,2 und 3 ist oft nicht so einfach und streng.

Konkret bei MOR103: Die P1 war mit gesunden Freiwilligen. Da wurde praktisch untersucht, dass es ziemlich unbedenklich, also sicher erscheint MOR103 zu verabreichen. Dann wurde noch untersucht, wie schnell sich MOR103 bei welcher Dosierung im Blut wieder abbaut, also wieviel rein von dem Zeugs um welchen Sättigungsgrad zu erreichen. Aber da die Leute alle kein Rheuma hatten, weiß man noch rein gar nichts über Nutzen im Menschen.

Die aktuell beantragte Studie wird als P2a tituliert: Nun soll in einem bestimmten Dosisbereich in Patienten getestet werden. 135 Patienten ist schon ne Hausnummer aber für eine große Indikation wie Rheumatoide Arthritis ist das so viel auch nicht. Auserdem werden hier keine Langzeitdaten erhoben, sondern hauptsächlich geschaut, ob die Entzündungen in den Gelenken zurückgehen, wie sich die entsprechenden Marker entwickeln, wie das Schmerzempfinden ist, ob es bei Patienten Nebenwirkungen gibt, die es eben bei gesunden Freiwilligen nicht gab.

Nun im optimistischen Fall, dass diese Studie ermutigende therapeutische Anhaltspunkte gibt weiterzuentwickeln:

Ich könnte mir vorstellen, das man vor einer umfassenden P3 Studie mit RA-Patienten nochmal eine P2b-Studie auflegt um die langfristigen Daten zu verbessern. So eine 2b-Studie mit nochmal 300 Patienten, das könnte MOR wahrscheinlich stemmen. Aber eine richtige P3-Studie mit 3000 Rheuma-Patienten über die Welt verteilt, in 30 oder 50 verschiedenen Kliniken über mehrere Jahre, das kostet dann 200 mio€ oder so. Und ist nicht nur eine Geldfrage, sondern eine Frage der Beziehungen, der Bekanntheit bei den Ärzten, dem vertrauen der Zulassungsbehörden in all den Ländern, dem Personal, was bei dir arbeitet.

Und für so eine große P3 würde Morphosys dann praktisch die komplette Aufbauarbeit der letzten 10 Jahre risikieren im Misserfolgsfalle. Ich denke: Eile mit Weile. Also wenn überhaupt lokal partizipieren und lernen. Oder einfach zugunsten von höheren Tantiemen ganz verzichten und die gewonnenen Ressourcen dann in andere Indikationen und Projekte stecken.

Mit Novartis hat man ein Co-Entwicklerprogramm am laufen. Falls das erfolgreich in die Klinik kommen sollte, dann kann man im schlepptau mit dem großen Namen Novartis sich leichter die Expertise für Zulassungsstudien erarbeiten. Oder bei MOR202: Das ist eine Krebsindikation. Multiples Myelom. Da sterben die Patienten leider häufig nach wenigen Monaten. studien in solche n Indikationen laufen meist mit sehr viel weniger Patienten und sind meist auch nicht so langwierig, weil sich der Patientennutzen schneller entscheidet (auch wenns makaber klingt).

Deshalb überschlage ich im Moment den Zeitplan der Eigenentwicklung so:

MOR103 start P2a in Rhematoider Arthritis (RA) im August bis Ende 2010/Anfang 2011

MOR103 start in einer 2. Indikationgegen Jahresmitte 2010 / Ende dann 2011/2012

MOR202 Start P1b/2a im 1. HJ 2010.

Im Laufe 2011 Partnersuche für zügige Weiterentwicklung RA. Und je nach Dealstruktur und um was es sich bei MOR103-2. Indikation geht, kann man dann bei MOR103 bzw. MOR202 dann auch selber bis zur P3 weiterentwickeln. Insbesonder bei großen Indikationen und alleine kann das Morphosys jetzt noch nicht leisten und sollte es auch nicht risikieren.

Aber du hast recht: In 2 oder 3 Jahren, möglicherweise als Co-Entwickler, vielleicht kann es doch gehen. Aber die sichere Struktur des Geschäftsmodells wäre dann weg.

Und extra nochmal nachgeschaut: Moroney sagte: "Eine allein durchgeführte P3 in der Indikation RA kann ich heute praktisch schon ausschliessen."

Das lässt also durchaus Optionen für die Zukunft offen, wenn man es hineinlesen will.

Beim Kurs sehen wir aber vermutlich erst wieder Bewegung, wenn Ende der Woche die Zahlen kommen.

Und die Zahlen kommen nicht ende der Woche sondern am Mittwoch vorbörslich. Nicht das du erschrickst.....