Morphosys: Sichere Gewinne und Milliardenpotential

Nachrichten:

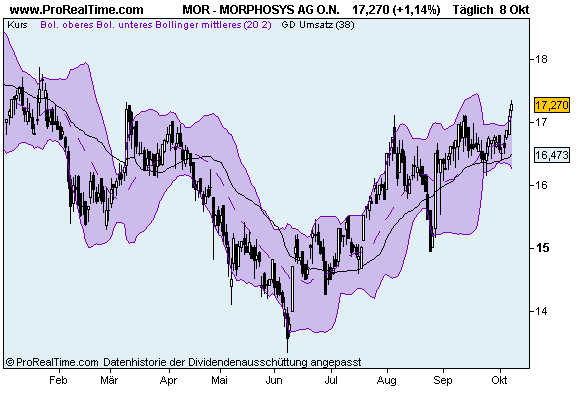

Chartcheck Morphosys: Gelingt eine Gegenbewegung?

08.07.2009 - Die Morphosys-Aktie hat am Dienstag mit einem Minus von 4,6 Prozent deutliche Verluste verzeichnet. Das Papier fiel dabei unter zwei Unterstützunsbereiche: Diese lagen im Bereich um 16 Euro sowie bei 15,64/15,77 Euro – beide Marken fungieren nun als Widerstandsbereiche. Im Zuge einer möglichen Gegenbewegung auf die gestrigen Verluste dürften die Zonen Hürden darstellen. Gelingt kein schneller Rebreak, so steht bei 15,10/15,22 Euro die nächste mögliche, wenn auch untergeordnete Unterstützung parat. Darunter sind mögliche Auffangzonen um 14,80 Euro und oberhalb von 14,40 Euro vorhanden.

Schlusskurs letzter Handelstag – 4investors nutzt Charts von ProRealTime

Chart: http://www.4investors.de/bilder/morphosys.gif

( mic )

http://www.4investors.de/php_fe/index.php?sektion=stock&ID=28014

24.6.09

http://www.morphosys.com/de/presse_investoren/press-release-671.html

Das ist jetzt über 2 Wochen her. Ob da noch vor den Quartalszahlen die Genehigung aus dem ersten Land eintrudelt?

135 aktive RA-Patienten sollen eingebunden werden mit dem Ziel die therapeutische Aktivität von MOR103 in Patienten zu demonstrieren. Je früher das losgeht desto früher kann ausgewertet werden. Und ich hätte ja gerne 2011 zweistellige Millioneneinnahmen aus dem Projekt zuzüglich Meilensteinen und Tantiemen auszuweisen.

klinischen Diagnostiktests

Corporate news- Mitteilung verarbeitet und übermittelt durch Hugin.

Für den Inhalt der Mitteilung ist der Emittent verantwortlich.

--------------------------------------------------

--------------

Die MorphoSys AG (Frankfurt: MOR; Prime Standard Segment, TecDAX) gab

heute bekannt, dass ihr Geschäftssegment für Forschungs- und

diagnostische Antikörper, AbD Serotec, eine Liefervereinbarung mit

Spinreact S.A. abgeschlossen hat. Spinreact ist ein spanisches

Biotechnologie-Unternehmen mit mehr als 30 Jahren Erfahrung in der

Erforschung und Herstellung klinischer Diagnostik-Reagenzien.

Zunächst umfasst das Abkommen die Nutzung zweier Antikörper, die in

einer Reihe klinischer Diagnostik-Kits von Spinreact zum Einsatz

kommen werden. AbD Serotec wird Spinreact kontinuierlich mit

Antikörpermaterial beliefern. Finanzielle Details der Vereinbarung

wurden nicht bekannt gegeben.

Dr. Josep Puig, Vorstandsvorsitzender von Spinreact, kommentiert den

Vertragsabschluss: 'Wir sind sehr erfreut, ein Abkommen mit AbD

Serotec bekanntgeben zu können - einem führenden Anbieter von

maßgeschneiderten Antikörpern für Forschungs- und Diagnostikzwecke.

AbD Serotecs hoher Durchsatz bei der Antikörperproduktion sowie die

hohe Qualität der hergestellten Antikörper werden unseren

Entwicklungs- und Qualitätssicherungsprozess beschleunigen. Hierdurch

kann Spinreact neue klinische Diagnostik-Reagenzien für menschliche

Krankheiten schnellstmöglich auf den Markt bringen.'

'Die heutige Meldung ist ein weiteres Beispiel für attraktive

Projekte im Diagnostik-Markt und das Ergebnis unserer verstärkten

Aktivitäten im Diagnostik-Markt', kommentierte Dieter Feger, Senior

Vice President und Leiter von AbD Serotec. 'Wir begrüßen Spinreacts

Entscheidung, Antikörper von AbD Serotec in seinen klinischen

Diagnostik-Kits einzusetzen. Mit dieser Vereinbarung vergrößert sich

die Zahl führender Diagnostik-Unternehmen, die sich für eine

Kooperation mit AbD Serotec entschlossen haben, um innovative

Diagnostik-Lösungen für Ärzte und Patienten anzubieten.'

Nach dem schwedischen Phadia AB ist Sprinreact nun das zweite

bedeutende Diagnostik-Unternehmen, das Antikörper von AbD Serotec in

ein klinisches Diagnose-Kit integriert.

Treffen Sie AbD Serotec auf dem Jahrestreffen des AACC (American

Association of Clinical Chemistry) in Chicago, USA, vom 19.-23. Juli

2009, Stand-Nr. 4132.

Für weitere Informationen kontaktieren Sie bitte: Dr. Claudia

Gutjahr-Löser, Head of Corporate Communications & Investor Relations,

Tel: +49 (0) 89 / 899 27-122, gutjahr-loeser@morphosys.com oder Mario

Brkulj, Senior Manager Corporate Communications & Investor Relations,

Tel: +49 (0) 89 / 899 27-454, brkulj@morphosys.com.

Kann so weitergehn. Angenommen die bringen die nächsten 6 Monate kontinuierlich so viele so gute Meldungen, dann könnte es ja vielleicht sogar mal ne Kurszielanpassung geben^^

07.07.2009 12:16

WestLB senkt Morphosys auf 'Add' - Ziel rauf auf 18,40 Euro

Die WestLB hat Morphosys von "Buy? auf "Add" abgestuft, das Kursziel aber von 17,10 auf 18,40 Euro angehoben. Nach der jüngst guten Kursentwicklung des Biotechunternehmens werde die Einstufung nun gesenkt, schrieb Analystin Cornelia Thomas in einer Studie vom Dienstag. Die Erhöhung des Kursziels resultiere aus optimistischeren Gewinnprognosen für die AbD Serotec-Geschäftseinheit, die von einem günstigerem Pfund-Wechselkurs und verbesserter Nachfrage profitiere.

AFA0015 2009-07-07/12:15

diese wiederum koennten ohnehin das Interesse verfolgen, sich

in marktschwachen Zeiten mit zukuenftigen Erfolgsstorys eindecken

zu wollen. Sozusagen kursschonend im Aufwaertspotential.

Der ein oder andere verkauft hin und wieder, das dauert...

Wenn dann genuegend Material im Bank-Depot liegt, werden die

guten News lauter und dann geht es

ueber Nacht und man sieht Mor nur noch hinterher.

Ist eigentlich immer das Gleiche Spiel, bei allen Werten.

Czerwensky intern zieht Zwischenbilanz:

6 Juli 2009

Czerwensky intern

Ein Absturz um 2000 Punkte, anschließend eine Berg- und Talfahrt der Aktienkurse, Finanzkrise, Insolvenzen, die schlimmste Rezession der bundesdeutschen Geschichte etc. – so stellte sich in kurzen Worten das Umfeld in den vergangenen neun Monaten dar, in dem unsere zehn Aktienempfehlungen zu bestehen hatten.

Unsere Top 10 Empfehlungen wollen wir auch in diesem Jahr – ehe wir im Herbst im Rahmen unserer großen Jahresprognose neue Werte vorstellen werden – noch einmal selbstkritisch unter die Lupe nehmen und auf ihre weiteren Perspektiven abklopfen. Die Performance ist durchaus vorzeigbar: Insgesamt konnte, wer auf unsere Aktientipps setzte, sein Kapital im Vergleich zum Zeitpunkt des Erscheinens unserer Prognose um über 20% vermehren, während der DAX etwa auf seinem Ausgangsniveau bei 4700 Punkten steht (vgl. unsere Ausgangskurse aus Nr. 128 vom 10.11.2008). Wie sind die Werte weiter einzuschätzen?

1. BASF (akt. 27,50 Euro; +14,6%, inkl. Dividende +22,7%): Als größten Chemiekonzern der Welt hat die Rezession BASF ganz besonders heftig getroffen. Mehr als 70 Anlagen weltweit wurden seit Herbst abgestellt, an mehreren Orten wird kurzgearbeitet. Cash-Optimierung und straffe Kostenkontrolle sind angesagt. Chef Jürgen Hambrecht hat von Anfang an klare Worte nicht gescheut, er hält nach wie vor Szenarien eines schnellen Aufschwungs für verfrüht und spürt auch keinerlei Belebung. Auf Einschnitte bei der zuletzt üppigen Dividende hat er die Anleger bereits vorbereitet. Mit soliden Finanzen und einem anerkannt guten Management dürfte BASF die Krise gut meistern.

2. MAN (akt. 41,70 Euro; +13,9% bzw. +19,4%): Wie die Konkurrenz ächzt MAN im Lkw- und Busgeschäft schwer unter der Rezession. Der Markt ist dramatisch eingebrochen, Trendwende noch nicht in Sicht. Großer Vorteil von MAN im Vergleich zu seinen Wettbewerbern ist indes die breitere Aufstellung, die das Leben derzeit zwar nicht leicht aber doch leichter macht. Die Auftragsbestände für Dieselmotoren, v.a. im Kraftwerksbereich, und Turbomaschinen sind komfortabel. Dort sollten die Geschäfte auch im weiteren Jahresverlauf ordentlich verlaufen. MAN gilt zudem als solide finanziert.

3. E.ON (akt. 24,10 Euro; -3,6% bzw. +2,4%): Eigentlich gelten Energiekonzerne als krisenresistent. Da diese Krise freilich „nicht normale“ Ausmaße hat, trifft sie auch E.ON. Der Energieverbrauch ist spürbar gesunken, v.a. bei Industriekunden. E.ON-Chef Wulf Bernotat sieht aber hier den Boden erreicht und erwartet keine weiteren Rückgänge. Tendenziell hilfreich für Versorger sind auch steigende Öl- und Kohlepreise. Für E.ON spricht auch, dass Sparprogramme angestoßen wurden, Assets von mindestens 10 Mrd. Euro veräußert werden sollen und eine stattliche Dividendenrendite geboten wird.

4. K+S (akt. 40,20 Euro; +14,9% bzw. +21,7%): Langfristig gelten die Aussichten von Düngemittel- und Salzherstellern angesichts der Ernährungsproblematik infolge der stark wachsenden Weltbevölkerung als viel versprechend. Kurzfristig aber hat sich das Umfeld sehr eingetrübt. K+S erwartet nach einem Rekordjahr 2009 einen deutlichen Umsatz- und Ergebnisrückgang und musste kürzlich eingestehen, dass die Erwartung einer Nachfrageerholung im zweiten Halbjahr wohl nicht mehr realistisch ist. Landwirte bestellen nur zögerlich. Die Preise bleiben wohl noch einige Zeit unter Druck.

5. Daimler (akt. 24,90 Euro; +9,7% bzw. +12,3%): Der Fahrzeughersteller ist von den massiven Absatz-einbrüchen im Pkw- wie auch dem Nfz-Bereich deutlich betroffen. Im ersten Quartal ist ein Verlust von über 1 Mrd. Euro entstanden. Nun aber sieht CEO Dieter Zetsche die Talsohle als erreicht. Böse Überraschungen erwartet er 2009 nicht mehr, 2010 sollte eine leichte Erholung starten. Derzeit spüre Daimler zudem positive Impulse durch die neu eingeführte E-Klasse. Für die „elektrische Zukunft“ hat sich Daimler durch Kooperationen mit Tesla (Elektroauto) und Evonik (Batterieentwicklung) gerüstet.

6. Stada (akt. 17,70 Euro; -17,7% bzw. -15,2%): Nachdem Stada im Spätherbst vergangenen Jahres abrupt die Erfolgsspur verlassen und mit seiner Jahresbilanz ziemlich enttäuscht hatte, sieht es inzwischen wieder besser aus. Im ersten Quartal überraschte der Generikahersteller eher positiv. Bei den Rabattverträgen mit der AOK kam Stada recht gut weg, was für eine Ausweitung des Marktanteils in D spricht. Hoher Preisdruck im Pharmamarkt und – negative wie positive – regulatorische Einflüsse gehören zum Geschäft. Nach vielen Übernahmen in der Branche ist Stada einer der letzten heißen Kaufkandidaten.

7. Hochtief (akt. 33,40 Euro; +67% bzw. +74%): Der Essener Baukonzern mit seiner australischen Tochter Leighton saß per 30. März auf einem äußerst beruhigenden Auftragspolster von über 30 Mrd. Euro. Neben dem mitunter schwankungsanfälligen Baugeschäft baut Hochtief beständig das angesichts der Finanznöte der öffentlichen Hand immer interessantere PPP- und Konzessionsgeschäft aus, das stabile Cash-flows bringt. Der Konzern dürfte zudem zu den größeren Profiteuren der globalen Konjunktur- und Infrastrukturprogramme gehören. Hochtief bietet zudem eine hohe Dividendenrendite.

8. VTG (akt. 9,00 Euro; -10% bzw. -7%): Den Einbruch von Welthandel und industrieller Produktion spürt freilich auch das in der Logistik tätige Unternehmen. Abgesehen von der Tankcontainerlogistik, die unter der Krise in der Chemieindustrie leidet, hält sich die Betroffenheit bisher aber in Grenzen. Die Auslastungsquote der 50 000 Güterwaggons lag auch in Q1 mit 90% nur unwesentlich unter Vorjahresniveau. Die Börse preist hier seit vielen Monaten viel größere Probleme ein, die sich bislang nicht einstellen. Steigen die Energiekosten wieder, rückt die Schiene ohnehin wieder stärker ins Blickfeld.

9. Vossloh (akt. 85,00 Euro; +53,1% bzw. +58,6%): Bei dem Eisenbahntechnikkonzern läuft es unverändert rund, selbst in Q1/2009 sind Umsatz und Gewinn gestiegen. Die Auftragsbücher sind voll. Die Infrastrukturmaßnahmen i.R. der weltweiten Konjunkturpakete könnten für zusätzliche Großaufträge sorgen. Naturgemäß sind die größten Auftraggeber von Vossloh öffentlicher oder staatsnaher Natur. Auch in China ist der Konzern immer besser im Geschäft, wie der jüngste Großauftrag über 170 Mill. Euro untermauert. Gute Aussichten dafür, dass Vossloh auch weiter unter Volldampf stehen dürfte.

10. Morphosys (akt. 16,15 Euro, +18,2%): Mit seinem ausgewogenen Geschäftsmodell, neben einer eigenen Medikamentenforschung als Dienstleister und Kooperationspartner für namhafte Pharmakonzerne wie Novartis oder Schering-Plough zu fungieren, was aufgrund der steten Geldzuflüsse besonders lukrativ ist, bleibt Morphosys ein Analysten- und Anlegerliebling. Das Unternehmen aus Martinsried arbeitet quasi ohne langfristige Bankschulden und sitzt auf liquiden Mitteln von weit über 100 Mill. Euro. Kreditklemme oder Probleme durch die Finanzkrise waren und sind hier kein Thema.

CZW-20090706-7383

wenn man von "buy" auf "add" abstuft und gleichzeitig das kursziel erhöht heißt das doch:

- steigen tut das ding schon, aber leider lohnt sich ein einstieg jetzt nicht mehr, da hätten wir früher mal "strong buy" sagen sollen.

man fährt also eine typisch west-lb-mäßige völlig schizophrene tour und sichert sich selbst mit seinen superanalysen auf beiden seiten ab:

steigt die gute alte tante MOR, war die erhöhung des kursziels ja immerhin nichts falsches

schwächelt hier mal wieder was, hat man seinen anlegern auch nichts böses empfohlen.

aber als anleger auf solche windelweiche analysen angewiesen zu sein, auweija.

falls heute überhaupt noch einer nem anlysten irgendwas abkauft.

Morgen kann schon wieder ein Euro dazwischen stehen. Solarworld ist echt extrem volatil......

Der MOR-Kurs ist halt seit der letzten Empfehlung relativ klar gestiegen. Daher kann man das Kursziel erhöhen und trotzdem von Buy auf Add abstufen. Macht durchaus Sinn.

Über die zu niedrige Höhe des Kursziels kann man aber sicherlich ganz anderer Meinung sein. Hat aber mit dem Thema nix zu tun.

Das muss man nicht kritisieren. Die 18,x selbst, die halte ich natürlich für bei weitem zu niedrig. Aber das ist ein anderes Thema. Da sind die KGV-Analysten einfach auf dem falschen Dampfer.

ABgesehen davon: Moroney wird es schaffen auch die verbesserte GEwinnsituation der ABD Sparte in verstärkte Investitionen der eigenen Pipeline umzusetzen. Zumindest dann 2010 in der Planung.....

Der eigentliche Bewertungsaufschlag kann nicht durch Gewinnsteigerung erfolgen sondern durch Aufhebung der Pipeline-Bewertungs-Ignoranz!

MorphoSys AG / Stimmrechte: Veröffentlichung der MorphoSys AG gem. §

26 Abs. 1 WpHG betreffend

einer Stimmrechtsmitteilung gem. § 21 Abs. 1 WpHG mit dem Ziel der

europaweiten Verbreitung

Veröffentlichung gem. § 26 Abs.1 WpHG verarbeitet und übermittelt

durch Hugin. Für den Inhalt der Mitteilung ist der Emittent

verantwortlich.

--------------------------------------------------

--------------

Die Massachusetts Mutual Life Insurance Company, Springfield,

Massachusetts, USA hat uns im Hinblick auf ihre Beteiligung an der

MorphoSys AG, Martinsried/ Planegg, Deutschland, gemäß § 21 Abs. 1,

24 WpHG am 8. Juli 2009 folgendes mitgeteilt:

Die MassMutual Holding LLC, Springfield, Massachusetts, USA hat am 2.

Juli 2009 die Schwelle von 5 % der Stimmrechte an der MorphoSys AG,

Martinsried ( ISIN: DE0006632003 , WKN: 663200) überschritten. Die Höhe

des Stimmrechtsanteils betrug an diesem Tag 5,01 % (das entspricht

1.126.315 Stimmrechten), die der MassMutual Holding LLC gemäß § 22

Abs. 1. S. 1 Nr. 6, S. 2 WpHG zuzurechnen sind. Davon sind der

MassMutual Holding LLC 4,39 % (987.000 Stimmrechte) von dem

Oppenheimer Global Opportunities Fund, Centennial, CO, USA,

zuzurechnen.

Des Weiteren wurde uns gemäß § 21 Abs. 1 WpHG mitgeteilt, dass die

Massachusetts Mutual Life Insurance Company, Springfield,

Massachusetts, USA am 2. Juli 2009 die Schwelle von 5 % der

Stimmrechte an der MorphoSys AG, Martinsried (ISIN: DE0006632003,

WKN; 663200) überschritten hat. Die Höhe des Stimmrechtsanteils

betrug an diesem Tag 5,01 % (das entspricht 1.126.315 Stimmrechten),

die der Massachussetts Mutual Life Insurance Company gemäß § 22 Abs.

1 S. 1 Nr. 6, S. 2 WpHG zuzurechnen sind. Davon sind der

Massachusetts Mutual Life Insurance Company 4,39 % (987.000

Stimmrechten) von dem Oppenheimer Global Opportunities Fund,

Centennial, CO, USA, zuzurechnen.

Martinsried, 10. Juli 2009

Der Vorstand

Ansprechpartner für Rückfragen:

MorphoSys AG

Dr. Claudia Gutjahr-Löser

Head of Corporate Communications & Investor Relations

Tel.: +49 (0)89 899 27 122

investors@morphosys.com

--- Ende der Mitteilung ---

http://news.onvista.de/...oday&NEWS_LANG=de&ID_NEWS=111954779

Was Biotech begrifft und das sich reinkaufen und große Stories, da sind Amis anscheinend immer noch den Europäern voraus. Ja wenn das KGV noch nicht so dolle ist, dann kauf mer lieber noch nichts.

Frau Körtge vom DIT-Biotechnologie z.B. sagt: Ob Morphosys gewinne oder Verluste schreibt sei ihr egal. Sie kauft nur Aktien mit Medikamenten am Markt oder wenigstens in Zulassung.

Naja, jeder muss wissen was er an Stories rauslässt. Enttäuschte Kleinanleger stoßen nach und nach ab, US-Instis kaufen vorsichtig zu. Wer fängt mal an heftig zu kaufen? Wenn es um Volumen geht, dann geht der Kurs sofort ab.....

Und es wird eine Beschleunigung in der Wertentwicklung eintreten müssen. Es sind 60 Samen geplanzt, wobei eine Pflanze den Wert schon rechtfertigen würde.

Vor 2 Jahren nach dem Novartisdeal und noch mit sehr wenig pipeline lagen die Kurse bei 17 bis gut 18. Und damals wunderten sich schon viele, wie MOR nach dem Millardendeal und den sicheren Aufträgen so billig notieren kann......

Nimmt man gewisse Unschärfen in Kauf, dann kann man seit dem 2. HJ 2005 auch einen breite Seitwärtsrange als bestimmend ansehen. Unterkante bei ca. 11,5 Euro, Oberkante bei ca. 19 Euro. Das vereinfacht die Kurszielberechnung. Im allgemeinen wird als Kursziel bei Ausbruch die Breite der Range nach oben abgetragen. Ich mache das entweder optimisch im log-chart oder rechne es eben aus.

Kursziel 31,39€.

Nötig wird dafür ein Gesamtmarktstimmungsumschwung sein, gepaart mit einem speziellen Optimismus für Morphosys, also der beginnenden Einpreisung einer Pipelinebewertung. Fundamental halte ich bekanntlich eine Bewertung in den 30ern für überhaupt kein Problem, wenn man eine beginnende Tantiemezukunft ab 2013 aus der Vielzahl von 60+X aktiven Projekten einfach mal zur Kenntnis nimmt. Equinet und midas haben beide bereits Kursziele bei knapp 30 formuliert, seit über einem Jahr. Also warum nicht? Es ging seither laufend vorwärts.

Sollte der Bereich um 19 überwunden werden können, dann wird es drauf ankommen, wie dynamisch der Stimmungswechsel ist. Schafft es der Kurs die Range zügig durchzulaufen oder eher zäh mit baldigem rebound? Möglicherweise wird ja auch 2010 eines der P2-Projekte eingestellt? Das geht sicher nicht Spurlos vorüber, falls die Einpreisung begonnen hätte. Im Kursbereich von 15 Euro wären Projekteinstellungen sicher nicht so extrem bzw. nachhaltig kursrelevant, weil sowieso nicht eingepreist. Die schwarze Linie ist die vorsichtigere und wahrscheinlichere Variante. Bei dynamischem Optimismus mit weiteren INDs und Gantenerumab als Alzheimer P2b-Studie und MOR103 mit guten Interimsdaten 2010 wäre auch eine schnellere Kursentwicklung denkbar. Aber eingepreister Optimismus bei Morphosys ist schon lange her......

Da aber der Kurs die 19 noch nicht überwunden hat, rufe ich auch noch nicht das Kursziel 31 aus.

vielleicht sollte ich Anlageberater werden und die Wissenschaft als Hobby betreiben?

Mein Depot sagt:

Wertentwicklung seit anfang des Jahres (da habe ich wegen der Steueränderung ein neues Depot eröffnet)

| Gesamterfolg prozentual: |  | 52,87% |

|

und jetzt muss Morphosys sich sputen, denn die hat erst 8,02% gebracht. Die ebenfalls noch in meinem Depot befindliche Intershop hat immerhin schon knapp 20% gebracht. Dafür hat die ING mit dem Kauf im Tal und Verkauf bei 5,50 (zu früh) natürlich einen Löwenanteil gebracht, neben Pfeiffer und BASF (alles wieder verkauft. Einzig bei Morphosys und Intershop habe ich gegenwärtig keine Veranlassung Gewinne mitzunehmen.

@ Ecki, vielleicht könntest Du mal bei Intershop nen Chart ins Forum Zeichnen. Zeit der Stunde Null im Herbst hat die sich gut entwickelt und ich ähnlich optimistisch wie bei Morphosys. Ebenfalls Schuldenfrei, Basisgeschäft im grünen Bereich und erhebliche Potenziale durch Zukauf der Bakery

| 03.07.2009 11:16 |

Commerzbank belässt MorphoSys auf 'Buy' - Ziel 17,60 Euro |

Die Commerzbank hat die Einstufung für MorphoSys auf "Buy" mit einem Kursziel von 17,60 Euro belassen. Die Übernahme des Alzheimer-Immuntherapie-Programms (AIP) von Elan durch Johnson&Johnson bringe neue Hoffnungen für den Beta-Amyloid-Ansatz, schrieb Analyst Daniel Wendorff in einer Studie vom Freitag. Der am weitesten fortgeschrittene AIP-basierende Wirkstoff sei Bapineuzumab. Gantenerumab von Roche, der aus der HuCal-Antikörperbibliothek von MorphoSys stammt und den gleichen Ansatz verfolgt, dürfte seiner Ansicht nach spätestens Anfang 2010 in die klinische Phase II eintreten. AFA0018 2009-07-03/11:15 |

http://www.finanznachrichten.de/...ys-auf-buy-ziel-17-60-euro-322.htm

War das eigentlich gepostet worden?

Ich hatte nur die KGV-Version der CRB gesehen....

12:23 - TradeCentre.de

Lichtenstein, 13 Juli (newratings.de) - Die Experten von "TradeCentre.de" empfehlen die Aktie von MorphoSys (ISIN DE0006632003 / WKN 663200) zu kaufen.

Das Martinsrieder Biotechnologieunternehmen stehe vor einer goldenen Zukunft. Vorstandschef Simon Moroney habe schon heute eine solide Planbarkeit bis ins Jahr 2017! Manche Unternehmen wären froh, eine Visibilität für die nächsten sechs Monate zu haben. Die im Dezember 2007 geschlossene Partnerschaft mit dem Pharmakonzern Novartis laufe verbindlich bis 2017. Für den Zeitraum von zehn Jahren erhalte MorphoSys zugesicherte Zahlungen von 600 Millionen US-Dollar.

Wie den Experten der CEO im Hintergrundgespräch erläutere, würden sich die Zahlungen ab dem kommenden Jahr voll entfalten und sich auf circa 40 Millionen Euro jährlich belaufen. 20 Millionen Euro seien Gelder für Forschung und Entwicklung. 20 Millionen Euro für die Technologiegebühr, die als Free Cashflow sprudeln würden. Das Programm sehe vor, bis zum Ablauf noch über 100 Partnerprogramme gemeinsam mit Novartis zu starten. Schon zwei Antikörperprogramme würden mit den Schweizern in der klinischen Entwicklung laufen. Eines bereits in Phase II.

Moroney schätze, dass sein Unternehmen aus der Partnerschaft weitere 400 Millionen US-Dollar aus zusätzlichen Meilensteinzahlungen generieren könne. In Summe eine Milliarde US-Dollar! "Diese Zahl ist sehr konservativ gewählt von uns. Wir bekommen diese Meilensteine bei jeder signifikanten Weiterentwicklung insbesondere in der klinischen Phase und auch bereits in der Präklinik. Tantiemen aus möglichen Produkten sind in dieser Zahl noch gar nicht enthalten", so der Firmenchef.

Der Deal mit Novartis habe durchaus ein Potenzial von mehreren Milliarden US-Dollar für MorphoSys. Natürlich würden einige Antikörper auf der Strecke bleiben. Aber sollten von den über 100 Partnerprogrammen nur fünf Prozent in die Phase III kommen und anschließend die Marktreife erhalten, stehe das Unternehmen vor einem regelmäßigen Geldregen. Die rund 60 derzeit aktiven Partnerprogramme seien noch gar nicht eingerechnet und hätten ebenfalls erhebliches Potenzial.

Moroney zeige sich daher mit der operativen Entwicklung des Unternehmens sehr zufrieden. Von Krise könne in Martinsried keine Rede sein. Größtes Highlight für den CEO: "Demnächst" würden Nachrichten aus dem Partnerprogramm in der Phase II von Centocor oder Novartis folgen. Sollte einer der beiden Antikörperprogramme die Phase II erfolgreich durchlaufen, liege die wissenschaftliche Bestätigung für die Funktionalität der Antikörper Bibliothek von MorphoSys schwarz auf weiß auf dem Tisch. "Dieser Zeitpunkt rückt immer näher und ist für uns von hoher Bedeutung".

In diesem Jahr erwarte das Unternehmen bis zu 20 Neustarts an Partnerprogrammen, die auch in den Folgejahren üppig ausfallen dürften. "Wir haben schon heute eine sehr starke und aussichtsreiche Pipeline", so Moroney. Aktuell verfolge das Unternehmen 58 Antikörperprogramme mit Partnern und vier eigene Entwicklungen. Mit MOR 103 sei eine Substanz in der klinischen Entwicklung. "Wir wollen unsere eigene Pipeline signifikant ausbauen. Unser Ziel ist diese Programme bis zur Phase II selbst zu entwickeln und dann zu verpartnern oder auszulizenzieren", erkläre der CEO. Bis Jahresende sollten sich bis zu acht mit Partnern sowie firmeneigene therapeutische Programme in der klinischen Entwicklung befinden, darunter mindestens drei in Phase II. "Die Finanzierung für unsere eigene Pipeline, die wir breit aufbauen wollen, ist gesichert".

Bis zu 20 Millionen Euro würden in 2009 in die firmeneigene Entwicklung fließen. Mehr als eine Verdopplung gegenüber 2008! Die Ausgaben würden in 2010 weiter deutlich steigen. "Wir erwarten aber nicht, dass sich diese Ausgaben erneut verdoppeln", ergänze der CEO. Die Ziele für den Umsatz und operatives Ergebnis bekräftige Moroney für 2009. Der Umsatz solle zwischen 80 und 85 Millionen Euro liegen und das Betriebsergebnis bei acht bis elf Millionen Euro. Auch für das Jahr 2010 erwarte das Unternehmen schon allein wegen der Kooperation mit Novartis einen weiteren Umsatzschub.

Neben dem Segment therapeutische Antikörper setze die Firma auf Forschungsantikörper. Das Segment AbD Serotec solle in 2009 rund 20 Millionen Euro zum Umsatz beitragen und mit gut drei Prozent Betriebsmarge profitabel wirtschaften. Einen größeren Impuls für die Einheit erwarte Moroney ab 2010. "Dieses Segment wird in den USA von Forschungsausgaben von Präsident Obama profitieren".

Die Kasse von MorphoSys sei mit rund 140 Millionen Euro gut gefüllt. Das Geld solle vornehmlich für Akquisitionen verwendet werden. "Wir sind an dieser Stelle sehr aktiv und schauen uns im Bereich therapeutische Antikörper nach Optionen um". Möglich sei der Kauf von kompletten Unternehmen oder auch Einlizenzierungen von Substanzen.

Das Unternehmen entwickle sich prächtig. Der Markt habe das Potenzial der Partnerschaft mit Novartis noch längst nicht berücksichtigt oder noch nicht richtig registriert. Der Börsenwert von 360 Millionen Euro sei angesichts der Aussichten überschaubar. Wer der Experten-Empfehlung für die Aktie im Januar gefolgt sei, liege 20 Prozent vorne.

Die Aktie von MorphoSys ist nach Ansicht der Experten von "TradeCentre.de" weiter kaufenswert. (Analyse vom 13.07.2009) (13.07.2009/ac/a/t)

http://www.newratings.de/du/main/company_headline.m?id=1937584

Das halte ich für eine ziemlich gelungene Situationsbeschreibung, wobei ein Kursziel oder faire Bewertung nicht ausgeprochen wird. Aber die sichere Situation und die ausgezeichnete Perspektive werden gut erläutert.