► Rohstoff-Thread

von Martin Weiss

In der vergangenen Woche konnte der deutsche Leitindex seine Jahresendrally nicht fortsetzen. Zum Wochenschluss ging der Dax unter der Marke von 5300 Punkten aus dem Handel.

Wie dem auch sei, das Jahr 2005 scheint bei den meisten Experten schon abgehakt zu sein. Und zwar als gutes Jahr für Aktien. Und für das Jahr

2006 wird noch Besseres erwartet. Es scheint kaum ein Wölkchen am sonnigen Aktienhimmel erkennbar zu sein. Die Kursziele werden bisweilen immer höher, 5700 Punkte werden gar als Minimum für 2006 herausgestellt. Manche Strategen malen sich gar einen Gipfelsturm bis in die Region von 7000 aus. Sehr auffällig ist aber gleichzeitig, dass kaum jemand davon ausgeht, dass im nächsten Jahr eine gewisse Atemnot in derart luftiger Höhe eintreten könnte. Ohne Zweifel, dem Dax wird eine regelrechte Klettertour zugetraut. Und die Zahl derer, die daran zweifeln, dass im Verlauf des Fußball-WM-Jahres 2006 der Aktienmarkt etwas Luft holen wird, wird immer geringer.

Ja, gegenwärtig scheinen die Bären wahrlich zu kapitulieren. Die Pessimisten werden immer weniger. Nicht einmal ein Viertel ist noch skeptisch gestimmt. Die Bullen haben eindeutig die Vorherrschaft übernommen.

Wie auch immer, im Hinblick auf die Rahmenbedingungen könnte in den ersten beiden Quartalen des Jahres 2006 möglicherweise das bullishe Szenario aufgehen. Momentan gibt es bei der deutschen Industrie einen leichten Aufschwung, der eher starke Dollar stützt den deutschen Export. Und die Fußball-WM dürfte auch die binnenkonjunkturelle Stimmung etwas heben.

Andererseits mehren sich auch die Warnzeichen. Die Dollar-Stärke dürfte im Zuge des Auslaufens des US Home Investment Acts im Verlauf des ersten Quartals 2006 abrupt aufhören. Das Wachstum der Weltwirtschaftslokomotive USA steht auf sehr, sehr tönernen Füßen. Um nicht zu sagen, auf immer brüchigerem Fundament. Böse Zungen meinen gar, dass gar kein tragfähiges Fundament mehr vorhanden ist. Zumindest scheint aus der US-Schuldenblase immer mehr Luft zu entweichen. Und, den Verbrauchern fällt es immer schwerer, neue Luft in den Ballon zu blasen. Jedenfalls flaut die jährliche Wachstumsrate der US-Verbraucherkreditverschuldung ab. Und in den Monaten September und Oktober diesen Jahres sind die US-Verbraucherkredite völlig unerwartet gesunken.

Es dürfte nun also extrem spannend werden, denn einhergehend mit weiter bestenfalls stagnierenden Reallöhnen dürfte die beste aller Zeiten für die US-Binnenkonjunktur beendet sein. Hinzu kommt, dass auch die extrem gestiegenen Energiepreise - der Gaspreis befindet sich auf einem neuen Rekordhoch - den Konsumenten immer mehr Kaufkraft entziehen. Für die US-Konjunktur, die mittlerweile zu mehr als drei Viertel vom Privatkonsum abhängt, dürften also sehr stürmische Zeiten bevorstehen.

Ja, vor dem Hintergrund eines solchen Umfelds verwundert es kaum, dass die Flucht ins Gold immer stärker wird. Am Freitag hat der Preis für das gelbe Edelmetall kurzzeitig die Marke von 530 Dollar je Feinunze touchiert. Und noch immer steht das Gros der Anleger am Seitenrand.

Gold ist in den meisten Portfolios institutioneller Anleger immer noch stark untergewichtet. Und die Gold-Hausse geht auch an einem Großteil der Privatanleger vorbei.

Insofern stehen die Ampeln auch von dieser Perspektive aus betrachtet weiter auf grün. Sicherlich, es wäre sehr gesund, wenn nach einem derart fulminanten Anstieg eine Konsolidierungsphase einsetzen würde.

Angesichts der aktuellen Dynamik würde es aber auch nicht sonderlich überraschen, wenn das gelbe Edelmetall auch die Widerstandszone bei

538 bis 540 Dollar je Feinunze knacken könnte und erst dann eine größere Korrektur ansteht. Auf diese sollte man sich aber als womöglich letzte günstige Einstiegschance vor der großen Aufwärtsbewegung in Richtung neuer All Time Highs freuen ...

Gruß Moya

Wie weit fällt das Edelmetall noch?

SILBER: 8,73 $ pro Feinunze

Aktueller Tageschart (log) seit 19.07.2005 (1 Kerze = 1 Tag)

Kurz-Kommentierung: SILBER entwickelte sich wie erwartet und kletterte nach einem kurzen Rücksetzer an das Ausbruchslevel bei 8,43 $ munter weiter. Im gestrigen Tageshoch erreichte das Edelmetall dann beinahe das benannte Etappenziel bei 9,28 $, bevor eine deutliche Korrektur einsetzte. Diese sollte noch mindestens bis an den zentralen Unterstützungsbereich bei 8,43 - 8,52 $ fortgesetzt werden. Ein Rückfall darunter neutralisiert das kurzfristig bullische Bild vorübergehend und sollte die Korrektur bis 8,08 - 8,15 $ ausdehnen, was im Rahmen des langfristig bullischen Chartbildes völlig unbedenklich wäre. Anschließend sollte die Rallye fortgesetzt werden. 9,60 $ die nächsten Etappenziele sind. Das mittel- bis langfristige Ziel wäre der Horizontalwiderstand bei 10! ,80 $. Unter die gebrochene Oberkante des Dreiecks bei 7,75 $ sollte SILBER nun nicht mehr zurückfallen, um das mittelfristig bullische Szenario nicht zu gefährden.

|

SILBER erreicht erste Kaufmarke

(©GodmodeTrader - http://www.godmode-trader.de/)

SILBER: 8,36 $ pro Feinunze

Aktueller Tageschart (log) seit 15.08.2005 (1 Kerze = 1 Tag)

Kurz-Kommentierung: SILBER erreicht und unterschreitet heute den zentralen Unterstützungsbereich bei 8,43 - 8,52 $. Auf Grund des enormen Kursrutsches der letzten Handelsstunden kann das Überschießen nach unten als Übertreibung gedeutet werden. Kann SILBER auf Tagesschlussbasis über 8,43 $ zurückkehren, sollte eine Kurserholung anstehen. Alternativ dehnt das Edelmetall die Korrektur direkt an die untere Zielzone bei 8,08 - 8,15 $ aus, was im Rahmen des langfristig bullischen Chartbildes völlig unbedenklich wäre. Um SILBER jetzt Long zu handeln bietet sich eine Zwei-Tranchen-Strategie an: erste Tranche an aktueller Stelle und die zweite im Bereich 8,08 - 8,15 $. Anschließend sollte die Rallye bis mindestens 9,60 $ fortgesetzt werden. Das mittel- bis langfristige Ziel wäre der Horizontalwiderstand bei 10,80 $.

gruß michelb

GOLD - Das ging sehr schnell

(©GodmodeTrader - http://www.godmode-trader.de/)

GOLD: 501,10$ pro Feinunze

Aktueller Tageschart (log) seit 17.05.2005 (1 Kerze = 1 Tag)

Diagnose/Prognose: GOLD erreichte am 12.12 ein Hoch bei 540,90 4. Seitdem fällt das Edelmetall stark zurück. Im heutigen Handel unterschreitet GOLD sogar bisher die Unterstützung bei 502,97 $. Sollte das Edelmetall tatsächlich auch darunter schließen, würde sich ihm weitere Abwärtspotenzial bis zur Kreuzunterstützung um 486,07$ eröffnen. Spätestens von dort aus müsste GOLD eigentlich wieder anziehen. Allerdings ist auch dann nicht sofort wieder mit schnellen Kurssteigerungen zu rechnen. Die sehr hohe Volatilität der letzten Tage und Wochen muss nun erst einmal wieder raus, bevor GOLD wieder in eine neue Trendbewegung übergehen kann. Nach wie vor ist zu erwarten, dass es sich dabei um einen Aufwärtstrend handeln wird. Die Ziele liegen unverändert bei 577,30 $, 711,00 $ und 850,00 $.

Der Goldpreis im freien Fall. Wie geht es weiter?

Das Thema Gold ist stark "emotional besetzt". Zu keinen Beiträgen bekomme ich mehr aufgeregte eMails, als zum gelben Edelmetall. Zuerst gilt also: Ruhig durchatmen und nüchtern die Sachlage bewerten. Es hilft sicherlich nur begrenzt weiter, philosophische Diskussionen zum Thema Gold zu führen. Der Kurseinbruch der letzten Tage hat die Anleger spürbar verunsichert.

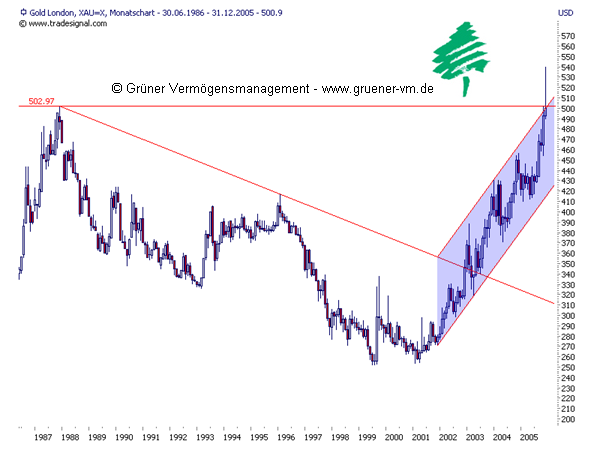

Gold monthly

Im Monthly-Chart ist zu beachten, dass die bisherige Monatskerze noch nicht beendet ist und die bisherige - äußerst negative Formation - noch "entschärft" werden kann. Sollte sich dieser "Shooting Star" jedoch durchsetzen - und im nächsten Monat bestätigt werden - wären deutlich tiefere Notierungen zu erwarten.

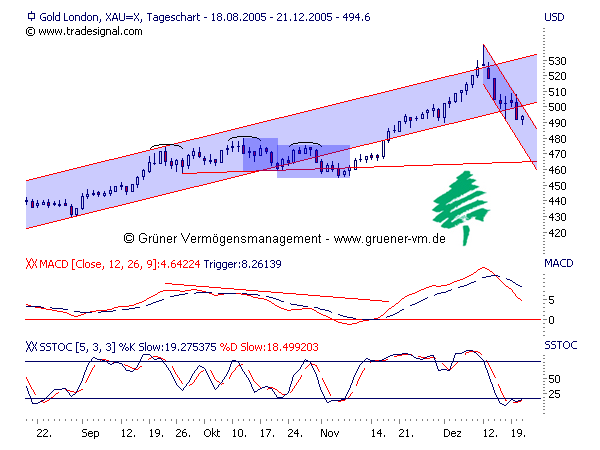

Gold daily

Der Tageschart ist voller technischer Fallen. Während der impulsive Anstieg von 455 auf über 540 USD mit einer angetäuschten Schulter-Kopf-Schulter begann, i! st der Goldpreis sogar aus seinem steilen Aufwärtstrend kurzfristig na ch oben ausgebrochen. Dieser Anstieg wurde jedoch schnell wieder abverkauft. Die Unterkante des Aufwärtstrends sorgt nun für Unterstützung. Der Trend ist jedoch grundsätzlich zu steil, um lange Bestand zu haben. Ein Trendbruch ist sehr wahrscheinlich.

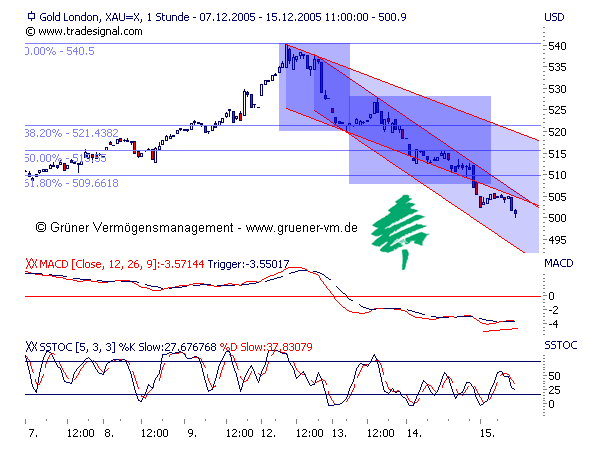

Gold hourly

Der Goldpreis hat die kurzfristige Chance auf eine Stabilisierung im Bereich von 506/510 USD nicht nutzen können und ist weiter impulsiv nach unten abgerutscht. Neuinvestments sollten daher auf jeden Fall zurückgestellt werden, bis sich die Situation technisch "geklärt" hat. Das Risiko eines weiteren Rückganges ist sehr hoch, wenn auch die psychologisch wichtige Marke von 500 USD erst einmal als Unterstützung fungieren sollte.

Fazit

Der Bereich um 500 USD besitzt eine hohe Signifikanz. Gelingt es dem Goldpreis nicht, diesen Bereich zu verteidigen, dann muss über eine langfristige Toppbildung nachgedacht werden. Bisher ist der Kursrutsch noch als Pullback, auf den zuvor gebrochenen Widerstandsbereich aus dem Jahr 1987, zu bewerten. Die nächsten Handelstage sollten aufmerksam beobachtet werden.

Gruß Moya

(©GodmodeTrader - http://www.godmode-trader.de/)

Gold: 492,90$ pro Feinunze

Aktueller Tageschart (log) seit 02.06.2005 (1 Kerze = 1 Tag)

Diagnose/Prognose: GOLD erreichte am 12.12.2005 nach einem sehr dynamischen Anstieg ein Hoch bei 540,90 $. Seit diesem Hoch korrigiert das Edelmetall. Die Unterstützung bei 502,97 $ bot nur einige Tage genügend halt. Im gestrigen Handel fiel Gold mit einer langen schwarzen Kerze darunter zurück. Mit dem heutigen Tagestief bei 489,00 $ fiel GOLD bereits knapp auf eine sehr wichtige Unterstützungszone zurück. Diese besteht aus dem unteren Bollinger Band bei 484,32$, einer überwundenen Pullbacklinie bei 485,65$, dem 61,8% Retracement bei 486,07$ und der exp. GDL 50 bei 488,47$. Diese Unterstützungszone muss nun unbedingt halten, wenn das bullische Gesamtbild ich gefährdet werden soll. Die extrem überkaufte Situation, die am Jahreshoch entstanden war, ist auf Tagesbasis bereits abgebaut. Sie hat sich sogar bereits zu einer überverkauften gewandelt. Daher hat GOLD nun durchaus gute Chancen, die Unterstützungszone zu verteidigen. Solange GOLD diese Zone verteidigt, bleibt das grundsätzlich bullische Szenario unverändert bestehen. Dieses sieht langfristig einen Anstiegs über die Zwischenziele bei 577,30$ und 711,00$ bis 850,00$ vor. Diese Aufwärtsbewegung sollte aber nun nicht sofort starten. Vielmehr ist nun erst einmal eine Beruhigung des Kursverlaufs und eine Seitwärtsbewegung zwischen der Unterstützungszone und dem Jahreshoch zu erwarten. Sollte aber die Zone doch nicht halten, wäre ein Test des langfristigen Aufwärtstrends möglich, was Kursverluste bis ca. 450,00$ bedeuten würde.

Der Goldpreis steht auf der Kippe.

Die Marke von 500 USD bleibt vorerst umkämpft. Die Schwäche der letzten Tage sollte nur der Beginn einer - nach einer zwischenzeitlichen Aufwärtskorrektur - weiteren Abwärtsbewegung sein.

Technische Situation

Die technische Situation ist widersprüchlich. Während sich in den kurzfristigen Zeiteinstellungen positive Divergenzen gebildet haben, deuten die mittelfristigen Ebenen auf einen weiteren Kursrückgang hin. Die Gefahr eines "shooting star" im Monatschart bleibt bestehen.

Fazit

Die nächsten Handelstage werden zeigen, ob sich der Goldpreis in diesem Bereich stabilisieren kann. Die Wahrscheinlichkeit für eine weitere Abwärtsbewegung ist hoch. Die positiven Divergenzen im Stundenchart lassen eine kurzfristige Aufwärtskorrektur erwarten. Eine mittelfristige Toppbildung bleibt unser Primärszenario.

Gruß Moya

SILBER: 8,43 $ pro Feinunze

Aktueller Tageschart (log) seit 11.08.2005 (1 Kerze = 1 Tag)

Kurz-Kommentierung: SILBER korrigierte nur moderat am zentralen Unterstützungsbereich bei 8,43 - 8,52 $ und rutschte nochmals ab. Dabei prallte das Edelmetall an einer unteren Pullbacklinie nach oben ab und verleiht der Korrektur die Konturen eines bullischen Keils. Gelingt der Anstieg über die Oberkante bei 8,53 $, sollte die Aufwärtsbewegung wieder aufgenommen werden. Erstes Ziel wäre das Jahreshoch bei 9,23 $. Alternativ schöpft das Edelmetall das restliche Korrekturpotenzial bis an die untere Zielzone bei 8,08 - 8,15 $ noch aus, was im Rahmen des langfristig bullischen Chartbildes völlig unbedenklich wäre.

Gruß Moya

Rohstoffe

Ölpreis-Rückgang erwartet

(Société Générale) Die Rohstoffanalysten der Société Générale erwarten für das kommende Jahr eine leichte Entspannung bei den Ölpreisen. Laut einer aktuellen Studie, in der die Experten auch eine Einschätzung zur Preisentwicklung anderer Rohstoffe liefern, könnte der durchschnittliche Preis für ein Barrel der Rohölsorte Brent von 57,75 Dollar im laufenden Quartal bis Ende 2006 auf 46,50 Dollar fallen.

Auf das komplette jeweilige Jahr gerechnet, könnte der Preis für ein Barrel Brent-Öl demnach von 55,16 Dollar in 2005 auf 50,50 Dollar in 2006 sinken. Hintergrund ist, dass die Analysten mit einem steigenden Angebot auf dem Ölmarkt rechnen. "Das Angebot der Nicht-OPEC-Länder wird 2006 der Schlüsselfaktor sein", sagt SG-Rohstoffexpertin Deborah White.

Für das kommende Jahr erwartet sie einen Aufholeffekt, nachdem die Fördermenge in den Nicht-OPEC-Ländern 2005 unter anderem auf Grund technischer Probleme, Verzögerungen bei Ölprojekten, der Wirbelstürme im Golf von Mexiko und der Nachwirkungen der Yukos-Affäre in Russland deutlich unter den erwarteten Steigerungsraten geblieben war. Insgesamt dürften die Nicht-OPEC-Länder die Ölförderung 2006 um 1,2 Millionen Barrel pro Tag erhöhen. Gleichzeitig erwartet die Bank, dass die Organisation Erdöl exportierender Länder (OPEC) ihre Fördermenge um 300.000 Barrel pro Tag anhebt.

Gruß Moya

Zeitpunkt: 10.09.09 11:08

Aktion: Löschung des Beitrages

Kommentar: Regelverstoß - Urheberrecht beachten

Experten heben Prognosen an

HANDELSBLATT, Dienstag, 27. Dezember 2005

Experten heben Prognosen an

Der Rohstoff-Boom wird fortgesetzt

Von Dieter Claassen

An den Metallmärkten bereiten sich die Händler auf den Jahresabschluss vor. Erfahrungsgemäß ist der Jahresabschluss ein beliebtes Datum für Gewinnmitnahmen – oder die Begrenzung von Verlusten.

LONDON. Selbst Optimisten haben es zuletzt vorgezogen, bei einzelnen Positionen Kasse zu machen, statt weiter auf steigende Preise zu setzen. Nicht nur beim Öl und den Getreiden beobachtet Ingrid Sternby von Barclays Capital in London gegenwärtig einen deutlich regeren Handel von „Short“-Positionen, mit denen Händler auf fallende Kurse setzen. Sogar bei Kupfer, das zuletzt mit mehr als 4 600 Dollar je Tonne einen historischen Höchststand erreichte, habe sich an den Märkten eine „nicht unbeträchtliche“ Baisseposition gebildet.

Unter dem Strich überwiegt allerdings sowohl bei Kupfer als auch bei den übrigen Industriemetallen nach wie vor die Zuversicht. „Angesichts der soliden Fundamentaldaten – knappe Vorräte, Lieferengpässe und ein verbesserter Ausblick für die Weltwirtschaft – werden die Preise bis auf weiteres eher steigen als fallen, sagt Sternby. Bestätigt fühlt sie sich durch eine Umfrage der Wirtschaftsprüfer von Pricewaterhouse Coopers. Darin haben Analysten in der vergangenen Woche ohne Ausnahme ihre mittel- bis langfristigen Preisprognosen nach oben revidiert.

Erstmals begründen die Fachleute in der Studie von Pricewaterhouse Coopers ihre Erwartungen auch mit den rapide steigenden Kapital- und Betriebskosten der Metallproduzenten. Diese könnten dringend notwendige Kapazitätserweiterungen verteuern und erschweren. Bei Kupfer klagen die Bergwerke über eine Kapitalkosteneskalation bei den ins Auge gefassten oder bereits in Angriff genommenen Projekten um zehn bis 70 Prozent in den vergangenen zwölf Monaten. „Wer für die nächsten Jahre mit einem wahren Lieferschub bei diesem Metall gerechnet hat – könnte enttäuscht werden“, warnt Barclays-Analystin Sternby vor diesem Hintergrund.

Adam Rowley von Macquarie Research in London erwartet, dass der aktuelle Hochpreiszyklus – anders als oft vorhergesagt – über den Herbst des kommenden Jahres andauern wird. Den geringfügigen Rückgang der weltweiten Kupfernachfrage der vergangenen Monate schreibt er zu einem Gutteil der mangelnden Verfügbarkeit des roten Metalls zu. Dadurch entstehe für 2006 Nachholbedarf, der den Preis stützen werde.Die Citigroup hält im kommenden Jahr einen Kupferpreis von 5 100 Dollar je Tonne für möglich. „Schon jetzt ist klar, dass die Produktion nicht schnell genug wachsen wird, um mit dem Bedarf Schritt zu halten“, meinen die Banker. Auch Merrill Lynch revidiert zurzeit nahezu sämtliche Preisprognosen für die Industriemetalle bis 2007 nach oben - mit Ausnahme von Nickel.

Grund zur Freude hatten zuletzt Anleger, die rechtzeitig bei Zink eingestiegen sind. Dessen Preis schoss dieser Tage mit etwa 1 840 Doller je Tonne auf den höchsten Stand seit 16 Jahren – seit Jahresbeginn hat sich das Metall um mehr als 45 Prozent verteuert. Der Trend dürfte anhalten: Die Internationale Studiengruppe für Blei und Zink, ILZSG, geht für 2006 von einer Zunahme des Produktionsdefizits bei Zink auf 430 000 Tonnen aus – das entspricht rund zwei Drittel der gegenwärtigen Vorräte an der Londoner Metallbörse. Ein entscheidender Marktfaktor ist hier – wie bei so vielen Metallen – die hohe Nachfrage aus China. Gegenwärtig wandelt sich das Riesenreich von einem Zink-Exporteur zu einem Nettoimporteur. Vor allem der Mangel an Zinkkonzentrat steht einer maßgeblichen Ausweitung der heimischen Produktion im Wege.

Der Boom in China treibt die Metallpreise inzwischen bereits zunehmend auf der Produktionsvorstufe – der Verhüttung – in die Höhe. Die chinesischen Nettoeinfuhren von Kupferkonzentrat stiegen binnen Jahresfrist um 40 Prozent, die von Bleikonzentrat um mehr als ein Fünftel und die von Alu-Schrott um über die Hälfte. Die Einfuhren von Nickelkonzentrat stiegen gar um das Zehnfache.

Nachfrage aus Asien treibt Preise

Knappheit: Das relativ geringe Angebot an Metallen trifft auf eine hohe Nachfrage, insbesondere aus Asien. Zusätzlich droht – etwa bei Aluminium – die Drosselung der Produktion den Engpass noch zu vergrößern. Die Preise haben daher mehrjährige bzw. historische Höchststände erreicht.

Schrott: Angesichts der Höherbewertungen bei den Basismetallen steigen auch die Preise für Metallschrott.

Auswirkungen: Die steigenden Notierungen zeigen auch Wirkung an Nebenschauplätzen. So wird zunehmend von Diebstählen – etwa von Kupferrohren, Gullydeckeln oder anderen metallischen Gegenständen – berichtet.

HANDELSBLATT, Dienstag, 27. Dezember 2005 Quelle: www.handelsblatt.com

gruß michelb

http://www.n-tv.de/617470.html

Mittwoch, 28. Dezember 2005

Der sichere und teure Hafen

Gold erreicht Rekordpreise

Gold erstrahlt weltweit in neuem Glanz. Mehr als zwei Jahrzehnte fristete das gelbe Edelmetall ein stiefmütterliches Dasein an den Märkten. Zu tief saß der Schock über den Absturz des Weltmarktes für Gold im Jahr 1980 mit Milliardenverlusten.

Im kommenden Jahr wird das lange verschmähte Edelmetall jetzt nach Expertenmeinung ein Comeback feiern und zu einer der lukrativsten Anlageklassen werden. Der Goldpreis könnte von derzeit knapp 500 US-Dollar auf bis zu 600 oder 650 US-Dollar je Unze steigen - das wären neue historische Rekordmarken.

"Das Thema Inflation ist in die Köpfe zurückgekehrt", sagt der Marktexperte des Hanauer Edelmetallkonzerns Heraeus, Wolfgang Wrzesniok-Roßbach. "Davon profitiert vor allem das Gold." Auslöser für die Inflationsangst war der Rekord-Ölpreis in diesem Jahr. Seit Jahrhunderten gilt Gold als Schutz vor einer möglichen Geldentwertung und ist gerade in Krisenzeiten gefragt.

Bereits seit den Anschlägen vom 11. September 2001 und dem folgenden Irak-Krieg hat sich Gold kontinuierlich verteuert. Von 258 US-Dollar ging es steil bergauf. In diesem Jahr legte der Goldpreis um 40 Prozent zu und erreichte Mitte Dezember mit 541 US-Dollar den höchsten Stand seit 25 Jahren.

Investoren gilt das Edelmetall inzwischen wieder als wichtiges Element zur Risikostreuung. "Wir empfehlen 2006 Gold zur Anlage als Krisenwährung", sagt der Währungsstratege des Bankhauses Metzler, Mario Mattera. Anleger können an den steigenden Goldpreisen auf verschiedenen Wegen teilhaben. Neben dem physischen Gold können sie Aktien der Minengesellschaften kaufen oder Zertifikate erwerben, deren Wert an den Goldpreis gekoppelt ist.

Gold glänzt wieder, weil das Misstrauen gegenüber den wichtigsten Weltwährungen Euro und US-Dollar wächst. Das doppelte Defizit im Haushalts und im Außenhandel der USA schwächt den US-Dollar. 2005 ist vor allem der Euro nach den fehlgeschlagenen Referenden über die EU- Verfassung in Frankreich und den Niederlanden ins Zwielicht geraten.

Gründe für die goldenen Zeiten beim Gold sind aber auch die steigende Nachfrage nach Schmuck aus Indien und China, sowie die nachlassende Produktion - Südafrika ist zum Beispiel auf das Niveau der 20er Jahre zurückgefallen. Auch die geringen Verkäufe der Zentralbanken aus ihren Gold-Reserven haben den Preis gestützt. Gold ist knapp: Schmilzt man alles Gold der Welt zu einem Würfel ein, so hätte er gerade mal eine Kantenlänge von 20 Metern.

Dank der Wechselkursentwicklung war 2005 auch für Anleger im Euro- Raum ein goldenes Jahr. "Zum ersten Mal seit langer Zeit haben diese Anleger wieder vom Gold profitiert", sagt Mattera. In den vergangenen Jahren war die Goldnotierung vorzugsweise dann gestiegen, wenn der US-Dollar abrutschte. Anleger im Euro-Raum hatten somit das Nachsehen. Doch in den vergangenen Monaten hat sich dieser Zusammenhang aufgelöst, und die Goldnotierung klettert inzwischen selbst dann, wenn die amerikanische Währung an Wert gewann. In Euro gerechnet hat sich seit Jahresbeginn beim Gold ein Plus von 30 Prozent ergeben - das war ein doppelt so hoher Zuwachs wie bei der Berechnung in US-Dollar.

Trotz der starken Rallye ist Gold noch weit von seinem Rekordhoch entfernt. Anfang 1980, kurz vor dem scharfen Preisverfall, kostete eine Feinunze mehr als 800 US-Dollar. "Vor einem halben Jahr hätte ich jeden als Spinner bezeichnet, der diesen Preis noch einmal für möglich hält", sagt Wrzesniok-Roßbach von Heraeus. "Inzwischen glaube ich, dass wir dort in den nächsten Jahren wieder landen werden."

Von Marion Trimborn, dpa

gruß michelb

0,10% im Plus bei knapp 60$. Obwohl die heutigen Lagerbestandsdaten der EIA

einen Zuwachs der Rohöllager um 100.000 Barrel zeigen, sind die Rückgänge

bei den raffinierten Produkten ausreichend um eine Aufwärtsbewegung

auszulösen. Heizöl und Benzin verzeichneten eine Reduktion um 1,2 Millionen

Barrel und lagen damit deutlich über den Prognosen von lediglich 500.000

Barrel.

Die unterirdischen Bestände an Natural Gas gingen gegenüber letzter Woche um

162 Milliarden Kubikfuss zurück und belaufen sich auf insgesamt 2.640

Billionen KbF. Interessant ist an den heutigen Zahlen, dass der

Erdgasrückgang 39 Milliarden KbF über seinem Durchschnittswert der letzten

fünf Jahre liegt und zusätzlich die Gesamtbestände 110 Billionen Kubikfuss

unter ihrem elfjährigen Durchschnitt liegen.

Nachdem der Goldpreis am Kassamarkt Spitzenkurse bei 517,50$ erreicht hatte,

gab er im weiteren Verlauf bis auf mittlerweile 512,60$ nach. Größere

Verkaufsorders zum Jahresende hin drückten den Markt nach unten. Allerdings

weisen Händler daraufhin, dass die meisten Investoren der langen Seite ihre

Positionen wahrscheinlich bis zum nächsten Jahr aufrecht erhalten werden um

eine mögliche weitere Aufwärtsbewegung nicht zu verpassen. Aus diesem

Verhalten ergeben sich jedoch auch die größten Gefahren für den Goldkurs, da

eine größere Bewegung nach unten zu einem schnellen Verkauf der bestehenden

Longpositionen führen dürfte.

Silber gibt heute 0,07 Cents ab und steht aktuell bei 8,76$ pro Feinunze.

Die Meldung, dass die Silberproduktion in Mexiko während des Monats Oktober

deutlich gestiegen ist wurde vom Markt nur teilweise wahrgenommen.

Ticker-Symbol: CC

Kontraktumfang: 10 metric tons (Tonnen) Rohkakao Kontraktmonate: März, Mai, Juli, September und Dezember

Tick-Größe: US-$ 1/metric ton (US-$ 10/Kontrakt); alle Preisangaben in US-Dollar pro metric ton

Handelszeiten: Parkett ("open outcry"): Montag - Freitag, 8:00 - 11:50 Uhr New Yorker Zeit, die Schlusshandelsphase beginnt um 11:45 Uhr.

Future auf Kakao (CC) im adjustierten Endloskontrakt (NYBOT) - Kurs: 1501,00 US-Dollar

Tageschart (log) seit März 2005 (1 Kerze = 1 Tag).

Diagnose: Die Stabilisierungstendenzen im Future auf Kakao (CC) im adjustierten Endloskontrakt oberhalb der massiven Unterstützung bei 1300,00 US-Dollar waren das Fundament für einen bullischen Kursausbruch über die kurzfristige Kaufmarke eines kleinen Doppelboden bei 1363,00 US-Dollar. Der exp. GDL (EMA200/rot) notiert aktuell bei 1441,80 US-Dollar und wurde im Zuge der gestarteten Aufwärts! bewegung bullisch geschnitten, aktuell dient er als Unterstützung. In den vergangenen Handelstagen prallte der Future erneut an der wichtigen Kaufmarke bei 1500,00 US-Dollar nach unten ab und ist jetzt wieder dran. Damit befindet sich der Future in einer wichtigen Entscheidungsphase. Die Bedeutung dieses Widerstandes wird dadurch ein weiteres Mal bestätigt.

Prognose: Der nächstliegende nennenswerte Widerstandsbereich notiert zwischen 1500,00 - 1519,00 US-Dollar. Er bietet das Potenzial eines langfristigen Kaufsignals. Ein erstes Etappenzial notiert im Bereich des Abwärtstrends seit Februar 2003 bei 1700,00 US-Dollar. Im Anschluss dürfte der Future auf Kakao bis zur historischen Abwärtstrendlinie seit 1977 bei 2200,00 US-Dollar ansteigen. Die maßgeblich entscheidende Unterstützung bei 1300,00 US-Dollar sollte nicht unterschritten werden, um die bullischen Ambitionen aufrecht zu erhalten.

(©GodmodeTrader - http://www.godmode-trader.de/! )

|

Die Ölpreise halten sich auf hohem Niveau

Energie:

Die Ölpreise halten sich auf hohem Niveau und stiegen in dieser Woche gar auf ein Elfwochenhoch an. Das ist beeindruckend, denn die Temperaturen in den USA, dem größten Energieverbraucher der Welt, sind für diese Jahreszeit noch immer recht mild. Trotz dessen und trotz der Tatsache, dass es ausreichend Rohöl gibt, scheint der Preis für US Leichtöl eine neue Basis bei rund 60 Dollar je Barrel auszubilden. Das Thema Energie wird eben auch im neuen Jahr eine gewichtige Rolle spielen, auch wenn mehrere bekannte Bankenhäuser einen fallenden Ölpreis vorhersagen. Gerade konnte man zwischen Russland und der Ukraine miterleben, wie hoch der Bedarf nach günstigen Energiequellen und wie hoch die Macht jener Länder ist, die Energiequellen wie Erdgas oder Rohöl anderen Länden zur Verfügung stellen. Wie dem auch sei, Verkaufsdruck will an den Ölmärkten nicht so recht aufkommen. Die Wetterexperten! der US Regierung stellten einige erschreckende Fakten über das Wetter im abgelaufenen Jahr fest. So gab es in 2005 soviele namentlich benannte Wirbelstürme, wie nie zuvor in der Geschichte der USA. Gleichzeitig trafen noch nie so viele Hurrikans der Kategorie Drei auf das Festland. Das Jahr 2005 zählte in den USA zu den 20 heißesten seit Mitte des 19 Jahrhunderts, weltweit war es nach dem Jahr 1998 sogar das zweitwärmste. Australien erlebte gar sein wärmstes Jahr seit Beginn der Wetteraufzeichnungen. Ende November herrschte in 18 Prozent der USA moderate bis extreme Dürre, nach 6 Prozent Ende November 2004. In 2005 ereignete sich zudem die schwerste Dürre seit Jahrzehnten im Amazonasbecken und eine schwere Dürre in Westeuropa. Gerade erleben die USA wieder neue Extreme – Brände im Süden und Überflutungen im Norden - und auch wenn sie daran gewöhnt sind, wäre es nicht ungewöhnlich, wenn Fonds und andere kapitalstarke Investoren angesichts der extremen Wetterverhältnisse 2005 eher geneigt sind, an ihren Ölpositionen festzuhalten. Gerade auch w eil die jüngste Korrektur der Preise doch sehr moderat ausfiel. Aktuell notiert der Preis für ein Barrel US Leichtöl nur gerade mal 10 Prozent oder rund 6,50 Dollar je Barrel über dem Hoch aus dem Herbst 2005 bei über 70 Dollar je Barrel.

Gruß Moya

Berlin (AFP) - Der Preis für Gas wird in Deutschland womöglich demnächst an der Börse bestimmt: Die deutsche Energiebörse EEX (European Energy Exchange) in Leipzig plant nach eigenen Angaben den Einstieg in das Geschäft mit Erdgas. "Technisch sind wir dazu sehr schnell in der Lage", sagte der EEX-Vorstandsvorsitzende Hans-Bernd Menzel, dem "Tagesspiegel". Bisher kann an der EEX nur mit Strom und Kohlendioxid-Zertifikaten gehandelt werden. Einen konkreten Zeitplan hat die EEX allerdings noch nicht. "Das hängt maßgeblich davon ab, wie die Liberalisierung des Gasmarkts vorankommt", sagte Menzel.

Für den deutschen Gasmarkt wäre die Eröffnung einer allgemein zugänglichen Handelsplattform etwas völlig Neues: Bisher wird Erdgas hierzulande vor allem über langfristige Lieferverträge gehandelt. Auch kurzfristige Geschäfte können nur zwischen zwei Vertragspartnern oder über Broker abgeschlossen werden. Einen allgemein anerkannten Marktpreis für Erdgas gibt es daher - anders als in Großbritannien - nicht. Durch den Handel an der Börse könnte sich das ändern.

Gruss Ice

__________________________________________________

Börsengewinne sind Schmerzengeld. Erst kommen die Schmerzen, dann das Geld...(A.K.)

Die Geldmengen steigen weltweit deutlich an. Damit wird unser Papiergeld seinen Wert verlieren, behaupten Vertreter der Goldlobby und haben es tatsächlich geschafft, einen Lemming-Zug in Gang zu setzen, der sich historisch durchaus sehen lassen kann.

Doch die Argumentation, dass ein „Mehr“ oder ein „Zuviel“ an Geld den Wert einer Währung ruiniert, ist falsch. Da nützt auch kein Blick in das Geschichtsbuch. Ja, natürlich, alle Währungszusammenbrüche waren stets von einer Geldmengenexplosion begleitet. BEGLEITET! Die URSACHE aller Währungskrisen lag jedoch ganz woanders. Er lag nicht in der Menge des umlaufenden Geldes, sondern in der mangelnden Qualität der Aktivseite der Notenbankbilanz.

Wollte man Geldmengensteigerungen als Ursache für eine kommende Währungskrise deuten, dann könnte man auch das Naselaufen als Ursache der Erkältung diagnostizieren. Ein feiner Arzt wäre das, der so etwas tun würde.

Der Fehler des konventionellen Börsen-Feuilletons liegt darin, dass hier hier alle ausnahmslos den Friedmanschen Hubschrauber im Kopf haben. Wenn es plötzlich Geld vom Himmel regnen würde, dann wäre selbstverständlich „zu viel“ Geld da. Und der einzelne Geldschein würde an Wert verlieren.

Doch dem ist nicht so. Geld regnet nicht von Himmel. Geld kommt dadurch in Umlauf, indem Marktakteure gute zinstragende Aktiva bei der Notenbank deponieren und dafür Geld bekommen.

Spielen wir daher einmal durch, was passieren würde, wenn europäische Staatsanleihen plötzlich drohen würden, notleidend zu werden. Die Goldgetreuen werden jetzt sagen: Dann kracht das System. Das Papiergeld wird wertlos. Ich hingegen sage: Das Papiergeld würde plötzlich wertvoller werden als jemals zuvor Doch wie das?

Da jede Geldemission einer guten Währung wie des Euros oder des Dollars sich d! en Marktmechanismen bedient, befinden sich im Portefeuille der Notenba nk auch nur marktfähige Wertpapiere. Droht nun eine Krise, dann wird jeder Marktteilnehmer, der bei der Notenbank derartige Papiere hinterlegt hat, sofort versuchen, diese dort herauszuholen. Um sie auf dem freien Markt zu veräußern und wenigstens noch etwas dafür zu bekommen.

In diesem Fall würde die Notenbank also überschwemmt werden mit eigenem Geld, welches an sie zurückfließt, um die notleidend zu werden drohenden Sicherheiten herauszulösen. Das Problem in diesem Moment heißt dann nicht zu viel Papiergeld sondern zu wenig. Wer dann Bargeld hat, der ist der König! Der kann kaufen, was er will Die Goldbesitzer hingegen finden sich regungslos in ihrem Haufen eingeschlossen wie weiland König Midas.

Jede gegen marktmäßige Sicherheiten emittierte Währung hat damit gleichsam einen Selbstschutz gegen Erodierungen ihrer Basis. Das ist spätestens seit 1845 klar als John Fullarton sein geniales „Law of reflux“ kreierte: Die Notenbank kann bei guten und marktmäßigen Sicherheiten den Geldumlauf um keine Einheit höher schrauben als die Marktpräferenz es wünscht. Dass derartige Geldeinsichten im Zeitablauf durch die Naivität eines Hubschraubers abgelöst wurden, spricht nicht unbedingt für unsere heutige Zeit.

Nun gab es in der Geschichte dennoch Währungskrisen, die sämtliches Papiergeld vernichtet haben. Das stimmt. Doch hier lag die Ursache darin, dass die Notenbank im Vorfeld Nonvaleurs angekauft hatte. Wenn auf der Aktivseite der Notenbankbilanz keine marktmäßig verwertbaren Titel stehen, deren Einlösung überdies niemand schuldig ist, dann kann das „Lax of reflux“ natürlich auch nicht funktionieren.

Hierauf muss man also schauen. Und auf nichts anderes. Was steht auf der Aktivseite der Notenbankbilanz? Und wie viel ist davon auf Dauer angekauft und wie viel nur in Pension genommen? Und dann sollte man die Ohren zumachen. Und den Geldbeutel ebenfalls. Geiz ist geil, und Cash ist Trumpf. Gerade in einer möglichen Krise.

Gruß Moya

5 Nutzer wurden vom Verfasser von der Diskussion ausgeschlossen: wählt Grün, goldik, Grün jetzt wählen, kukki, 1 Silberlucke