Der Antizykliker-Thread

Mutet es nicht merkwürdig an, dass just zu dem Zeitpunkt, als wider jeglicher ökonomischen Vernunft, der Dollar ab Juli 2008 stark anzog und Öl gleichzeitig über Gebühr in den Keller geprügelt wurde. Alles nur Zufall?

Jedoch, der Hegemon schwächelt unübersehbar, denn die Stärke des Dollars beruht ja nicht auf einer momentan starken Volkswirtschaft der USA. In Wahrheit beruht sie auf dem Privileg des Dollars, internationale Reservewährung zu sein, mit dem die einzelnen Nationalstaaten Öl und Energie einkaufen. Diese Petrodollars werden dann z.B. von der OPEC wieder in den USA über Schatzbriefe (Treasury Bills) oder andere Dollar−bezogene Werte (z.B. US−Aktien und Immobilien) rezykliert.

Da kann man sich leicht ausrechnen, was es bedeutet, wenn sich diese Rezyklierung abschwächen sollte. Denn die USA waren und sind zwingend auf frisches ausländisches Kapital angewiesen, um ihren überbordenden Lebensstil aufrechtzuerhalten.

Ein Land wie die USA, das 3,8 Prozent der Weltbevölkerung hat, aber 25 Prozent des Öls verbraucht, wobei zwei Drittel davon aus dem Ausland importiert werden müssen, ist auf lange Sicht nicht mehr haltbar.

Wer jetzt Yen kauft - der Yen wurde durch die Carrytrade-Rückabwicklungen in ähnlich nabsurde Höhen getrieben wie der US-Dollar - dürfte damit langfristig Verluste machen. Die japanische Exportwirtschaft leidet bereits jetzt stark an dem überteuerten Yen. Ich halte die Iraner für klug genug sind, diese Mechanismen zu durchschauen.

Was da im iranischen Propaganda-Ministerium abgelassen wird, zielt im Wesentlichen darauf ab, die Erzfeinde USA und Israel zu provozieren. In die gleiche Kerbe schlagen die "Langstreckenraketen-Tests", die immer dann kommen, wenn das Öl schwächelt. Auch der Widerstand bei der Beendigung des Atomprogramms dient vor allem der Provokation.

Beim Seitwärtsmarkt gibt es eine Fülle von Fehlsignalen, aber auch in Trendphasen können Fehlsignale auftauchen und Dich zu früh rausschütteln. Was hilft ist ein Blick in andere Zeitebenen, ich benutze dafür die 60min Einstellung für den Einstieg, und Daily, Weekly und Monthly für die Bestätigung bzw. fürs Widerlegen eines Signals.

Beispiel Dollar: Die Situation scheint in meinen Augen sehr eindeutig. Kurzfristig im Daily: short. Im Weekly: short, Monthly: auch short.

Ich will niemanden überzeugen! Freue mich wenn es Leute gibt, die eine andere Meinung haben, denn das hilft die eigene zu überprüfen.

Chart1: Dollar Index im Daily

Im Daily muss mit einer kurzfristigen Gegenreaktion gerechnet werden, im Weekly und Monthly ist die Situation aus Meiner Sicht sehr sehr eindeutig. Der Verfall hat meiner Ansicht nach letzte Woche gestartet. In 2009 wird man nicht mehr über die schwachen Aktienmärkte sondern über den Schwachen Dollar streiten.

Umgerechnet auf EUR/USD entspräche dies einem 10-prozentigem RÜCKGANG mit einem Kursziel von knapp unter 1,20.

Zeitrahmen nach meiner Schätzung: bis Frühjahr 2009.

Zocker könnten davon profitieren, dass der aktuelle Rücksetzer noch etwas weiter läuft, evtl. bis 83 oder 82 im Dollar-Index. Das ist aber eher was für Daytrader, nicht für Leute, die einen Zeithorizont von Wochen haben.

All dies hat mit Fundamentals nichts zu tun. Der Dollar ist langfristig stark abwertungsgefährdet. Doch auch hier gilt: Timing ist alles.

Die langjährige Unterstützung von 80 ist gefallen (in 2007), es gibt ein langjähriges Lower-Low. Der Weg nach unten ist offen. Entscheidend ist nun die Gegenbewegung: Wenn das High der Gegenbewegung unter dem letzten High bleibt (92 $), handelt es sich um ein LowerHigh und wir befinden uns in einem sauberen Abwärtstrend, dann gibt es vielleicht erste Mitnahmen bei 81$, aber diese Marke hat dann keinen Bestand mehr, weil sie schon durchbrochen worden ist.

Du kannst dann eine Trendlinie einzeichnen, angefangen bei Mitte 1999 über 2006 bis heute.

Falls aber die 92$ überwunden werden liegst Du richtig und ich falsch.

So habe ich ein eher distanziertes Verhältnis zu Charts, die keinesfalls meine Meinungsbildung ersetzen, sondern lediglich dazu dienen können, den Entscheidungsrahmen abzurunden.

Deshalb: Kann mich nur wiederholen. Es ist extrem wichtig sich andere Meinungen einzuholen und deshalb schau ich hier täglich rein.

Van Tharp hats mal so beschrieben: Bevor er (oder einer seiner Kunden) in eine Position geht widerlegt er sein Anfangsgefühl (wird steigen), und macht wenn der genügend Argumente findet genau das Gegenteil (geht also short)

d.h. im Daily oder Weekly wäre mit einer technischen Gegenreaktion zu rechnen: Damit long auf Dollar.

Im Monthly ging der Dollar aus einer Überverkauft Reaktion fast in Neutralstellung, ging aber vor Erreichen einer Überverkauft-Situation wieder Richtung Neutral . Würde bedeuten: Der insgesamt steigende Dollar tut dies nicht aus einer Kurzfrist-Erholung, sondern der Trend wird beibehalten.

Sehe daher derzeit keine Tendenz zum fallenden Dollar. Kurzfristig müsste er steigen. Fundamental wird er fallen, wenn sich die Märkte beruhigt haben und die Anleger keine Lust mehr auf die wortwörtlichen Zero-Bonds haben. Aber das ist eben eine fundamentale Info, die aus dem Chart nicht rauskommt.

(MACD)

Kurzfristig ist der Trend zusammengebrochen (passt zu überverkauft), im Weekly ist der Trend nach oben ungebrochen stark steigend. Das spricht also sowohl für eine technisch anstehende Erholung sowie für eine Fortsetzung des Anstiegs.

Synopsis:

Beim Dollar derzeit aus long raus wegen des zusammengebrochenen Trends (hätte schon vor ein paar Tagen erfolgen müssen) , aktuell noch sideline, wenn der Kurs wieder nach oben zackt, schnell wieder rein auf long. Beim nächsten Zack nach unten wieder raus. Wenn der MACD runterkommt, nicht wieder automatisch bei long rein, sondern nach RSI gehen. Bleibt der MACD weit im positiven Bereich, ist wieder long angesagt.

Was ist übrigens der PPO?

"subtracting the longer moving average from the shorter moving average and then dividing the result by the longer moving average"

Eine Art MACD also

This is the the bullish dollar ETF - Powershares DB US Dollar Bullish ETF (UUP) - it broke its 50 day moving average today for the first time (other than a few days) since July 2008. One could say a beautiful double top (bearish) just over $27. In theory the gold ETF - GLD should trade in inverse. We now have reached the same spot we reached two weeks ago which is either going to form a double top (bearish) in gold (where we stand at this moment) or once we clear above that 200 day moving average the potential beginning of a new bull market. I would say a move over $83 in GLD signals we could have the "change" here.

In theory the gold ETF - GLD should trade in inverse. We now have reached the same spot we reached two weeks ago which is either going to form a double top (bearish) in gold (where we stand at this moment) or once we clear above that 200 day moving average the potential beginning of a new bull market. I would say a move over $83 in GLD signals we could have the "change" here. And the inverse of the bullish dollar ETF (of course) is now breaking out to the upside - Powershares DB US Dollar Bearish ETF (UDN) - you can quite obviously see the change in character.

And the inverse of the bullish dollar ETF (of course) is now breaking out to the upside - Powershares DB US Dollar Bearish ETF (UDN) - you can quite obviously see the change in character. If this is step one of a "real" move and not just a quant hedge fund headfake, two ways to play are the dollar bearish ETF and Double Long Gold ETN (DGP) - also sitting there with a double top (potentially) - this is just double the gold chart above so they will move in concert but this one with double the velocity.

If this is step one of a "real" move and not just a quant hedge fund headfake, two ways to play are the dollar bearish ETF and Double Long Gold ETN (DGP) - also sitting there with a double top (potentially) - this is just double the gold chart above so they will move in concert but this one with double the velocity.

Entnommen aus

http://www.fundmymutualfund.com/2008/12/dollar-vs-gold-can-we-trust-this-change.html

zertix, ich kann deine Bedenken verstehen, weil ich sie selbst habe. Daher nutze ich fast nie Trendlinien, sondern eben nur GDs, die die Stärke oder Schwäche des Marktes anzeigen. Sie geben damit die Tendenz vor bzw. zeigen nahende Trendwechsel an.

Bei Gold und USD war daher meine bzw. turboluke's Spekulation nach oben neulich richtig, auch wenn wir zu früh ausgestoppt wurden. Richtig Stops zu setzen ist eben auch eine Kunst, die es zu verbessern gilt. Aber was nicht ist kann ja noch werden, das neue Jahr wird's zeigen.

Bei Aktien haben wir eine Seitwärtsmarkt, da sollte man die Finger vom MACD lassen, der erzeugt zuviele Fehlsignale. Turbodepot zeigt's: Die kapitalkurve geht nach unten. Daher sollte man beizeiten den Stecker ziehen, wenn man so ein System fährt. Ich zumindest bin seit einiger Zeit flat, zumal ich Ende nächster Woche in Urlaub fahre und KEINE Weihnachtsrally erwartet habe (was auch eingetroffen ist ;-)

Was meine Strategie für's neue Jahr betrifft, wo werde ich in den nächsten Tagen dazu was posten, wenn mal Zeit im Weihnachtsstreß bleibt; vielleicht aber erst nach dem Urlaub, mal sehen. Mittlerweile habe ich aber eine relativ klare Idee, wie es weitergehen könnte.

Hör ich schon seit 3 Monaten, aber was soll's. Mehr demnächst ;-)

dann wird's mal Zeit für ein vorweihnachtliches Up-Geschenk, überreicht vom SmartInvestor ;-))

Zu den Märkten

Die jüngsten Entwicklungen an den Börsen sollten zumindest Börsianer hoffen lassen. Die weiterhin schlechten Nachrichten sorgen bei den Aktien im Durchschnitt für nicht mehr weiter fallende Notierungen. Im Dow Jones wurde gestern sogar der Abwärtstrend der letzten drei Monate nach oben gebrochen (sh. Abb.), das Chartbild des DAX weist eine ähnliche Konstellation auf. Wir werten dies als Indiz dafür, dass wir mit unserer optimistischen Sicht für die Märkte vielleicht doch nicht so verkehrt liegen, wie uns immer wieder einige Leser derzeit sehr eindringlich vermitteln wollen. Allerdings geben wir zu, dass sich die Erholung, so sie denn jetzt kommt, länger gebraucht hat wie von uns vermutet. Unser Kursziel von >6.000 DAX-Punkten bis Jahresende, welches wir im Heft einmal ausgegeben hatten, verschieben wir auf der Zeitachse daher um zwei Monate nach hinten. Wohlgemerkt: Wir revidieren unsere bullishe Sicht nicht, sondern wir modifizieren sie nur ein bisschen. Mehr zu unserer Einschätzung für das kommende Jahr und darüber hinaus lesen Sie dann in der Titelgeschichte „Kapitalmarktausblick 2009“ im nächsten Heft 1/2009.

PS: Meine Worten entnehmt ihr, dass ist nicht mehr bullish bin, sondern kurzfristig neutral bis leicht bearish. Mehr dazu demnächst.

Wenn zuviele an eine Weihnachtsrally glauben, wird das meist nix, ist mir einfach noch zu bullisch, das Sentiment. Hatte ja am 5.12. wie folgt gepostet:

Daher rechne ich persönlich bis zum Jahresende nicht mehr mit einer fulminanten Rally (der SPX hat seit dem 21.11. bereits um 20% zugelegt), sondern mit einer moderaten Seitwärtsentwicklung, evtl. vielleicht sogar nochmals mit leichter Abwärtsendenz der Kurse bei etwas nachlassender Volatilität zum Jahresende, natürlich vorausgesetzt, uns erreichen keine "Big Bad News". http://www.ariva.de/..._Advents_Rally_t348181?pnr=5140196#jump5140196

Ergänzend noch ein lesenswerter Einwurf von Kip Herriage aus dem SeekingAlpha-Blog:

Lower Markets Are Still to Come

It's probably the last thing anyone wants to hear so soon after news of the 533,000 lost jobs lost month (announced on Friday) -- but if history is a guide, it's only going to get worse from here.

First, the market rallied 240 points on the much worse than forecast numbers Friday morning, and it appears that the Christmas season bear market rally may have a ways to go. Remember, bear market rallies can be incredibly powerful…much more so than even those in a bull market. Technically speaking, and that’s basically what this rally is, the Dow could go all the way back to 10,500 – 10,800 or so and we would still be in a bear market. I highly doubt this will happen, but the possibility remains. After the 1929 crash, the market had a rally so big that it convinced most people that the worst was behind us, only to ultimately see losses that wiped out 90% of the stock market from its 1929 pre-crash high. The point being, don’t let a bear market rally fool you…regardless of how high this short term move carries us, much lower prices are still to come. Again, more on this later…

President Elect Obama brings with him a great deal of optimism, but it must be at the chagrin of those that got him elected. He has abandoned his campaign pledge to raise taxes and his economic team and cabinet appointments have been on the ultra conservative side. Every time I see him giving a press conference on TV (which is about every day) I get a chuckle out of the sign on his podium…."Office of the President Elect"…it looks like something that Kinko’s did as a rush job.

No doubt about it though, the markets like him. When he speaks, the market goes up…it’s been one of the most reliable trades since the election. The only trade that is more reliable is when Bush, Bernanke, or Paulson speak, which generates a nearly guaranteed 200 point drop in about an hour. For those that enjoy shorting the market (in other words, those that have enjoyed making lots and lots of money over the last 5-6 months) you almost pray for a day when all three of these pinheads speak on the same day. A 500 point drop is just around the corner. Knut Rockne they are not.

Why This is Only a Bear Market Rally

The job losses from November are just the beginning. But don’t take my word for it. Here are the facts from Portfolio Magazine: The majority of job losses in the 11 previous recessions came in the second half of the recession. We're 11 full months into the current one and most forecasters think the recession will last through the end of next year.

Let's assume that's somewhere near the truth. Out of all the jobs that were lost during the average recession since 1945, 26 percent of them came in the first half and 74 percent in the second half. There've been 1.9 million jobs lost thus far in the current downturn, so the historical average would mean we could lose another 5.7 million jobs, for a total of 7.6 million by the end. That would be the most jobs lost during a post-Great Depression recession. I continue to forecast that before this recession/depression is over, unemployment will easily reach 15%, not close to the 25% unemployment of the 1930’s but unfortunately not at all far enough from it.

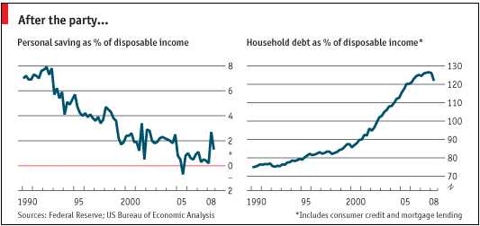

The chart below shows why we are in for a long painful recovery, and why everyone reading this should prepare themselves, their family and their business for the reality that will be 2009-10.

In past recessions, we had a savings rate of 10% plus to buffer the economy and household balance sheets. Because we have now had a negative savings rate for well over a year, with household debt of 127% to disposable income, there is simply nowhere to turn for much needed cash.

An important reason why the American economy has been so resilient and recessions so mild since 1982 is the energy of consumers. Their spending has been remarkably stable, not only because drops in employment and income have been less severe than of old, but also because they have been willing and able to borrow. The long rise in asset prices—first of stocks, then of houses—raised consumers’ net worth and made saving seem less necessary. And borrowing became easier, thanks to financial innovation and lenders’ relaxed underwriting, which was itself based on the supposedly reliable collateral of ever-more-valuable houses.

This is what has the Fed so concerned this time. No matter how much money they drop from helicopters, the money is not making it to the end-user…the consumer. The banks, with all of these obscene amounts heaped on them, are simply not lending, and as I’ve been reporting, credit card companies are now reducing and even canceling outstanding lines of credit. Credit card debt was the last thing supporting the average consumer, and this too is about to pass.

Remember folks, this very scary process is just getting underway…this is the deleveraging process that must follow the credit bubble we’ve just now said adios to, and I expect it to last a minimum of 12-18 months longer. In a consumer based economy (which is 70- 80% of our domestic growth), rather than a manufacturing based one, our economy MUST continue to shrink until the consumer returns to support it.

The Stock Market-Bottom Line

Anyone that feels there is a long term bottom in place is either one of the 30% taking anti-depressants of one kind or another, or is spending too much time watching the talking heads on CNBC. At least 80% of the so-called gurus they have on as guests continue to look for every opportunity to call a market bottom. Don’t believe them. As I wrote over a month ago, I continue to look for a class action lawsuit against CNBC and its efforts to pump the market higher artificially. Seriously, its attorneys must be telling the station the same thing is on the way. Anyone that’s listening to these gurus does so at great risk to his or her financial health. If you’re looking for some proof, just take a look at the losses these same experts have the full year. Almost all of these “portfolio managers” have losses of greater than 50% for 2008. That’s some kind of portfolio management, huh? With friends like these...

Having said all of this, there is still a fairly good probability of an Obama/Christmas bear market rally continuing our way. Only those with a strong heart may want to attempt to trade this kind of rally, but at the same time a 1000 point move higher in the Dow is possible. Hey, whenever a stock market can rally a total of over 500 points on the kind of unemployment numbers we got on Friday, anything is possible.

Very Favorable Seasonal Period

Yale Hirsch, who I had the great pleasure of dining with at New York’s Tavern on the Green some 15 years ago, is the founder of Smart Money and the Stock Traders Almanac. He noticed many years ago that virtually all the stock gains since 1950 came in the November 1st to April 30th period of the year. Starting with $10,000 in 1950, the November 1st to April 30th period produced a profit of $489,933 in the 55 year period starting November 1st 1950 and ending April 30th 2004. In comparison, the period from May 1st to October 31st produced a LOSS of $502 over the same 55 year period. This seasonality of the market is very hard to ignore. It’s also no accident that the majority of these gains came at a time when Congress was primarily NOT in session.

Commodities: Energy - Gold – Silver Update

Finally, all commodities continue to forecast deflation rather than inflation. Merrill Lynch is now looking for oil to hit $25/barrel before it’s all over and it may well be right, however I think a $40 floor is more likely. I have a new oil recommendation on the way, but it’s a bit early to make it public. Stay tuned however, because once the US dollar resumes its bear market, energy prices will reverse course quickly….even in the slowest of economies (remember, oil is priced in US dollars, so it must move higher as the dollar goes lower).

The same strategy applies to gold and silver, but for now it appears that the trend will continue lower. Robert Prechter, of the famed Elliott Wave Theory, has been forecasting a long-term deflationary environment for some time, and to date has been far more right than wrong. Of course, he’s also looking for the Dow to drop to 400 before this is all over. And some of you have called me too bearish….

http://seekingalpha.com/article/109666-lower-markets-are-still-to-come

Aus dem Spiegel-Artikel "Anlage-Profis fassen schon wieder Mut"

…..Behalten die beiden recht, bliebe den Bundesbürgern eine langwierige Stagnationsphase erspart, die Deutschland zum Beispiel von 2003 bis 2005 im Griff hatte. Stattdessen könnten sie auf eine schnellere Erholung hoffen: eher eine "V"- als eine "U"-Konjunkturformation also.

Und was hieße das für den Dax? "Zur Jahresmitte 2009 könnte er wieder bei 6000 Punkten stehen", sagt Matthias Jörss, leitender Aktienstratege bei Sal. Oppenheim.

Man wird sehen.

http://www.spiegel.de/wirtschaft/0,1518,596186,00.html

Trotz langsamer Überkauftheit der Stoch im Daily tendiere ich noch zu der bullischen Variante wo der S&P ein neues Zwischentop bei 930/40 max.960 schafft bevor eine größere Korrektur ansteht. Allerdings sollte dafür möglichst schnell der Bereich über 880 zurückerobert werden damit die Chance für ein neues Zwischentop bestehen bleibt.

Das Ganze wird auch zum Teil vom Kursverhalten der Bonds abhängen und wie diese auf die Fed-Sitzung reagieren also Augen auf im Börsendschungel.