New Chairmen of Fannie and Freddie Named!

Seite 2 von 5 Neuester Beitrag: 09.04.10 10:40 | ||||

| Eröffnet am: | 17.09.08 07:47 | von: brunneta | Anzahl Beiträge: | 110 |

| Neuester Beitrag: | 09.04.10 10:40 | von: Nassie | Leser gesamt: | 31.713 |

| Forum: | Hot-Stocks | Leser heute: | 3 | |

| Bewertet mit: | ||||

| Seite: < 1 | | 3 | 4 | 5 > | ||||

Fannie Mae gibt Auktion zur Wiedereröffnung von 5-Jahres und 3-Jahres Benchmark Notes(R) bekannt

Washington, November 18 (ots/PRNewswire) -

Fannie Mae (News) (NYSE: FNM) emittiert folgende Anleihen:

5-Jahres-Laufzeit 3-Jahres-Laufzeit

(Wiedereröffnung) (Wiedereröffnung)

Preisfestsetzungstermin 17. November 2008 17. November 2008

Abrechnungstermin 19. November 2008 19. November 2008

Fälligkeitstermin 12. Juli 2013 15. August 2011

Wiedereröffnungsvolumen 1 Mrd. USD 1 Mrd. USD

Derzeitig im Umlauf 4 Mrd. USD 3,5 Mrd. USD

Bezugsschein 3,875 % 3,625 %

Auszahlungstermine Jeweils am 12. Januar Jeweils am 15.

und 12. Juli, beginnend Februar und 15.

am 12. Juli 2008 August, beginnend

am 15. Februar 2009

CUSIP 31398ASD5 31398ATL6

Notierung Die Notierung der Die Notierung der

Anleihen am EuroMTF- Anleihen am EuroMTF-

Markt der Luxembourg Markt der Luxembourg

Stock Exchange wird Stock Exchange wird

beantragt beantragt

Auktionszeit 11.00 Uhr EST 14.00 Uhr EST

Die Aufgabe von Fannie Mae besteht in der Erhöhung des Angebots

an erschwinglichem Wohnraum in den USA und der Beschaffung von

globalem Kapital für unsere Gemeinden. Fannie Mae wird gemäss einer

Satzung der US-Bundesregierung geführt und ist im sekundären

Hypothekenmarkt der USA tätig, um zu gewährleisten, dass

Hypothekenbanken sowie andere Kreditgeber über ausreichende Mittel

verfügen, um Eigenheimkäufern zinsgünstige Darlehen anbieten zu

können. Im Jahr 2008 feiern wir unser 70. Jahr im Dienste des

amerikanischen Wohnungsmarkts. Wir unterstützen die Versorgung

Amerikas mit Wohnraum.

Diese Pressemitteilung stellt kein Verkaufsangebot oder Angebot

für den Kauf von Wertpapieren von Fannie Mae dar. Die Informationen

in dieser Pressemitteilung stellen in keiner Weise Kauf- bzw.

Verkaufsempfehlungen für eine bestimmte Kapitalanlage dar. Jegliche

Investitionsentscheidung für den Kauf hier erwähnter Wertpapiere muss

ausschliesslich auf Grundlage der Informationen getroffen werden, die

im Emissionsrundschreiben von Fannie Mae enthalten sind. Diese

Pressemitteilung erhebt keinen Anspruch auf Vollständigkeit oder

Exaktheit der hierin enthaltenen Informationen.

Sie sollten nicht mit Wertpapieren handeln, sofern Sie sich nicht

über deren Wesen und das Ausmass des Risikos, das Sie eingehen, im

Klaren sind. Sie sollten davon überzeugt sein, dass sich die

Wertpapiere bezüglich Ihrer jeweiligen Umstände und finanziellen

Situation für Sie eignen. Im Zweifel sollten Sie sich an einen

qualifizierten Finanzberater wenden.

Benchmark Notes ist eine eingetragene Marke von Fannie Mae. Die

unbefugte Verwendung dieser Marke ist untersagt.

ots Originaltext: Fannie Mae

Im Internet recherchierbar: http://www.presseportal.ch

http://www.finanznachrichten.de/...-benchmark-notes-r-bekannt-006.htm

Fannie Mae und Freddie Mac bürgen für rund 5,2 Billionen Dollar des 12 Billionen Dollar schweren Hypothekenmarktes in den USA. Die beiden Konzerne wurden Anfang September unter staatliche Kontrolle gestellt.

http://www.finanznachrichten.de/...-zwangsvollstreckungen-aus-009.htm

Die Hypothekenfinanzierer Fannie Mae (+ 53 Prozent auf 0,52 Dollar) und Freddie Mac (+ 17,8 Prozent auf 0,53 Dollar) machten dank der Fed-Ankündigung mit Kurssprüngen auf sich aufmerksam.

http://www.instock.de/3.3355.0.0.1.0.phtml

Fannie Mae erwägt Reverse Split um NYSE-Listing zu sichern.

Mensch Leute war das eine Woche. So schnell kann sich das Blatt wenden...

Bin nur froh, dass ich die Nerven behalten hab und noch drin bin. M.m. nach wars das noch lange nicht. Denke das wird hier locker über die 2€ gehen nächste Woche.

Schönes WE allen

Fannie Mae wird kurzfristig weiter steigen. Prognose für Fannie Mae (News) für Montag den 8. Dezember: 1,07 Euro.

- FANNIE kann nicht pleite gehen, da sie dem Staat gehört.

- Obama wir die FANNIE wieder privatisieren lassen, damit der Hypothekenmarkt wieder an Stärke gewinnt.

- Der Einstiegspreis ist so günstig wie nie.

- Nächstes Jahr: Abgeltungssteuer

Ich rechne mit einem Kurs von 3-5 Euro bis Mitte 2009. 10 - 30 Euro im Jahr 2010.

5-Jahres-Laufzeit

Preisfestsetzungstermin 9. Dezember 2008

Abrechnungstag 11. Dezember 2008

Fälligkeitstag 11. Dezember 2013

Ausgabevolumen noch nicht festgelegt

Bezugschein noch nicht festgelegt

Auszahlungstermine jeweils am 11. Juni und 11. Dezember,

beginnend am 11. Juni 2009

CUSIP 31398AUJ9

Notierung Die Notierung der Anleihen am EuroMTF-

Markt der Börse Luxemburg wird beantragt

Gemeinschaftliche Konsortialführer sind Barclays Capital Inc.,

Citigroup Global Markets Inc. und Goldman Sachs. Zu den weiteren

Konsortialmanagern gehören Deutsche Bank Securities Inc., Banc of

America Securities und JP Morgan&Co.

Die Aufgabe von Fannie Mae besteht in der Erhöhung des Angebots

an erschwinglichem Wohnraum in den USA und der Beschaffung von

globalem Kapital für unsere Gemeinden. Fannie Mae wird gemäss einer

Satzung der US-Bundesregierung geführt und ist im sekundären

Hypothekenmarkt der USA tätig, um zu gewährleisten, dass

Hypothekenbanken sowie andere Kreditgeber über ausreichende Mittel

verfügen, um Eigenheimkäufern zinsgünstige Darlehen anbieten zu

können. Im Jahr 2008 feiern wir unser 70. Jahr im Dienste des

amerikanischen Wohnungsmarkts. Wir unterstützen die Versorgung

Amerikas mit Wohnraum.

Diese Pressemitteilung stellt kein Verkaufsangebot oder Angebot

für den Kauf von Wertpapieren von Fannie Mae dar. Die Informationen

in dieser Pressemitteilung stellen in keiner Weise Kauf- bzw.

Verkaufsempfehlungen für eine bestimmte Kapitalanlage dar. Jegliche

Investitionsentscheidung für den Kauf hier erwähnter Wertpapiere muss

ausschliesslich auf Grundlage der Informationen getroffen werden, die

in Fannie Maes entsprechendem Emissionsrundschreiben enthalten sind.

Diese Pressemitteilung erhebt keinen Anspruch auf Vollständigkeit

oder Exaktheit der hierin enthaltenen Informationen.

Sie sollten nicht mit Wertpapieren handeln, sofern Sie sich nicht

über ihr Wesen und das Ausmass des Risikos, das Sie eingehen im

Klaren sind. Sie sollten davon überzeugt sein, dass sich die

Wertpapiere bezüglich Ihrer jeweiligen Umstände und finanziellen

Situation für Sie eignen. Im Zweifel sollten Sie sich an einen

qualifizierten Finanzberater wenden.

Benchmark Notes ist eine eingetragene Marke von Fannie Mae. Die

nicht autorisierte Verwendung dieser Marke ist untersagt.

Kategorie: Anleihe-News | Subkategorie: Energie | ýUhrzeit: 16:13

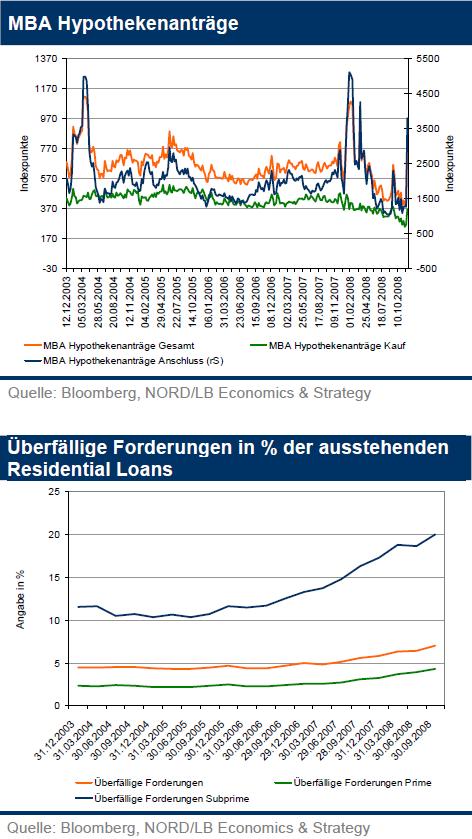

Selten konnte man in den vergangenen Monaten erfreuliche Daten aus den USA wahrnehmen. Jetzt scheint es jedoch so, als würde das verabschiedete Rettungspaket erstmals auch bei den Privaten Haushalten und nicht nur bei den Banken Wirkungen zeigen. Wie der US-Hypothekenverband „Mortgage Bankers Association“ (MBA) kürzlich berichtete, kletterte der Index Mortgage Bankers Association Basic SA per 28. November 2008 unerwartet stark. Dieser bildet als Umfrageergebnis alle Hypothekenanträge der vergangenen Woche ab und umfasst sowohl konventionelle und staatliche Anträge, Festhypotheken, Anschlussfinanzierungen wie auch Darlehen für Immobilienerwerb. Mit 857,7 Punkte machte der Index seinen größten Sprung seit seiner ersten Ermittlung im Mai 1990. Saisonbereinigt waren es 112 Prozent. Obwohl sich im Jahresvergleich noch ein Minus von 21,9 Prozent präsentiert, waren die Daten mehr als erfreulich. Ausgelöst wurde der rasante Anstieg unter anderem durch Zinssenkungen, wie beispielsweise bei Fannie Mae und Freddie Mac, die den Festzins reduzierten. Diverse Trends sind bei den Hypothekenanträgen jedoch festzustellen. Zum einen gehen die US-Amerikaner vermehrt zu festverzinslichen Darlehen über, die sie zumindest für eine gewisse Zeit vor Zinserhöhungen schützen, und andererseits „schmücken“ die Banken den Festzins mit steigenden Spesen und Gebühren.

Steigendes Hypothekenvolumen resultiert fast ausschließlich aus Anschlussfinanzierungen

Der MBA Index wird unter anderem unterteilt in die Bestandteile Anschlussfinanzierung (Refinance) und Neuanträge (Purchase). Wie die obige Grafik aufweist, stammt fast der gesamte Zuwachs der Hypothekenanträge in der 48. KW aus dem Bereich der Anschlussfinanzierung. Dies kann im derzeitigen Umfeld jedoch alles andere als negativ gewertet werden. Obwohl der Markt für Neuerwerbe dadurch nicht angekurbelt wird, ist die Tatsache, dass die Häuslebesitzer mittels des hohen Refinanzierungsvolumens vor einer Zwangsversteigerung verschont bleiben, eine große Stütze für den Immobilienmarkt. Die hohe Zahl der Anschlussfinanzierungen könnte zudem dazu führen, dass die Anzahl der zum Verkauf angebotenen Objekte zurückgeht, da mehr Eigentümer von einem Zwangsverkauf verschont bleiben. Hier spiegelt sich eine ganz besondere Art der Immobilienfinanzierung wider, nämlich die non-recourse-Hypothek. Dabei haftet der Eigentümer für den Kredit nur mit seiner Immobilie, was zu dem typischen Bild führt, dass sich die US-Bürger „durch Abgabe des Hausschlüssels bei ihrer Bank von ihrer Immobilie entledigen können“.

Überfällige Forderungen legten hingegen erneut zu

Dem entgegen stehen die ebenfalls vor wenigen Tagen veröffentlichten Zahlen der überfälligen Forderungen. Zusätzliche Trübung erfährt das Bild durch die weiter gestiegene Zahl der Zwangsvollstreckungen für den gleichen Berichtszeitraum. Hier weisen wir jedoch darauf hin, dass es sich um Werte für das dritte Quartal 2008 handelt. Dadurch ist ein direkter Vergleich mit den Hypothekenanträge, die wöchentlich bekannt gegeben werden, nicht möglich. Als Vergleichswert könnte man den Indexstand der Hypothekenanträge vom 26. September heranziehen, der sich zu diesem Zeitpunkt bei 455,4 Punkten befand. Der starke Unterschied zum aktuellen Wert (857,7) lässt also Hoffnung aufkeimen.

6,99% der Wohnhypotheken waren per Q3/2008 rückständig

Dagegen sprechen jedoch die volkswirtschaftlichen Daten der USA, die mit ihrer abwärtsgerichteten Dynamik und dem klarer werdenden Bild der Rezession ihre Auswirkungen deutlich werden lassen. Denn die Zahl der überfälligen Forderungen ist laut der Mortgage Bankers Association im dritten Quartal erneut angestiegen. Für den Gesamtbestand der ausstehenden Wohnhypotheken wies die MBA für einen Anteil von 6,99% Zahlungsrückstände (Delinquencies) aus. Sie unterteilt die überfälligen Forderungen in diverse Subindizes, die die Rückstände von länger als 30, 60 und 90 Tagen beinhalten, gliedert diese jedoch nicht weiter auf. Zwei davon sind in der Grafik auf der vorangegangenen Seite abgetragen, die Zahlungsrückstände für das Prime- und das Subprime- Segment.

Im Subprime-Segment beläuft sich die Quote der überfälligen Forderungen auf über 21%

Obwohl die Federal Reserve seit September 2007 den Leitzins von 4,5% auf nunmehr nur noch 1,0% senkte, ist der Anteil der überfälligen Forderungen im Bereich der variabel verzinslichen Hypotheken sowohl im Prime- als auch im Subprime-Segment mit 8,20% bzw. 21,31% immer deutlich höher als im festverzinslichen Bereich. Wenig überraschend sollte zudem der hohe Anteil an Zahlungsrückständen bei den Subprime Forderungen von insgesamt 20,03% sein. Der Anteil der Adjustable Rate Loans (variabel verzinslichen Forderungen) nimmt kontinuierlich ab, da sich Kreditnehmer das niedrige Zinsniveau sichern wollen. Ergänzend sei hier darauf hingewiesen, dass ein Großteil der schwerwiegenden Zahlungsverzögerungen aus ursprünglichen „Prime- Hypotheken“ mit variabler Verzinsung resultiert.

Quote der Zwangsvollstreckungen wird noch weiter steigen

Nach einer schwerwiegenden Zahlungsverzögerung kommt bekanntlich die Zwangsvollstreckung. Deren Anteil an den Total Loans kletterte im gleichen Berichtszeitraum von 2,75% auf 2,97%. Auf den ersten Blick wird auch hier der stetig steigende Trend deutlich. Obwohl, wie eingangs erläutert, die Zahl der Hypothekenanträge merklich zulegen konnte, gehen wir davon aus, dass sich die Zahl der Zwangsvollstreckungen und der überfälligen Forderungen im vierten Quartal nochmals verschärfen sollte. Im besten Falle stellt sich eine Stabilisierung ein. Mit einem lachenden und einem weinende Auge blickt man da in die Zukunft. Gegen die erfreuliche Entwicklung der Anträge auf Anschlussfinanzierung stehen nicht nur die überfälligen Forderungen, sondern auch die fundamentalen Daten, denn am US-Arbeitsmarkt wurden allein im November über eine halbe Million Stellen gestrichen – und ohne Einkommen keine Bedienung der Darlehensleistungen. Noch liegt die Quote des selbstgenutzten Wohneigentums recht stabil bei um die 70%.

BIP-Prognose der USA lässt für Q4/2008 nichts Gutes erahnen

Das konjunkturelle Umfeld steht dafür, dass am Immobilienmarkt noch keine Bodenbildung in Sicht ist und die Bonität der Verbraucher – insbesondere durch Arbeitslosigkeit – weiter in Mitleidenschaft gezogen werden wird. Wir gehen daher davon aus, dass die Quoten der überfälligen Forderungen sowie der Zwangsversteigerungen zunehmen werden. Begleitet wird dies durch unsere Prognose des Bruttoinlandsproduktes, das im vierten Quartal annualisiert um 2,0% geschrumpft sein dürfte. Mit positiven Wachstumsraten rechnen wir hingegen erst zum zweiten Quartal 2009, im ersten Quartal gehen wir von einem Nullwachstum aus. Dem entsprechend könnte sich mittelfristig auch die Bonität der Kreditnehmer verbessern, da sich dies nach und nach am Arbeitsmarkt widerspiegeln sollte.

ASWs bei US Covered Bonds deutlich ausgeweitet

Doch welche Auswirkungen hat das auf die Covered Bonds in den USA? Ein Blick ins iBoxx € Covered Universum lässt erkennen, dass die US-Covered Bonds (rote Punkte) gemessen an den Asset Swap Spreads auf deutlich erhöhtem Niveau zum Gesamtuniversum dastehen. Auch wenn die Datenlage stark anzuzweifeln ist, so geben die bei Bloomberg verfügbaren Levels eine Indikation. Bei genauerer Betrachtung im Speadvergleich der sechs US-Jumbos des iBoxx € Covered waren die JPM-Titel (ehemals Washington Mutual) besonders anfällig. Hintergrund war die sich über Monate abzeichnende Pleite der Bank, bis hin zur Verstaatlichung und der anschließenden Übernahme durch JPMorgan. Die BAC (Bank of America Covered Bonds) hat die Krise in soweit besser gemeistert, was sich in den merklich engeren Spreads zeigt.

Fed befürwortet den Covered Bond als Refinanzierungsinstrument weiterhin

Ein Gesetz für Covered Bonds wie in Deutschland, Spanien, Schweden oder Luxembourg gibt es in den USA nicht, was zu einer unklaren Rechtslage und wenig Transparenz führt. Gerade aber mit Blick auf die Finanzmarktkrise sieht die Federal Reserve in dem Produkt Covered Bond eine ergänzende Refinanzierungsquelle für Banken. Insbesondere US Treasury Secretary Henry Paulson befürwortete dieses Instrument in Anlehnung an die europäischen Vorbilder. Die Federal Deposit Insurance Corporation (FDIC) veröffentlichte Mitte des Jahres dazu ein Policy Statement, dass später noch durch ein Richtlinienpapier („Best Practices for Residential Covered Bonds“) des US Department of the Treasury ergänzt wurde. Darin enthalten sind Mindestbedingungen, die Covered Bond Emissionen zu erfüllen haben:

• Covered Bond Emissionen bedürfen der Genehmigung der Regulierungsbehörde des Emittenten.

• Das maximale Emissionsvolumen beläuft sich auf vier Prozent der Passiva des Emittenten.

• Die Covered Bond Emission muss durch erstklassige Hypothekenforderungen gedeckt sein.

• Ersatzdeckung darf bis maximal 10% der Sicherungswerte aufgenommen werden, wobei hier der Hinweis auf AAA-geratete Mortgage Securities gegeben wurde.

Einengungspotential der US-CBs ist gegeben, zu rechnen ist damit jedoch erst im Herbst nächsten Jahres

Soweit uns bekannt ist, sollten die Covered Bonds der Bank of America und von JPMorgan an die Best Practice Standards und die Kriterien des Policy Statement angepasst werden, wodurch eine höherer Grad an Vergleichbarkeit zu den europäischen Pendants erreicht würde. Wir gehen davon aus, dass weder die Immobilienpreise ihren Boden gefunden, noch die Quoten der überfälligen Forderungen und Zwangsvollstreckungen ihren Höhepunkt erreicht haben. Dies führen wir auf den einbrechenden US-Arbeitsmarkt und die rückläufige Wirtschaftsleistung der USA zurück. Was sich indirekt auf die Covered Bonds auswirken würde. Derzeit nehmen wir jedoch an, dass sich die Asset Swap Spreads der Covered Bonds von JPM und BAC weder in größerem Umfang ausweiten noch einengen werden. Potential nach unten ist jedoch gegeben und könnte sich bis Herbst nächsten Jahres abzeichnen.

Quelle: Nord/LB