Turnaroundwerte 2016 - Tipps?!

Seite 1 von 4 Neuester Beitrag: 27.12.17 16:03 | ||||

| Eröffnet am: | 14.12.15 12:22 | von: Katjuscha | Anzahl Beiträge: | 92 |

| Neuester Beitrag: | 27.12.17 16:03 | von: ulrich2587 | Leser gesamt: | 32.752 |

| Forum: | Börse | Leser heute: | 1 | |

| Bewertet mit: | ||||

| Seite: < | 2 | 3 | 4 > | ||||

Nennt doch mal bitte in dem Thread Aktienwerte, die ihr als Turnaroundwerte für das Jahr 2016 einstufen würdet!

Als Tunraroundwert gilt für mich eine Aktie, die 2015 bisher um mindestens 30% gefallen ist, und die fundamental interessant genug ist, um 2016 klare Kursgewinne verzeichnen zu können. Das es bei Turnaroundwerten auch oft erhöhte Risiken gibt, versteht sich von selbst, denn wenn Aktien in Haussejahren schon fallen, wieso sollten sie unter der Annahme einer verschlechterten Konjuntur und Börse dann 2016 steigen? Dennoch würden mich mal eure Tipps interessieren.

Aktien, die ich erstmal unkommentiert nennen würde, wären

VW

EON

RWE

Yamana Gold (gibt natürlich etliche Goldaktien, aber nenne jetzt mal nur die Eine)

Vale (auch da gibt es andere ähnliche Werte)

MTN Group

Micron Technology

Kontron

Tom Tailor

Muehlhan

Max21

Könnt ja auch was zu diesen Aktien sagen, aber auch andere Werte nennen, die ihr interessanter findet. Wie gesagt, Voraussetzung ist lediglich, dass sie mindestens 30% in diesem Jahr gefallen sind und fundamental nicht völlig aussichtslos sind.

NXP Semiconductor

Ambarella Inc.

Tesla Motors Inc.

Keurig Green Mountain Inc.

Sind zwar z.T. nicht alle min. 30% gefallen...aber teils doch annähernd.

Die anderen 4 Werte kenne ich nicht. Kannst du was dazu sagen?!

Hab ich in #1 eh vergessen zu erwähnen. Wäre schön wenn ihr immer mal 1-2 Zeilen zu den Aktien schreiben würdet, auch wenn ich es in #1 vorläufig selbst noch nicht getan habe. Sollte aber auch nur die Threaderöffnung sein. Zu einigen der Werte schreib ich noch was.

Ich habe dazu einen Thread aufgemacht.

Die mausern sich grad vom Pleitekandidat zum Tenbagger.

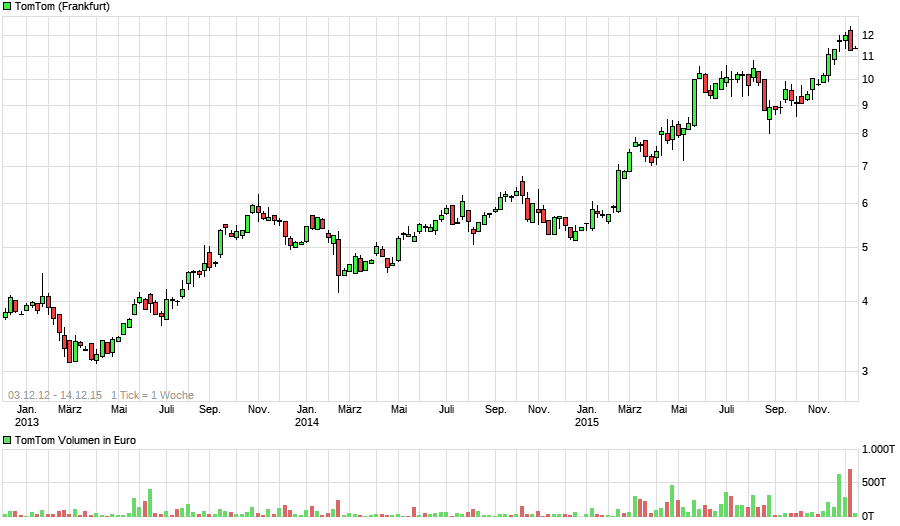

Ok, ich gebs zu, ich habe deinen zweiten Satz nicht genau gelesen (Voraussetzung, 30% gefallen). Also keine TomTom.

- Aixtron

- Verbund

- Lenovo (ja bereits am Weg der Besserung)

Allgemein halte ich es auch für möglich das wir nächstes Jahr bereits eine Trendumkehr bei den Rohstoffen Öl und Gold (Edelmetalle) sehen könnten.

Die ersten großen der Branchen gehen nämlich schon in die Knie. Also alle Ölwerte und Goldunternehmen ein gutes Blatt für 2016 denke ich.

Mir gehts mit diesem Thread darum, solche Aktien zu finden, die auch jetzt im November/Dezmeber noch unter Windowdressing leiden und (wenn fundamental denkbar) dann im Q1/16 und darüber hinaus den Markt stark outperformen können.

Ich sag damit nicht, dass das die beste Anlagestrategie ist. Es geht nur um diesen einen Stil. Für TomTom könnte eher in einen Thread mit Aktien zu gelungenem Turnaround eröffnen, die sich in einem stabilen Uptrend befinden.

Was hier völlig außer acht gelassen wird, sind die Im Vergleich mit der direkten Konkurrenz hohe EK-Quote bzw. niedrigen Verschuldungsgrad. Kommt Zeit kommt Rat. Bis Feb. ist noch etwas Zeit und neue Aufträge könnten bis dahin noch locker abgeschlossen werden. Immerhin stehen wir nun bei rund 450 Mio. MK. So niedrig war man zuletzt nach der Krise 2009.

1. Surteco: Unplanmäßige Mehrkosten bei Übernahme von Süddekor, erste Synergieeffekte sollen sich aber ab 2016 einstellen, Nettoergebnis von 2€ je Aktie in 2016 erwartet

2. Invision: Übergangsjahr 2015, Umstellung von Lizenzgeschäft auf Cloud Lösung,

wenige Wettbewerber im Markt

Ist jetzt kein klassischer Turnaroundwert, weil das eher eine sehr volatile Seitwärtsphase im langfristigen Trend ist. Aareal ist ja eine der stärksten Aktien seit der Finanzkrise.

Auf diesem Niveau ist die Aktie meiner Meinung nach einen Blick wert. Die Aktie notiert aktuell auf dem Niveau vom Paniktief im Oktober 2014.

Um mal ein paar Anhaltspunkte zu nennen:

KBV: 0,7

KGV 15: 6 (Sonderertrag aufgrund der WestImmo-Übernahme enthalten)

KGV 16: 9-10

Dividendenrendite: 5,4%

Für mich die günstigste Aktie im M-Dax und die solideste Bank weit und breit.

Die Bank ist stark überkapitalisiert. Weitere Übernahmen erwarte ich mittelfristig erst mal nicht, da jetzt erst mal die Integration der Coreal und WestImmo im Fokus steht. Deswegen erwarte ich eine Sonderausschüttung im nächsten Jahr. Je nachdem wie großzügig Aareal ist, sind hier 1-3€ Sonderdividende drin. Aber auch so ein Muss in jedem langfristigen Dividendendepot.

Könnte jetzt noch ne Menge zur Aareal Bank schreiben. Soll aber erst mal nur ein erster Überblick sein. Die Aktie erfüllt ja auch nicht das Kriterium von mindestens 30% Kursminus seit Jahresbeginn, sondern nur seit Jahreshoch.

Salzgitter AG

SGL Carbon

Tom Tailor

Aixtron

Paion

alle genannten Werte sind natürlich noch zu teuer.

Ich hoffe, ab März/April kann ich sie zu den Kurse kaufen, zu denen ich sie gerne hätte :)

Oi ist ein Telekomunternehmen aus Brasilien, und eine ziemlich heiße Wette, weil mehrere unangenehme Faktoren zusammenkommen: hohe Verschuldung, der Verfall des brasilianischen Real, (in diesem Fall negativ, weil oi hauptsächlich im Inland aktiv ist, aber zum Teil in USD verschuldet), damit zusammenhängend die wahrscheinliche Zinsanhebung der FED, rückläufige Umsätze, und auch noch ein Korruptionsvorwurf.

Positiv ist, dass oi als Telekom immer noch gute Ebitdas erwirtschaftet. Im Q3 ist das Ebitda durch ein Sparprogramm sogar gestiegen, trotz der schlechten Umsatzentwicklung. EV/Ebitda jetzt bei ca. 5,8.

Wichtig für oi ist jetzt die Fed-Entscheidung, also eine möglichst geringe und einmalige Zinsanhebung, auf keinen Fall sollte die Fed den Einstieg in eine Serie von Zinserhöhungen verkünden.

SunEdison baut Solarmodule, die es zu einem großen Teil an die unternehmenseigene Yieldco Terraform verkauft, und ist ebenfalls hochverschuldet. Hier fürchtet der Markt, dass die Cashflows aus der Yieldco nicht ausreichen, um die Schulden, die für den Aufbau der Solarparks aufgenommen wurden, zurückzuzahlen. SunEdison jedoch legt immer wieder dar, dass für die Schulden genaue und verlässliche Finanzierungspläne vorliegen. Ich setze mal mit einer kleinen Position darauf, dass das stimmt.

SolarEdge ist eigentlich kein richtiger Turnaroundwert. Der Kursverfall liegt m. E. daran, dass der IPO-Preis einfach zu hoch war, und die Aktie künstlich gehyped wurde, um das IPO erfolgreich erscheinen zu lassen. Jetzt wurde die heiße Luft abgelassen. Das Produkt von SolarEdge sind innovative Wechselrichter, die die Leistung von Photovoltaikanlagen, verglichen mit konventionellen Wechselrichtern, deutlich erhöhen.

Deufol schließlich ist der am wenigsten riskante Wert auf der Liste. Als Anbieter von Verpackungsdienstleistungen profitiert Deufol vom e-Commerce-Boom. Operative Probleme gibt es folglich nicht; der Kursverfall lag an der Ankündigung eines Delistings. Dieses wurde dann aber doch nicht komplett durchgezogen, sondern Deufol ist nach wie vor an der Börse Hamburg notiert. Man muss sicherlich einen Bewertungsabschlag vornehmen, weil jetzt klar ist, dass der Vorstand die Interessen der Kleinanleger komplett ignoriert, und die informelle Einbeziehung in den Hamburger Freiverkehr nur ein sehr geringes Transparenzlevel beinhaltet, aber darin unterscheidet sich Deufol nicht von den meisten Entry Standard-Werten.

Positive Zahlen ab Q1 2016 erwartet. Diese werden auch benötigt um die Übernahme von Albis, sowie die Restrukturierung positiv abgeschlossen zu haben.

Heikel, da negatives EK aber super Ausgangsposition, sollte es tatsächlich funktionieren.

ist Endor - hat aber den größten Umsatz und Gewinn für 2015 in Aussicht gestellt

ist auch schon wieder erheblich gestiegen

und

mic

Maschmeyer ist raus und das 1. Halbjahr war schon sehr erfolgreich

im 2. Halbjahr auch schon 1 Mio durch Verkäufte eingenommmen

ist halt eine Beteiligungsgesellschaft und dadurch nicht so richtig zu durchblicken

Tesla: Ja stimme ich dir zu, zu teuer. Ich sehe hier etwas mittelfristiger eine Chance wenn die Modellpalette in Richtung Massenmarkt erweitert wird. Es soll im März 2016 das Modell III (vergleichbar zum BMW 3er) mit einem Startpreis von 35.000 US$ vorgestellt werden. Hier denke ich kann es Luft nach oben geben.

GoPro Inc: Ist ein spezieller (Extreme-)Sportkamera Hersteller, die beste Cam auf dem Markt in diesem Segment...meinen Erfahrungen nach (besitze selber eine solche) . Letztes Jahr Börsengang und Hype nach sehr guten Q-Zahlen. Nun die Korrektur, etwas heftig in meinen Augen. Die nächsten Zahlen müssen gut sein...ansosnten weiteres Wachstum nur durch Erweiterung des Produktpalette.

Ambarella Inc: Ist im Bereich HD und UHD(4K) Video processing tätig dessen Bauteile, video-chips, u.a. in Geräten der Unterhaltungelektronik verarbeitet wird.

Smartphones, DigiCams, Sportcams wie GoPro und Google wearables sowie Überwachungs- und Sicherheitstechnik.

Mittlerweile gehört auch das US-Militär zum Kundenkreis, so wie die Automobilbranche was Fahrassistenzsysteme betrifft.

Letzteres bietet im Trend zum automotiven Fahren ebenso Potential wie die Ausrüstung der Überwachung- und Zielführungsssysteme im Bereich Militär.

NXP Semiconductor: Mein spezieller Topwert. Ist im Bereich der NFC (Near Field Communication) der Leader. Baut u.a. die Chips für die berührungslose Bezahlfunktion.

NXP ist nicht nur Lieferant für Apple sondern auch für viele anderen Smartphone & Mobile Gerätehersteller. Sie stehen mit breitem Kundenstamm da und in meinen Augen ist das ein noch kommender Markt mit enormem Pontential, die "berührungslose Bezahlfunktion".

Sicherheit, Komfort, Unterhaltung - z. B. ABS-Sensoren, Funkschlüssel, Wegfahrsperre, Bordnetze, Autoradio, Infotainment-Systeme, Telematik

Identifikation – kontaktbehaftete und kontaktlose Bankkarten, elektronische Reisepässe, Ausweise, elektronische Einlass- und Fahrkarten

Heimelektronik (Fernseher, Set-Top-Boxen) – z. B. Tuner (Empfang)-Chipsets, Hochfrequenz-Bauteile, Video-Postprozessoren

http://www.ariva.de/actua-aktie

(Internet Capital Group)

- Shell und

- BP...

Kurz zum wieso... ...nun, beide Werte sind -einhergehend mit dem Ölpreisverfall- auch unter die Räder gekommen, die aktuelle Situation am Ölmarkt hat -für mich- gewisse Ähnlichkeiten zum Ölmarkt der 90er Jahre, so dem so sein sollte, ist es nur eine Frage der Zeit, bis die Notierungen am Ölmarkt wieder anziehen...

...da wohl alle Ölfirmen derzeit gezwungen sind ihre Strukturen effizienter zu gestalten, sollte dies bei sich freundlicher gestaltendem Marktumfeld dementsprechend positiv auswirken...

MfG PB