Kaufempfehlung für IBS - Kursziel 5,5 €

KAT-Research - IBS KAUFEN

Besprechnungskurs = 3,40 € - KGV06e = 9

Die Wertpapierexperten von KAT-Research vergeben für die Aktie des Softwareunternehmens IBS (WKN 622840) das Anlageurteil KAUFEN.

In den nächsten Monaten ist bei dem Unternehmen mit einem sehr positiven NewsFlow zu rechnen. Auf der diesjährigen Cebit ist IBS am Hauptstand von IBM vertreten und präsentiert die neue Partnerlösung IBM SQUIT / IBS QSYS. Zudem werden vor allem die im Vergleich zu den Vorjahresquartalen enorm steigenden Überschüsse für Fantasie sorgen, und die Unterbewertung der Aktie aufzeigen.

Die Kooperation mit IBM ermöglicht es IBS seine Software über das starke Vertriebsnetz von IBM weltweit zu vertreiben. Der Aktienmarkt scheint das Potenzial dieser Kooperation sowie die in den letzten Monaten stark steigenden Auftragseingänge (u.a. Großaufträge von Daimler Chrysler und Porsche) noch nicht wirklich wahrgenommen zu haben. Dabei weist der zum Jahresabschluß 2005 auf 9,1 Mio Euro deutlich angestiegene Auftragseingang bereits auf den Erfolg der Kooperation hin. Hier besteht eine einmalige Chance für den vorausschauenden Anleger, zumal sich die Aktie auch in einem soliden charttechnischen Aufwärtstrend befindet, dessen Trendlinie aktuell nur 10% unter dem derzeitigen Kursniveau liegt.

Im letzten Geschäftsjahr war das 1.Halbjahr noch stark von der Zurückhaltung der Kunden sowie von Restrukturierungsaufwendungen geprägt. Neben einem Umsatzrückgang fuhr das Unternehmen dabei einen Verlust ein. Dieser Verlust dürfte sich nach der Trendwende im 2.Halbjahr 2005 nun im laufenden Halbjahr 2006 in einen satten Gewinn verwandeln. Im 4.Quartal 2005 erreichte man bei Umsätzen von 5,6 Mio € bereits eine Ebit-Marge von 23%. Unterstellt man nur die vom Vorstand anvisierte Ebit-Marge von 15% bei einem geschätzten Umsatzanstieg auf 22,0 Mio € für das Gesamtjahr 2006 dürfte ein Überschuss von mindestens 2,5 Mio € erzielt werden, was einem Ergebnis pro Aktie von 0,36 € entspricht.

Die Wertpapierexperten von KAT-Research erachten ein KGV von 9 für ein Unternehmen mit diesem Wachstumspotenzial als sehr günstig, und empfehlen daher die IBS-Aktie mit einem Kursziel von 5,5 € auf Sicht von 9 Monaten zum Kauf.

Es gibt viel die dich nicht kennen und sich noch zu eventuellen Käufen beeinflussen lassen.

Gruss und nichts für Ungut

Krautrock

beeinflussen!

Außerdem wer nur Aufgrund einer Analyse ein Aktie kauft und sich nicht selber

informiert soll bitte schön bei möglichen Verlusten nicht rumjammern.

Diese Leute haben nichts anderes verdient!

www.ktjuschas-festplatte.de

Das sollte doch genügen, um den Anlegern zu zeigen, woher die Analyse stammt. :)

Aber ich finds auch merkwürdig. Natürlich will ich die Anleger durch die Analyse zu einem Kauf der Aktie bewegen. dafür sind doch diese Foren da. Oder bestreitet jemand, dass jeder der hier schreibt oder liest entweder seine eigenen Aktien empfehlen will oder von anderen Usern neue Aktientipps zu bekommen?

Für mich gehts hier um Informationen, und ob ich die nun von einem "richtigen" Analysten oder von einem anderen User bekomme, ist mir völlig egal.

Grüße

Die Analysen von Katjuscha und einigen anderen hier on Board sind mit Abstand Seriöser als vom Aktionär, Bäcker, diversen Börsenbriefen...

Sollte jemand nach KAT-Research-Analysen die empfohlenen Aktien kaufen, macht er auf Sicht von 1 Jahr einen ansehnlichen Gewinn im Bereich von 50%, wenns gut läuft 100%.

Aber wie es überall ist, hält man angepriesene 500% von diversen Analysten für seriöser, auch wenn es im Totalverlust endet.

Zumal Katuscha alles fundamental untermauert, im Gegensatz zu den vielen Spinnern im Hotstockforum.

Gruß

KTM

Gute Analyse Katjuscha. Wenn ich es könnte, dann würde ich dir auch einen Stern geben. :)

Gruß

Kaktus

Danke dafür!

@all

Ich habe nur mal kurz drübergeschaut. Die Zusammenstellung der Fakten und die gesamte Analyse hat natürlich der Herausgeber von KAT-Research höchstpersöhnlich verfasst.

Und nur für die, die KAT-Research noch nicht kennen - also meiner Meinung nach ist KAT-Research besser als viele "renomierte" Börsenblätter (hier mal stellvertretend der "Frankfurter Börsenbrief"). *grins* Hoffentlich war das jetzt nicht zu viel des Guten. *g* Ich meine das übrigens wirklich so. Katjuscha befasst sich vorher immer sehr intensiv und sachlich mit den Werten die in KAT-Research bewertet werden.

Gruß

Kaktus

TecAllShare: IBS - Kein Grund zur Klage

(©GodmodeTrader - http://www.godmode-trader.de/)

IBS WKN: 622840 ISIN: DE0006228406

Intradaykurs: 3,77 Euro

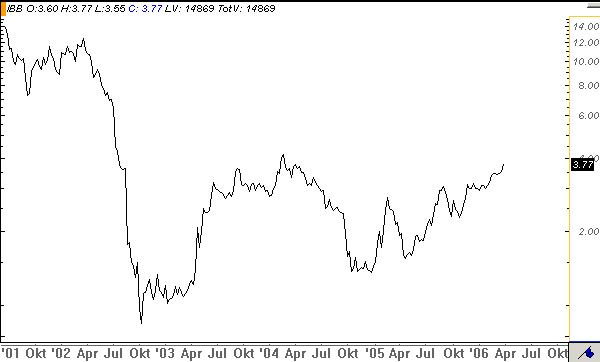

Aktueller Wochenlinienchart (log) seit 22.06.2001 zur Darstellung des übergeordneten Kursverlaufs

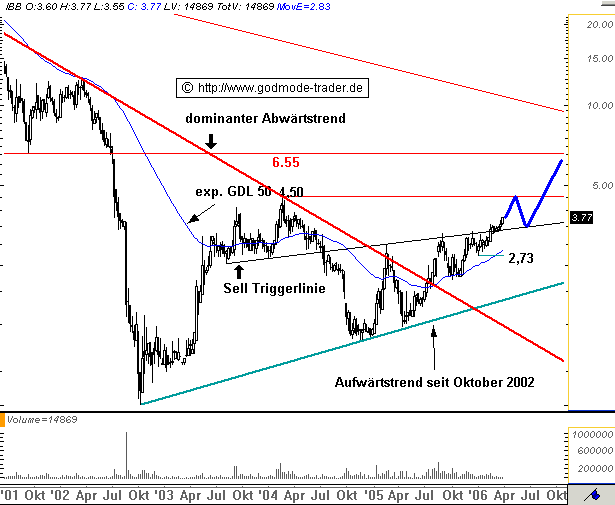

Aktueller Wochenkerzenchart (log) seit 22.06.2001 (1 Kerze = 1 Woche)

Rückblick: Die IBS Aktie drückte seit Februar mehrmals gegen eine leicht steigende SELL Triggerlinie aus 2004. Diese Triggerlinie hat die Aktie in den letzten gut 12 Monaten mehrmals zu deutlichen Rücksetzern gezwungen. Seit Februar 2006 hat sich die Aktie aber über diese wichtigen Widerstandslinie etabliert und damit nun auch endlich den Ausbruch aus dem dominante, langfristigen Abwärtstrend bestätigt. Bei 4,50 Euro wartet mit dem Hoch aus 2004 die nächste wichtige Hürde, die übernächste erst wieder bei 6,55 Euro, was grob mit einem Ziel aus dem Bruch des dominanten Abwärtstrends bei ca. 6,30 Euro übereinstimmt.

Charttechnischer Ausblick: Die IBS Aktie sollte kurzfristig noch bis 4,50 Euro anziehen. Dort muss eine mehrwöchige Pause und im Extremfall ein Rücksetzer an die zurückeroberte SELL Triggerlinie einkalkuliert werden. Wenn die IBS Aktie im Anschluss über 4,50 Euro ausbricht, dann ergibt sich Potenzial bis ca. 6,30-6,55 Euro. Das bullische Szenario wird im Falle eines Wochenschlusskurses unter der bei 3,31 Euro liegenden SELL Triggerlinie hinfällig.

Gruß

Guido

11:31 28.03.06

Die IBS AG konnte heute Morgen um 5,28% auf 3,99 Euro zulegen.

Das Software-Unternehmen bietet seit 1982 weltweit Softwarelösungen und Dienstleistungen für das Produktivitätsmanagement in Industrieunternehmen an. Gemäß der Unternehmensphilosophie „Advantage in Productivity“ hat es sich die Gesellschaft zur Aufgabe gemacht, CAQ-, LIMS- und MES-Lösungen zu entwickeln und zu implementieren, die es ermöglichen Geschäftsprozesse der Kunden zu optimieren und die Produktivität der Unternehmen zu steigern. Das Leistungsangebot der IBS AG reicht von der Systemanalyse und Beratung über die Implementierung bis hin zu Support und Schulung der Kunden. Das Unternehmen ist bereits seit 1995 DIN EN ISO 9001 zertifiziert und wurde in den Jahren 2002/2003 mit dem Microsoft.Net Solutions Award ausgezeichnet.

Die langjährige Erfahrung und das Know-how in den verschiedensten Branchen, das exzellente Prozessverständnis machen IBS zu einem verlässlichen Partner der Industrie.

Die Zielsetzung des Software-Spezialisten ist es, Industrieunternehmen ein Instrument zu stellen, welches die heutigen und künftigen Herausforderungen in der Produktion mit fortschrittlichen Technologien meistert und gleichzeitig höchst mögliche Investitionssicherheit bietet.

Die Lösungen der IBS AG finden großen Anklang bei inzwischen über 3.800 Kunden weltweit. Die ständig weiterentwickelte Software kommt dabei branchenübergreifend zum Einsatz, von der Automobilindustrie über die Konsumgüterindustrie bis hin zu Chemie und Pharma werden alle Branchen abgedeckt. Zu den namhaften Referenzen der IBS AG gehören u.a. Unternehmen wie Audi, Siemens, Porsche, Panasonic, DaimlerChrysler, Keiper und Degussa.

Nach den vorläufigen Geschäftszahlen erwirtschaftete IBS mit 17,8 Mio. Euro einen Umsatz auf Vorjahresniveau. Das Ergebnis vor Steuern (EBT) konnte bedingt durch eine planmässige Auflösung einer Rückstellung in Höhe von 450 TEUR deutlich auf 1,9 Mio. Euro zulegen. Der Auftragsbestand aus Projekt- und Wartungsaufträgen hat sich zum 31.12.2005 auf rund 9,1 Mio. Euro nach 6,2 Mio. Euro im Vorjahr verbessert.

Am 16.März gab das Unternehmen die Eröffnung einer Niederlassung in Shanghai bekannt.

Seit Mai 2005 konnte das Papier rund 150% zulegen.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Verantwortlich für den Inhalt ist allein der jeweilige Autor.

www.cdc-capital.com

Allerdings sind wir von ner Übertreibung noch weit entfernt, das ist alles fundamentaler Nachholebedarf!!!

der Geschäftsbericht 2005 ist schon da.

IBS AG / Jahresergebnis

30.03.2006

Corporate-Mitteilung übermittelt durch die DGAP - ein Unternehmen der EquityStory AG. Für den Inhalt der Mitteilung ist der Emittent verantwortlich. -------------------------------------------------- -------

IBS AG meldet geprüfte Geschäftszahlen 2005

Hoher operativer Cashflow; Wiederherstellung der Dividendenfähigkeit

Höhr-Grenzhausen, den 30. März 2006 - Die IBS AG, einer der führenden Anbieter von unternehmensübergreifenden Standardsoftwaresystemen für das industrielle Qualitäts- und Produktionsmanagement, hat geprüften Angaben zufolge im Geschäftsjahr 2005 einen Konzernumsatz von rund 17,7 Mio. Euro (Vj: 17,9 Mio. Euro) bei einem Ergebnis vor Zinsen und Steuern (EBIT) von plus 2,15 Mio. Euro (Vj: minus 1,61 Mio. Euro) erwirtschaftet. Darin sind sonstige Erträge unter anderem aus der Auflösung von Rückstellungen in Höhe von 436 TEuro enthalten.

Der operative Cashflow stieg von 58 TEuro zum Ende 2004 auf 1.754 TEuro per 31.12.2005. Die freie Liquidität unter Einbeziehung der bestehenden und bestätigten Kreditlinien beträgt im Konzern zum 31.12.2005 rund 3,6 Mio. Euro (Vj: 2,7 Mio. Euro).

Der Jahresüberschuss für das Geschäftsjahr 2005 liegt bei 1,40 Mio. Euro (Vj: minus 3,99 Mio. Euro). Das Ergebnis je Aktie beträgt damit 0,21 Euro (Vj: minus 0,59 Euro) und liegt deutlich über den Analystenerwartungen. Im Rahmen des Jahresabschlusses wurde zudem der bestehende Verlustvortrag mit der Kapitalrücklage verrechnet, um damit kurzfristig die Dividendenfähigkeit des Unternehmens wiederherzustellen.

Das Management der IBS AG erwartet, dass sich die offensive Vertriebsstrategie in Verbindung mit einer steigenden Investitionsbereitschaft in den Zielbranchen und der Zusammenarbeit mit IBM positiv auf das laufende Geschäftsjahr auswirken wird. Im Hinblick auf Umsatz und EBIT wird für das gesamte Geschäftsjahr 2006 ein 10%iges Umsatzwachstum sowie ein Gewinn vor Zinsen und Steuern (EBIT) von 2,0 bis 2,2 Mio. Euro erwartet.

Der höchste bisher erzielte Auftragsbestand aus Projekt- und Wartungsaufträgen von rund 9,1 Mio. Euro (Vj: 6,2 Mio. Euro) zum 31. Dezember 2005 deutet die IBS AG dabei als positives Signal für das Geschäftsjahr 2006.

Der vollständige Geschäftsbericht kann ab dem 31.3.2006 von der Homepage der IBS AG herunter geladen werden.

Über die IBS AG

Die IBS AG, Höhr-Grenzhausen, zählt zu den weltweit führenden Anbietern von unternehmensübergreifenden Standardsoftwaresystemen und Beratungsdienstleistungen für das industrielle Qualitäts-, Produktions- und Compliance-Management. Das Unternehmen wurde 1982 gegründet und beschäftigt heute in Europa sowie den USA rund 160 Mitarbeiter. Das Unternehmen ist im Prime Standard der Wertpapierbörse in Frankfurt/Main gelistet (WKN 622840) und zudem Mitglied des GEX-German Entrepreneurial Index.

Die Software der IBS AG ist weltweit bei über 3.800 Kundeninstallationen im Einsatz. Dazu gehören beispielsweise Unternehmen wie Audi, Ball Packaging Europe, BMW, DaimlerChrysler, Goodyear, Keiper, Siemens, ThyssenKrupp und Tyco Electronics. Außerdem verfügt die IBS AG über eine Zertifizierung für die Interface Software der mySAP Business Suite und ist Teilnehmer an der SAP-"powered by NetWeaver"-Initiative. Des Weiteren besitzt die IBS Gruppe den "Advanced Industry Optimized"-Status im IBM PartnerWorld Industry Network für die Automobilindustrie.

Kontakt:

IBS AG Karsten Busche Investor Relations Manager

Rathausstr. 56 56203 Höhr-Grenzhausen Germany

Phone: +49 (0)2624 9180-423 Fax: +49 (0)2624 9180-670 E-mail: karsten.busche@ibs-ag.de http://www.ibs-ag.de

DGAP 30.03.2006 -------------------------------------------------- -------

Sprache: Deutsch Emittent: IBS AG Rathausstraße 56 56203 Höhr-Grenzhausen Deutschland Telefon: 02624/ 9180-423 Fax: 02624/ 9180-670 Email: info@ibs-ag.de WWW: www.ibs-ag.de ISIN: DE0006228406 WKN: 622840 Indizes: Börsen: Geregelter Markt in Frankfurt (Prime Standard); Freiverkehr in Berlin-Bremen, Hannover, Düsseldorf, Hamburg, München, Stuttgart

Ende der Mitteilung DGAP News-Service

-------------------------------------------------- -------

ISIN DE0006228406

AXC0047 2006-03-30/08:58

Also vom Ausblick bin ich wirklich mehr als enttäuscht. Was die schon wieder ihren Aktionären antun ist wirklich typisch für IBS.

Stolze 10% Umsatzwachstum werden für 2006 angekündigt. Und das, nachdem der Auftragsbestand um fast 50% gesteigert werden konnte.

Hier mal eine kleine Rechnung, um zu verdeutlichen, was IBS "leisten" muß, um das Umsatzziel zu erreichen:

1.Q.06: 4,5 Mio Euro (nach 3,4 in 05) (das sollte bei einem Auftragsbestand von 9,1 Mio Euro - dem höchsten je erzielten zum 31.20. - locker drin sein.

2.Q.06: 4,8 Mio Euro (nach 4,5 in 05)

3.Q.06: 4,7 Mio Euro (nach 4,3 in 05)

4.Q.06: 5,5 Mio Euro (nach 5,6 in 05)(Hier sogar ein Umsatzrückgang!!!)

Das ergibt dann 19,5 Mio Euro Umsatz für 2006 und das sind schon die 10% Umsatzwachstum!!!

Also das ist doch einfach nur erbärmlich. Ich verstehe das Management nicht. Sieht es wirklich so schlecht um IBS aus? Laufen denn alles in 2005 geschlossenen Kooperationen soo schlecht? Oder verarschen die nur erneut ihre Privatanleger?

Der Gewinn für 2005 ist dagegen sehr positiv. 0,21 Cent pro Aktie (nach -0,59 in 2005)ist schon wirklich gut. Aber das ist auch irgendwie das einzig Positive.

Gruß

Kaktus,

der sich einen deutlich besseren Ausblick erhofft hatte.

Aber der Ausblick? Was ist das denn?

Mit den 19,5-20,0 Mio Umsatz könnte ich ja noch leben, aber 2,0-2,2 Mio Ebit. Ich frag mich, wie die darauf kommen? Das würde bedeuten, dass die Ebit-Marge im Vergleich zum 2.Halbjahr 2005 wieder sinkt. Versteh ich nicht. Auch die Auflösung von Rückstellungen hat damit nichts zu tun.

Also entweder der Vorstand prognostiziert extrem konservativ oder mir ist irgendwas bei meiner Analyse durch die Lappen gegangen. Jedenfalls verständlich, dass der Kurs heute 10% abschmiert. Wobei das jetzt trotzdem auch bei 2,2 Mio Ebit schon kaufkurse wären, denn da würde nach Steuern auf ein EPS von 24 cents hinauslaufen oder KGV von 15. Bei dem Potenzial zumindest nicht teuer, zumal ich mit deutlich mehr als 2,2 Mio beim Ebit rechne.

Also irgendwie ist mir das zu hoch. Kann nur hoffen, dass einige von Euch die Tradinggewinne mitgenommen hatten. Ich stecke noch bis zum Hals drin, und bleib auch drin. Trotzdem merkwürdig.

Betrachten wir nur das 4. Quartal, so wurden bei einem Umsatz von 5,6 Mio. Euro ein EBIT von 0,78 Mio. (EBIT 1,210 minus 0,436 Sonderertrag) erzielt, was einer Marge von 13,8 % entspricht, nach einer EBIT-Marge von 11,7 % im bereits sehr guten Q3-2005. Im Gegensatz zum Q4-2004 sind dies sogar 17% Umsatzsteigerung sowie eine EBIT-Steigerung von 81%.

Hinzu kommt der trotz starker Umsatzsteigerung im Q4-2005 nochmals gestiegene Auftragsbestand von 9,1 Mio. (Q3 8,4 Mio.). Bei der derzeitgen Auftragssituation in Verbindung mit der enormen Margenverbesserung ist der Ausblick in der Tat mehr als konservativ zu werten – was der einzige Grund für die (Kurs-) Enttäuschung sein kann.

Auf den zweiten Blick enthält die EBIT-Prognose aber auch ein Wachstum von etwa 25% nach Bereinigung durch den Sondertrag von 0,436 Mio – und das bei einem Umsatzanstieg von 10%. Dass der Umsatzanstieg deutlich höher liegen sollte, ist aufgrund der Auftragssituation eigentlich unumgänglich. Aber alleine die EBIT-Marge aus dem Q4 würde bereits bei einem Umsatzanstieg auf 19,5 Mio. einen EBIT von 0,269 € ergeben. Sollte der Umsatz sogar darüber liegen, wäre der Hebel noch größer …

Zudem gibt das neue Werk in Shanghei zusätzliche Wachstums- und vor allem Ertrags-Perspektiven.

Bleibt in der Tat die Frage, warum IBS einen derart konservativen Ausblick präsentiert und nicht einmal auf das starke Q4 eingegangen ist. Ich werde investiert bleiben und hoffe, dass die Analysten beim zweiten Blick auf die Zahlen merken, dass es sich um sehr starke Zahlen handelt.

Kann mir das nur so erklären, dass das 1.Quartal bisher vielleicht nicht nach ihren Erwartungen verläuft (Umsatz von 4,5-5,0 Mio), und man deswegen konservatv an die Jahresprognose geht. Was die Ebit-Marge betrifft, weiß ich nicht, obs vielleicht saisonal bedingt im 1.Halbjahr immer etwas mehr Aufwendungen gibt. Würde mir aber auf die Schnelle kein Grund dafür einfallen.

Also ich denke, man kann 2006 mindestens mit nem Umsatz von 20,5-21,0 Mio und ner Ebit-Marge von 12-13% rechnen. Das wäre ein Ebit von 2,6 Mio € und etwa ein EPS von 28 Cents. Liegt dennoch unter meiner ursprünglichen Erwartung von 35-36 Cents. Merkwürdig das der hohe Auftragsbestand und die IBM-Kooperation nicht mehr hergeben als diesen Ausblick.