SW Umwelttechnik Details sprechen für Neubewertung

Es kommt noch ein ausführlicher Bericht dazu.

Vorab nur soviel:

Es gab keine Überraschungen. Dividende wurde beschlossen. Einige Details ergeben ein positives Zukunftsszenario.

Teil 1 (Einleitung, Bericht der Vorstände)

Wie alljährlich fand das Treffen im Seepark Hotel in Klagenfurt statt.

Anwesend waren 16 Aktionäre mit Stimmrechten im Ausmaß von 440783 Stk.

Die Aktionäre waren weitestgehend die gleichen wie in den Vorjahren.

Wie auch in den Vorjahren war die Anmeldeliste weitaus umfassender als die tatsächlich erschienenen Aktionäre. Was den einzelnen Aktionär motiviert, sich für die HV anzumelden und dann doch nicht teilzunehmen, liegt für mich im Dunkeln.

Erstmalig war ein Vertreter der Presse anwesend.

Dr. Knap des IVA war diesmal nicht anwesend.

Die HV wurde wiederrum vom AR-Vorsitzenden Dr. Taverner geleitet, wobei diesem ein großes Lob auszusprechen ist, zumal er zeitweise sehr gefordert war, ein ausgewogenes Verhältnis zwischen den doch sehr umfassenden Fragen und teilweise in Diskussionen ausartenden Wortmeldungen der Aktionäre einerseits und einer zeitlich nicht zu sehr in die Länge gezogenen Veranstaltung zu finden.

Wie auch in den Vorjahren kam jeder Aktionär ausreichend zu Wort und die Fragen wurden umfassend beantwortet.

Im Bericht der Vorstände über den Geschäftsverlauf 2017 gab es für mich folgende Neuigkeiten bzw. Erkenntnisse:

1.§Die Inanspruchnahme der EU-Fördergelder für die Förderperiode 2014-20120 verlaufe sowohl in Rumänien als auch Ungarn nach wie vor schleppend. Man rechne aber im 2. Halbjahr mit einem Anziehen.

Man rechne auch, dass die Fördergelder – auch in Rumänien – weitestgehend bis zum Ende der Periode abgeschöpft werden.

Mein Fazit: Ich finde die Aussage insofern interessant, weil damit die Chance besteht, dass die bislang kaum in Anspruch genommenen Gelder in den nächsten Jahren (bis zum auslaufen der Periode) noch verstärkt abgerufen werden. Damit könnte der Bereich „Wasserschutz“ insbesondere in Rumänien in den Jahren 2019 und 2020 sehr gut laufen.

2.§Herr Vaczi verwies auf den Umstand, dass nun erstmalig die NetDebts unterhalb des Umsatzes liegen.

3.§Die Umsatzzuwächse beim Betonmauerstein „Recon“ liegen im zweistelligen Bereich.

Ich hoffe, dass die Verlinkung so direkt funktioniert. Um vollständigen Einblick zu haben muss man sich jedoch anmelden. Ist aber auch über den Facebook-Account möglich.

https://simplywall.st/stocks/at/capital-goods/..._campaign=CTA_ticker

Interessant ist das angehängte DCF - Modell welches einen Wert pro Aktie von 54,77 Euro attestiert.

Teil 2 (Fragen und Antworten)

Zu den Fragen:

Unsere Hauptthemen bzw. Forderungen waren die „Einsetzung eines Market Maker“ und die „Hebung der stillen Reserven“. Es gab aber auch noch eine Reihe weiterer Fragen.

Market Maker:

Nachdem mir persönlich die Einsetzung eines Market Maker sehr wichtig erscheint, drängte ich mit Vehemenz darauf, dass zumindest eine Diskussion im Rahmen der HV entsteht. Es wurde jedoch schnell klar, dass insgeheim eine breite Skepsis sowohl beim Vorstand als auch beim AR vorhanden war. Man hatte schon einmal einen Market Maker eingesetzt und offenbar schlechte Erfahrungen gemacht.

Der Vorstand brachte vor, dass man den Aktionären vorerst einmal schon mit der Dividende entgegengekommen sei und die Aktionäre dies auch als Zeichen werten können, dass man sich dem Kapitalmarkt gegenüber weiterhin verbunden sieht.

Weitere Schritte zur Stärkung der Kapitalmarktpräsenz würden folgen.

Die Einsetzung eines Market Maker würde geprüft werden.

Ich nehme hierzu zur Kenntnis, dass sich meine Vorstellungen was das Tempo der Hinführung zu einem stärkeren Kapitalmarktauftritt betrifft, mit denen des Vorstandes, nicht decken.

Ich denke, dass hier einfach zu viel Zeit vertan wird. Die Wirtschaft und die Börse sind keine Einbahnstraße.

Für mich würde es auf Unverständnis stoßen, wenn man unseren Vorschlag einen Market Maker für ein Jahr auf Probe einzusetzen, nicht annimmt.

Hebung der stillen Reserven:

Wir haben uns nochmals eingehend mit dem Thema beschäftigt bzw. kam es nochmals zu Gesprächen auf der HV.

Wir sind nach wie vor davon überzeugt, dass das Bild potentieller Aktionäre auf die Aktie ein völlig anderes wäre, wenn die stillen Reserven aufgedeckt würden und damit das Konzerneigenkapital wesentlich ansteigen würde.

Wir sehen aber auch, dass die Umstellung der Bewertungsmethode höhere laufende Kosten (jährliches Gutachten), eine höhere Steuerlast (Aufwertungsgewinne sind auch zu versteuern) und höhere jährliche Abschreibungen, nach sich ziehen würde, was sich wieder auf den Gewinn auswirkt.

Aufgrund der letztgenannten Umstände kann man die Unternehmensführung auch verstehen, dass sie eine Aufwertung nicht in Kauf nehmen will.

Wir müssen zur Kenntnis nehmen, dass es hier unterschiedliche Interessenslagen gibt.

Hohe Gehaltsabschlüsse in Ungarn und deren Auswirkungen:

Im GB stand, dass es in Ungarn zu überdurchschnittlich hohen Gehaltsabschlüssen kam. Auf unsere Nachfrage hin, erklärte Herr Einfalt, dass das Lohnniveau in Ungarn allgemein stark gestiegen sei und es herausfordernd sei die Mitarbeiter zu binden. Diese angeführten überdurchschnittlich hohen Gehaltsabschlüsse seien jedoch bereits im abgelaufenen Geschäftsjahr voll wirksam gewesen.

Nicht erfolgte Meldung des Aktienkaufes des AR Dr. Glaunach

Herr Glaunach sagte hierzu, dass das Unterlassen der Meldung über den Aktienkauf im Verantwortungsbereich seiner Banken liege. Es sei keine Strafe verhängt worden, daher stelle sich die Frage auch nicht, wer die Strafe bezahlt.

Meiner Ansicht besteht hier seitens des AR Glaunach ein weitreichendes Unverständnis über die Bedeutung und natürlich auch die Verpflichtung zu derartigen Meldungen. Gerade bei einem derart kleinen Wert können derlei Meldungen kursbeeinflussend sein.

3 Mio Investitionsförderung:

2,5 Mio des sich insgesamt auf 3 Mio belaufenden Förderbetrages wurden bereits angezahlt.

Mit der Inanspruchnahme dieser Förderung ist die Verpflichtung für Neuinvestitionen verbunden. Konkret plant die SW hier eine neue Produktionslinie in einem ungarischen Werk.

Als Finanzinvestition gehaltene Immobilien:

Von uns kam die Frage nach der Lage, der Größe und der Widmung dieser Grundstücke:

Hierzu gab es eine umfassende Antwort des Vorstandes.

Ich will mir jetzt eine vollständige Auflistung dieser Grundstücke ersparen.

Interessant sind jedoch zwei Details dabei:

1. In Rumänien gibt es ein 20 ha großes Grundstück, welches aktuell von Ackerland in Industriegrund umgewidmet wird. Hier könnte damit ein schöner Aufwertungsgewinn winken.

2. In Ungarn gibt es ein 50 ha großes Grundstück, welches etwa zu 2/3 aus einer Wasserfläche besteht. Nachdem dieses Grundstück in unmittelbarer Nähe einer 160.000 Einwohner-Stadt liegt, ist hier die Errichtung einer Freizeitanlage angedacht. Nicht von der SW aber vom möglichen Käufer dieses Grundstückes. Man darf hier gespannt sein, ob es hier zu einer Aufwertung im Rahmen dieses Verkaufes kommt.

Der Wert all dieser Grundstücke wird ja laut Gutachten mit etwa 6 Mio Euro beziffert.

Teilverkauf der Liegenschaft in Lienz:

Durch den Teilverkauf des Grundstückes in Lienz bzw. der vorhergehenden "Optimierung" (Wortlaut in der Meldung) des Werkes kam es bereits im GJ 2017 zu einem Umsatzverlust idH von 0 – 1 Mio Euro. Wenig nachgefragte Produkte wurden hier aus dem Sortiment genommen. 2018 sind hier also keine weiteren Effekte zu erwarten.

Hier stellte der Vorstand einen Aufwertungsgewinn idH eines höheren sechsstelligen Betrages in Aussicht. Der Verkaufspreis sollte daher um die 1 Mio Euro liegen. Genaueres wird man möglicherweise im Rahmen des HJ-Berichtes, sicher aber im GB 2018 erfahren.

Verdeutlicht wird durch diese Aufwertung, dass es umfassende stille Reserven im Unternehmen gibt.

Werk Cristesti:

Dieses neu errichtete Werk umfasst eine Grundfläche von 10 ha, wobei 3 ha verbaut sind.

Im Sommer dieses Jahres soll man hier mit ersten Umsätzen rechnen können.

Auswirkungen des Stahlpreises auf die Preisgestaltung bzw. Margen.

Mir war nicht klar, inwieweit die höheren Stahlpreise eine gewisse Gefahr für die Margen darstellen. 2008 gab es da Probleme.

Herr Einfalt bestätigte nochmals, dass SW Tagespreise bezahlen würde.

Laut Herrn Einfalt lag der Unterschied zu 2008 darin, dass man für Projekte die im Jahr 2008 durchgeführt wurden, den Stahl erst nach und nach zu den Tagespreisen beschaffte. Preissteigerungen musste die SW daher selbst schlucken.

Heute wird ein Projekt ausverhandelt und der gesamte Stahl dafür angeschafft. Das Risiko für steigende Stahlpreise (aber auch die Chance für sinkende) entfällt damit.

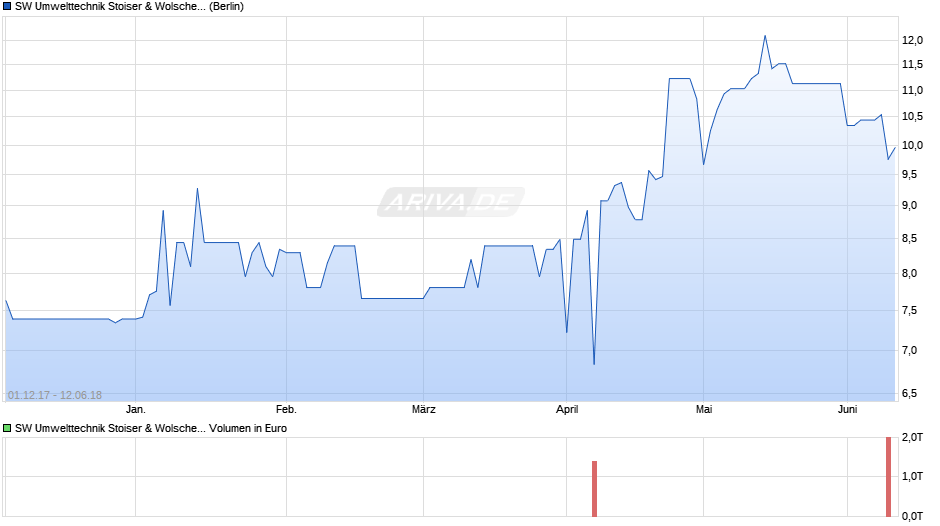

bin auch schon etwas länger dabei und wollte (ausnahmsweise weil eigentlich nur stiller Mitleser) ein Bild zur angesprochenen Tassenformation teilen (siehe unten).

SW Umwelttechnik hat heute den Auktionshandel in Wien (Hauptbörse) mit einem 6 Jahreshoch beendet und das Chartbild erinnert sehr an eine Tasse(nformation)! Allerdings muss man festhalten, dass die Vorgeschichte (Zitat: "Der Tassenbildung muss eine Aufwärtsbewegung vorausgegangen sein" siehe Link unten) nicht zutrifft. Darum auch im Betreff oben Tassenformation mit ! und ?

Trotzdem ist die reine Tassenform sehr schön und vor allem über einen sehr langen Zeitraum erfolgreich ausgebildet worden und ich wollte das teilen.

Wichtiger erscheint mir, dass es SWUT über 3 Jahre sehr eindrucksvoll gelungen ist die Verschuldung zu reduzieren und alle NEWS sprechen dafür, dass es im 4ten Jahr besonders gut gelingen wird (gute Aussichten und Grundstücksverkauf).

=> Ich werde SW Umwelttechnik langfristig halten, weil wenn man berechnet (bei nur 659.999 Stück Aktien) welche Dividenden einmal möglich sein werden, dann kann man nur staunen.

Der Umsatz (geglättet gesehen) steigt die letzten 5 Jahre. Die Mitarbeiterzahl die letzten 4 Jahre. Siehe: http://www.ariva.de/sw_umwelttechnik-aktie/bilanz-guv

Selbst sollte man mit keinen weiteren Steigerungen die nächsten 6 Jahre rechnen (ich denke Steigerungen werden der Fall sein) und nur die einfache Rechnung anstellen, dass die jährliche Annuität (= Zinsanteil + Tilgungsanteil) als Gewinn bzw. ein Teil davon als Dividende zur Verfügung steht, dann kommt man zu dem Schluss, dass Kurse wie im Jahr 2001 durchaus denkbar und erreichbar sind.

=> Ich habe jedenfalls vor meinen SWUT Aktienbestand langfristig zu halten und bei weiteren positiven Entwicklungen (operativ und dem Kapitalmarkt (hoffe hier auf die neue Aufsichtsrätin Frau Mag. Birgit Kuras) gegenüber) weitere Aktien zu kaufen.

Gratulation und Dank an Vorstand, AR, allen SW-Umwelttechnik Mitarbeitern und an alle geduldigen SWUT Aktionäre !

Ich freue mich auf 2024 :)

Chart von:

https://www.wienerborse.at/marktdaten/...R=1&EVENT=&SCALE=lin

Genauere Informationen zur Tassenformation:

http://wordpress.timingismoney.de/2013/04/15/...rttechnik-signale-27/

vielen Dank für Deine Ausführungen!

Vielleicht nur soviel dazu.

Die Gesamtverschuldung (Gesamte Finanzverbindlichkeiten als auch Nettoverschuldung) sinkt bereits seit sechs Jahren kontinuierlich und deutlich. Die gesamten Finanzverbindlichkeiten (Schulden bei Banken) lagen 2011 noch bei 77,5 Mio und Ende 2017 nur mehr bei 58,9 Mio.

Es wurden also etwa 18 Mio an Schulden abgebaut bzw. im Schnitt 3 Mio im Jahr.

In dieser Schuldentilgungsfähigkeit liegt auch der besondere Reiz in der Aktie. Durch die Grundstücksverkäufe kann man im kommenden sechs-Jahres Zeitraum sogar mit einem noch höheren bzw. schnelleren Schuldenabbau rechnen.

Verkauft man die gesamten nicht betriebsnotwendigen Grundstücke zum aktuellen Zeitwert - also 6 Mio Euro - dann kommen zu diesen 3 Mio die pro Jahr rückgeführt wurden - eine weitere Mio dazu.

Man kann also damit rechnen, dass man künftig im Schnitt 4 Mio pro Jahr tilgt. (Aufwertungen der Grundstücke aufgrund der zuletzt genannten Gründe bleiben hier unberücksichtigt.

Damit kommt man in 6 Jahren auf eine Nettoverschuldung von 32 Mio. Ich vermute, Du wirst Deine Vorfreude auf 2024 mit einer ähnlichen Berechnung begründen.

Man kann auch sagen, dass beim aktuellen Marktwert von knapp über 7 Mio jährlich mehr als der halbe Marktwert an Unternehmenswert hinzu kommen sollte.

Wenn sie sich so weiter Entwicklung ist großen Potential in Kurs & Dividende.

Trotzdem gibt es einige Risiken.

Möglich, dass die ungünstige Wechselkursentwicklung - insbesondere beim HUF - einen Einfluss hat. Bleiben die Wechselkurse so, wird ein großer Teil des Aufwertungsgewinnes der durch den Grundstücksverkauf entsteht, wieder aufgehoben.

Wie bereits mehrfach geschrieben, liegt der besondere Esprit in der Aktie darin, dass das Unternehmen die Fähigkeit hat, die nach wie vor zu hohe Verschuldung, durch die erwirtschafteten Cash Flows und den "Verkauf der nicht betrieblichen Grundstücke" rasch abzubauen.

"Wechselkursveränderungen beeinflussen diese Fähigkeit nicht im geringsten".

Ein Beispiel:

Angenommen der CashFlow der ungarischen Tochter lag bisher bei 2,5 Mio.

Wertet der ungarische Forint nun von 309 auf 320 ab (das sind 3,6%) dann liegen die Einnahmen zwar auf HUF-Basis noch immer gleich hoch, jedoch in Euro nur mehr bei 2,41 Mio.

Diese 90 Tsd stehen der SWUT für die Schuldentilgung, Investitionen, Dividenden etc. im Euroraum nicht mehr zur Verfügung.

Neben dieser geringfügigen Cashwirksamkeit gibt es noch weitere negative aber auch positive Auswirkungen:

Negativ:

* Die in Euro dargestellten Umsätze werden etwas niedriger sein.

* Importierte Rohstoffe wie Stahl und Zement wird für die SWUT teurer. Mir ist allerdings nicht bekannt, ob der Zement oder Betonstahl importiert werden.

Positiv:

* Die Konkurrenzfähigkeit der Ungarn gegenüber dem Ausland nimmt zu. Das könnte den Absatz der SWUT-Produkte gegenüber Drittländern erhöhen.

Das sollte aber auf jeden Fall der ungarischen Wirtschaft helfen. Investitionen in Ungarn könnten steigen.

Man muss hier aber ohnehin einmal schauen, wie sich die Währung nun weiterentwickelt. Ein Blick auf einen Mehrjahreschart zeigt, dass es immer große Schwankungen gab.

Wenn der Verkaufsgrund am schwachen HUF liegt dann wird aktuell mächtig übertrieben. Das Unternehmen wird heute um 20% niedriger bewertet als vor ein paar Tagen. Die positiven Aussichten auf das laufende Geschäftsjahr werden völlig außer Acht gelassen.

https://www.ariva.de/sw_umwelttechnik-aktie/bilanz-guv

und dann noch bedenkt welche beeindruckenden Sicherheiten / Grundstücke SWUT vorzuweisen hat (siehe am Anfang des Threads), dann sind das m.E. gerade wieder Einkaufschancen.

Vielleicht bekommen wir durch die letzten Verkäufe (= Käufe) auch eine bessere Eigentümerstruktur, die sich der Qualitäten der SWUT bewusst sind (Risiken gibt es natürlich überall und dieser Thread hier ist wirklich speziell von Cicero extrem ehrlich geführt! Ein Danke an dieser Stelle an Dich cicero33 (stellvertretend für die stillen Mitleser (sind mittlerweile gar nicht mehr so wenige wie anfangs)). Ich denke manche Anleger hätten gewisse Details gar nicht beachtet.

Ich vermute auch der Vorstand wird bald eine Vollzugsmeldung über seine zugestandenen Stücke vom Unternehmen machen. Hier zählt ja der Durchschnitt der letzten 6 Monate und nun scheint das Zeitfenster ideal dazu (gehe nach der letzten HV davon aus, dass er zeitgerecht die Meldung dem Markt bekannt gibt):

Wie im Betreff angedeutet, möchte ich auf das wesentlichste Bewertungsmodell zur Unternehmenswert-Bestimmung eingehen: Das Discounted Cashflow Modell (Unternehmenswert-Bestimmung auf Basis zukünftig zu erwartender (und discountierter) Cashflows.

Hier gibt es eine Berechnung seitens:

https://simplywall.st/stocks/at/capital-goods/..._campaign=CTA_ticker

die auf €54.77 Future cashflow value kommen :)

Wäre fein, falls sich wer die Arbeit macht, dass er die Berechnung mit den Annahmen hier teilt.

Hier ein Ausschnitt von https://simplywall.st

NTRINSIC VALUE BASED ON FUTURE CASH FLOWS

Undervalued

About right

€54.77 Future cashflow value

€10.00 Current share price

Future cash flow value● SW Umwelttechnik Stoiser & Wolschner's value based on a Discounted Cash Flow calculation: €54.77

Raw Data

CURRENT DISCOUNT

Intrinsic value >50% Share price is €10 vs Future cash flow value of €54.77

CURRENT DISCOUNT CHECKS

SW Umwelttechnik Stoiser & Wolschner's share price is below the future cash flow value, and at a moderate discount (> 20%).

SW Umwelttechnik Stoiser & Wolschner's share price is below the future cash flow value, and at a...

Mir ist durchaus bewusst, dass ich mit meinen jüngsten Postings einiges ausgelöst habe.

Nur ist es eben auch nicht meine Art, Fakten zu verschweigen, insbesondere dann wenn sie ohnehin bei der nächsten Zahlenpräsentation aufkommen.

Ich bin jetzt deutlich mehr als zwei Jahre in der Aktie investiert. Im Verlauf dieser Jahre und mit der Beschäftigung mit dem Unternehmen ist mir immer mehr bewusst worden um welchen Substanzwert es sich hier eigentlich handelt und wie gering der Einfluss der Währungsschwankungen auf den Unternehmenswert im Gesamten daher ist.

Bislang hat die Abwertung des HUF lediglich einen Teil des Aufwertungsgewinnes , welcher wegen des Grundstücksverkaufes erwartet wird, zunichte gemacht.

Nachdem man davon ausgehen kann, dass das gewöhnliche Geschäft gut läuft, bleibt noch immer die Erwartung auf einen Jahresgewinn von zumindest 2 Mio. Nebenbei wird sich die Gesamtverschuldung weiter reduzieren.

Alle wichtigen Kennzahlen zeichnen einen Unternehmenswert der zumindest bei 20 Euro pro Aktie liegt. DCF-Modelle zeichnen sogar einen Unternehmenswert von über 50 Euro. Wie geschrieben, ist es mir unerklärlich, wieso da manche Aktionäre ihre Aktien zu 9 Euro verschleudern.

https://diepresse.com/home/wirtschaft/unternehmen/...arns-Stadion-mit

https://hungarytoday.hu/...f-hungarys-expensive-new-national-stadium/

-) Das Unternehmen hat im Durchschnitt von 2012 bis 2017 pro Jahr über 3 Mio. EUR free cashflow erwirtschaftet.

-) Freilich wird dieser derzeit fast gänzlich zur Rückführung der Finanzverbindlichkeiten verwendet. Allerdings ist man unter Berücksichtigung des sonstigen nicht betriebsnotwendigen Vermögens (bestehend aus Grundstücken und Aktien) von der unmittelbaren Existenzbedrohung schon etwas entfernt, was sich auch an der Wiederaufnahme der Dividendenzahlungen zeigt.

-) Bei der Berechnung dieses free cashflows sind außerdem Erweiterungsinvestitionen enthalten, die für das neue Werk in Cristesti angefallen sind, auch wenn es sich um ein vergleichsweise kleines Werk handelt, so wäre der free cashflow unter Herausrechnung des Werksneubaues noch höher.

-) Auch eine Abgeltungszahlung an den Vorstand für den Wegfall der leistungsorientierten Pensionsvorsorge ist enthalten, die so nicht mehr anfallen kann.

-) Es sind auch Umsatzzuwächse aus dem neuen Werk sowie aus einer zusätzlichen Investition in einem ungarischen Werk, die bis Ende 2019 mit einer Investitionsförderung von 3 Mio. getätigt wird, zu erwarten. Das EU-förderungsabhängige Wasserschutzsegment sollte langsam weiter anziehen, da die Übergangsperiode zwischen den beiden Förderzeiträumen abgeschlossen sein sollte.

-) Insofern ist es keineswegs völlig aus der Luft gegriffen, zumindest die 3 Mio. pro Jahr weiter fortzuschreiben.

Wenn man diesen free cashflow, den das Unternehmen im Durchschnitt von 2012 bis 2017 jährlich erwirtschaftet hat (ca 3 Mio.), abzinst, müsste man einen Zinssatz von sage und schreibe 55% verwenden, um einen Marktwert des Eigenkapitals von 5,4 Mio. zu rechtfertigen. Selbst wenn man einen Einbruch des free cashflows auf 1,5 Mio. unterstellt, müsste man einen Zinssatz von etwa 28% p.a. verwenden, um auf den aktuellen Marktwert zu kommen.

Berechtigterweise kann man - wie eingangs auch erwähnt - im Laufe der nächsten Jahre nicht annehmen, dass der free cashflow wirklich den Eigentümern zusteht. Vielmehr wird er zur Schuldentilgung verwendet (was implizit natürlich auch den Marktwert des Eigenkapitals steigert, weil dadurch einerseits die Zinszahlungen sinken und andererseits der risikobedingt zu verwendende Zinssatz nach unten geht). Ich habe daher noch ein Szenario durchgerechnet, und zwar mit folgenden Annahmen:

-) Die 2015 geschlossene Tilgungsvereinbarung läuft 15 Jahre, was bedeutet, dass nach heutiger Sachlage erst ab 2030 der gesamte freie Cashflow den Eigentümern zustünde. Dann wäre die Gesellschaft allerdings fast völlig schuldenfrei, was bei derartigen Unternehmen auch nicht typisch wäre. Viel realistischer ist es, dass bei Erreichen eines langfristig tragfähigen Schuldenniveaus (mE net debts von 30 MEUR unter Berücksichtigung des nicht betriebsnotwendigen Vermögens) eine neuerliche Finanzierungsvereinbarung geschlossen wird. Man kann damit rechnen, dass dieses Level 2025 erreicht ist, weshalb ich annehme, dass ab dort schon der gesamte FCF den Eigentümern zurechenbar ist.

-) Schon jetzt sinkt die Zinslast jedes Jahr durch die Ratentilgungen, Daumen mal Pi ca 100 TEUR pro Jahr. Bis inkl. 2024 steigt der fcf an die Eigentümer sozusagen um 100 TEUR

-) Ab 2025 ist die Zinslast auf etwa 0,9 Mio. gesunken, und der free cashflow entsprechend höher anzunehmen (3,8 Mio.). Letzterer Wert wird dann fortgeschrieben.

-) Nicht berücksichtigt sind zukünftige Umsatzsteigerungen aus den eingangs erwähnten Faktoren, das Weglassen derselben dient als zusätzliche margin of safety.

Unter diesen Annahmen müsste man trotzdem einen Kapitalisierungszins von 22% p.a. verwenden, um den aktuellen Marktwert (5,4 Mio. bzw. 8,55 je Aktie) zu rechtfertigen. Verwendet man einen - meines Erachtens eher realistischen Zins - von 15 bis 17%, ergibt sich ein Marktwert für das Unternehmen von 10,9 Mio. (ca 17 EUR je Aktie) oder 8,7 Mio. (ca 13,70 EUR je Aktie).

Es kommen andere Zeiten.

Ich gehe weiterhin von einer KE in näher Zukunft aus.

Damit wäre das EK Problem gleich weg.

Ich möchte gerne auch meine Sicht dazu einbringen:

Meiner Ansicht - und das hast Du ja auch so kommuniziert - hast Du bei Deiner Berechnung konservativ - also mit einigen Sicherheitsnetzen - gerechnet.

Der durchschnittliche Free Cash Flow für die Jahre 2012 bis 2017 beträgt genau 3,122 Mio. Abgezogen wurde dabei bereits die im Jahr 2017 gewährte Investitionsförderung idH von 2,412 Mio.

Rechnet man nun die Kosten für den Werksneubau "Cristesti" idH von 1,5 Mio hinzu beträgt der durchschnittliche Free Cash Flow für die Jahre 2012 bis 2017 3,372 Mio.

Weiterhin unberücksichtigt bleibt dabei die Abgeltungszahlung an den Vorstand. Ohne jetzt nachgeschlagen zu haben, wie hoch diese war, kann man aber davon ausgehen, dass unter Einbeziehung dieser Sonderzahlung der durchschnittliche Free Cash Flow bei zumindest 3,4 Mio lag.

Wenn es nun um die Frage geht, welcher Free Cash Flow in der Zukunft erwartet werden kann, so denke ich auch, dass man die 3 Mio auf jeden Fall fortschreiben können sollte. In diesem Sechsjahreszeitraum (2012 - 2017) liegen auch die Jahre 2012 bis 2014. Bereits in diesem Zeitraum lag der durchschnittliche Free Cash Flow bei 3,5 Mio. Und hier gab es noch keinen Boom der Wirtschaften in den bearbeiteten Ländern. Allerdings lag der Umsatzanteil für den Bereich Wasserschutz noch wesentlich höher. Dieser Geschäftsbereich weist höhere Margen auf. Gerade der Bereich Wasserschutz sollte auch wieder stärker werden, wenn die Nachfrage aus der privaten Bautätigkeit (Industrie etc.) nachlässt. Du hast ja schon erwähnt, dass die Übergangsperiode der Förderperioden im auslaufen ist und Projekte mit längeren Vorlaufphasen schön langsam in die Umsetzung kommen müssten. Vor kurzem hatte ich auch gelesen, dass Ungarn sich bereits für die Zeit nach dem Boom vorbereitet und einen Fond aufgelegt hat, welcher öffentliche Bauprojekte anstoßen sollte. Vergessen sollte man auch nicht die Preiserhöhungen der SWUT in Ungarn, welche der offiziellen Preisliste zu entnehmen sind. Wie in einem früheren Beitrag geschrieben wurden die Preise in Ungarn um etwa 15% erhöht. Das wird sich wohl auch auf die Umsätze und Margen auswirken. Gerade das Jahr 2018 sollte also gut laufen - siehe auch den positiven Ausblick im Jahresbericht.

Sehr interessant finde ich Deinen Forecast bis 2025. Ich muss zugeben, diese 100.000 Euro pro Jahr, die an Zinszahlungen wegfallen, hatte ich bisher noch gar nicht so beachtet. Über die Jahre ist dieser Effekt schon bedeutend.

Nachdem Du also Deine bisherige DCF-Berechung mit einigen Sicherheitsnetzen angelegt hast, wäre es schön, wenn Du eine weitere Berechnung anstellen würdest, wo die positiven Effekte einfließen.

Dann hätte man eine Berechnung unter einer pessimistischen und einer optimistischen Betrachtungsweise.

Folgende Umstände könnten sich positiv auf den zukünftigen Cash Flow auswirken:

* Anwendung des durchschnittlichen Free Cash Flow von 3,4 Mio der Jahre 2012 bis 2017

* Umsatzsteigerungen durch das neue Werk in Cristesti und die neu zu erbauende Fertigungslinie in Ungarn sowie die höheren Verkaufspreise in Ungarn.

* Aufwertungen und letztlich Verkäufe zu höheren Preisen der nicht betriebsnotwendigen Grundstücke. Siehe dazu die Aussagen bei der letzten HV in Bezug auf Umwidmungen von Grundstücken bzw. Autobahnbau etc.

* Anwendung eines niedrigeren Kapitalisierungszinses aufgrund des nachlassenden Risikos über die Jahre.

„In meiner ganzen Laufbahn hatten wir so eine Zeit wie jetzt momentan noch nie. Wir könnten sofort die vierfache Kapazität davon ausliefern, als was wir momentan haben“

....sagt jemand der schon über 50 Jahre im Geschäft ist, nämlich der Chef des Mitbewerbers "Leier". Dieser investiert offenbar in einen Werksausbau in Ungarn:

https://burgenland.orf.at/news/stories/2924529/

...wobei in diesem Artikel davon die Rede ist, dass Leier diese 23 Mio in alle 6 ungarischen Standorte investiert:

https://burgenland.orf.at/news/stories/2857631/

Interessant ist die Aussage aber auf jeden Fall auch für die SW. Die hohe Nachfrage wird ja nicht spurlos an unserem Unternehmen vorbeigehen.

Übrigens, diese 18% Umsatzplus die Leier im GJ 2017 vorzuweisen hatte decken sich in etwa mit dem Umsatzplus der SWUT für den Bereich "Infrastruktur" in Ungarn (17%).

Traurig ist für mich wieder einmal, dass man als Aktionär eines börsennotierten Unternehmens, erst über die Aussage eines Mitbewerbers über die offenbar glänzenden Marktbedingungen erfahren muss.

Aus meinem letzten Absatz geht hervor, dass ich mit der Informationspolitik der SW nicht zufrieden bin.

Ich möchte ein wenig konkretisieren, wieso das so ist, bzw. was ich meine:

Hier ist der Ausblick der SWUT aus dem Geschäftsbericht 2017:

Für das Jahr 2018 erwarten wir ein anhaltend hohes Bauvolumen im Hochbau, getrieben durch eine hohe Investitionsneigung von Gewerbe und Industrie in Ungarn und Rumänien.

Wichtige Einflussfaktoren sind die allgemeine wirtschaftliche Entwicklung, die niedrige

Körperschaftssteuer in Ungarn sowie die hohen Direktinvestitionen in Rumänien. Die Prognose

für den Geschäftsbereich Infrastruktur ist damit positiv.

Klar ist, dass auch hier eine gute Geschäftslage skizziert wird. Es macht aber einen Unterschied, ob man schreibt der Geschäftsbereich Infrastruktur ist "positiv" wie es die SW tut oder ob man mit passenderen Worten eine wohl außergewöhnlich gute Geschäftslage beschreibt.

Positiv kann eine Geschäftslage auch sein, wenn sie gerade einmal im Plus ist. Das was Leier beschreibt, entspricht aber einer noch nicht da gewesenen Geschäftslage. Wenn man das vierfache verkaufen könnte, dann spricht das für sich. Nachdem sich die Produkte der SW und von Leier teilweise überschneiden vermute ich, dass es bei der SW sehr ähnlich sein wird.

Seriosität ist wichtig, aber man darf dann ruhig einmal auch ein wenig Enthusiastisch sein, wenn es den Tatsachen entspricht, ohne gleich mit Börsengesetzen in Konflikt zu geraten.

Und wenn etwas einmal gut läuft, kann man sich ja auch des ein oder anderen Mediums bedienen, welches die Sache dann auch Publik macht. Die Aktionäre würden sich freuen, wenn aus dem Unternehmen auch unterm Jahr (positive) Nachrichten kommen!

-) FCF von 3,4 Mio. p.a. als Basis

-) Dadurch tragfähiges Schuldenlevel bereits im GJ 2024

-) Zinsersparnis in den Jahren davor pro Jahr 0,15 Mio.

-) Dementsprechend ab dem Jahr 2024 4,4 Mio. FCF pro Jahr (niedrigere Zinsen sowie auch höhere Umsätze)

-) Abzinsungsfaktor für die ersten drei Jahre 17%, dann 15% für drei Jahre und ab 2024ff 13% um das sinkende Risiko wegen der Schuldentilgung abzubilden.

Auf die nicht betriebsnotwendigen Vermögenswerte bin ich nicht extra eingegangen, da ich diese bereits beim Schuldenlevel in Abzug gebracht habe.

Unter diesen Annahmen ergibt sich ein Unternehmenswert von 15,5 Mio. bzw. 24,2 EUR je Aktie.

Um das, wovon wir hier sprechen noch einem zu verdeutlichen:

Aktuell, also im Jahr 2018 ist die Aktie laut der DCF - Berechnung 24,2 Euro wert.

Mit jedem weiteren Jahr, wo ein FCF von 3,4 Mio bzw. in der Folge steigend (wegen der nachlassenden Zinszahlungen) verdient wird steigt der Wert der Aktie weiter. (Natürlich steigt der Wert der Aktie auch bei einem niedrigeren FCF als diesen 3,4 Mio - nur eben geringer)

Ende 2024 (bis dahin sind es noch sechseinhalb Jahre) wird dann ein branchenübliches langfristig tragfähiges Schuldenniveau erreicht.

Das Unternehmen hat nun die Wahl....

* entweder die Schulden weiter abzutragen um theoretisch bis 2030 komplett Schuldenfrei zu sein.

* den FCF für eine weitere Wachstumsfinanzierung (entweder direkt oder über die Bedienung von neuen Krediten) zu verwenden.

* Dividenden auszuschütten.

* Oder eine Mischform davon.

Auch der Gewinn wird - parallel zum steigenden FCF - mit den nachlassenden Zinszahlungen und Abschreibungen weiter steigen.

Man kann daher davon ausgehen, dass auch der Gewinn bis 2025 auf eine Höhe von 3-4 Mio ansteigen wird. Klar ist in dem Zusammenhang, dass der Gewinn natürlich von Sonderfaktoren wie Währungseinflüssen, Sonderwertabschreibungen, Rückstellungen etc. beeinflusst ist und daher auch nicht zu berechnen ist, jedoch kann man den Gewinn grob mit dem FCF voraussehen.

Setzt man also einen Gewinn von 3,5 Mio als Berechnungsgrundlage an und geht von einer Ausschüttungsquote von 40% aus, würde man pro Aktie 2,12 an Dividendenzahlung erwarten können.

In sechseinhalb Jahren besitzen die Aktionäre also ein Unternehmen mit einer gewöhnlichen Verschuldung und einer (aus heutiger Sicht) fast unglaublichen Dividendenfähigkeit.

Gleichzeitig würde das KGV (bei 3,5 Mio Gewinn) bei etwa 2 liegen, was einen Spielraum für den Aktienkurs für einen Verfünffachung bieten würde.