GFT Technologie - 2015 - Kursziel 10 Euro??

Und gerade weil ich mit sicheren zahlen rechne und nicht mit Zukunftserwartungen ist meine Rechnung sinnvoller. Deine Schätzung für 2013 beruht nämlich durch deine Art des EPS Hochrechnens auf einer sehr geringen Steuerquote. Du kannst aber nicht wissen, ob die im 2.halbjahr auch nur bei 21% liegen wird. Oder?

Ja, man liegt bereits 8 Cents beim EPS über Vorjahr. Das ist ja auch der Grund, wieso der Vorstand seine EBT Prognose so deutlich angehoben hat, inklusive Sempla.

@CostAverage, Sempla habe ich einfach anteilig 50% des EBts von 2012 berechnet. In 2012 lag das EBT von Sempla bei 4,1 Mio €. Ich hab jetzt also 2,05 Mio € fürs 2.Halbjahr 2013 angerechnet. Aber das ist ja letztlich auch egal, da der Vorstand ja selbst von mindestens 15 Mio € Ebt inklusive Sempla spricht. Ich geh von einem leichten Überbieten der Prognose aus. Bei 15,5 Mio € Ebt und 25% durchschnittlicher Steuerquote liegt das EPS dann 44 cents. Kann aber auch höher ausfallen, falls die Steuerquote geringer ist. Kann ich aber ohne Finanzbericht nicht sagen.

Wie du auf 13-14 Mio kommst, weiß ich nicht.

Was 2014 anbetrifft, muss man zudem auch erstmal die Bilanz Ende 2013 abwarten, denn man weiß ja nicht, ob möglicherweise Firmenwertabschreibungen auf Sempla anfallen. Ich hoffs nicht, aber 0,5-1,0 Mio € sollte man in seine jährlichen berechnungen vorsichtshalber einfliessen lassen.

naja. Du sprichst von KGV 13-14 und bei einer Aktienanzahl von 26,3 Mio. und einem Kurs von 6,5 würde wir von 13-14 Mio. Gewinn sprich ca. 0,49 EPS sprechen

Würde die neue Prognose nur an Sempla liegen, hätte der Vorstand sie auf 14-15 Mio € erhöht.

Da aber das 1.Halbjahr besser lief als erwartet und deutlich über Vorjahr, hat der Vorstand die Prognose auf mindestens 15 Mio € erhöht. Diese 0,5-1,0 Mio mehr macht etwa das höhere Ergebnis im 1.Halbjahr aus. Insofern hat Fulltone das zwar richtig bemerkt, aber er bezieht es aufs EPS. Und da liegt der Fehler. Im EPS ist neben dem höheren Ebt auch eine niedrigere Steuerquote enthalten.

Deshalb rechne ich immer lieber mit dem Ebt und versuche Schwankungen in der Steuerquote zu eliminieren.

Gerade für die Berechnung zu 2014 ist das umso wichtiger.

Insofern hast du recht, aber du sprachst von 2013.

In 2013 rechne ich mit nem Überschuss von 11,5-11,7 Mio € (kann bei geringer Steuerquote auch etwas höher ausfallen).

In 2014 mit etwa 13 Mio €, vielleicht nen Schnaps drüber.

Hatte ich in #172 ja schon erklärt.

stimmt. Auf Sicht von 12 Monaten war ja deine Aussage. Hätte ich richtig lesen sollen. Also das scheint mir sehr plausibel und nach der Konsolidierung von Sempla ja durchaus realistisch.

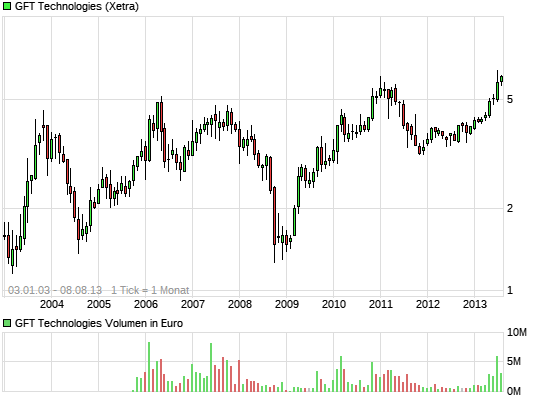

Danke für Eure Einschätzungen. Mal davon abgesehen, scheint die 5 ein harter Brocken zu sein, nicht nur wg. der offensichtlich großen Order bei 5, aber wie oft ist man jetzt schon dort oben abgeprallt...

Hast sicherlich recht wenn du sagst, dass so eine Überschlagsrechnung recht grob ist. Mir gings aber vor allem darum schnell zu ermitteln, ob ich heute früh nach diesen Zahlen (und diesem EPS-Zuwachs) nochmal zuschlage, weil sich eine viel höhere Bewertung ergibt. Dafür war ich dann mit dem KGV eher zurückhaltend...

Mit dem Zukauf hätte ich mich aber auch nicht überschlagen brauchen. Dauert wahrscheinlich wieder 1-2 Wochen, bis es dann in 50-Cent-Schritten weiter gen Norden geht... Egal, Ziel 2014 sind 7 Euro (immerhin noch 40%)...

Dass es Gewinnmitnahmen im Bereich von 5 € gibt, ist aufgrund des Kursanstiegs und der Charttechnik normal. Aber das nutzen die Käufer ja auch aus, in dem sie halt vorläufig nur 4,8-5,0 € den Verkäufern anbieten.

Da der Kurs Anfang 2011 aber nur ganz kurz mal über 4,7 € lag, sehe ich diesen Durchbruch kürzlich schon als klares Signal dafür an, dass die 5 € hier maximal ne kleine psychologische Bedeutung haben. Über kurz oder lang gehts deutlich höher.

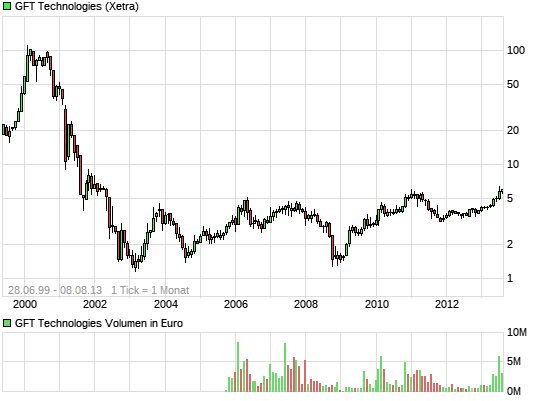

Umsatz lag im Jahr 2000 bei 88 Mio € und Überschuss bei 2 Mio €. Börsenwert damals 1,7 Milliarden Euro. :))))

und die Zeiten dafür sind ja noch nicht mal vorbei. Wenn ich mir die Bewertungen von Amazon, Facebook oder auch Sky angucke, denke ich schon noch an den NM, wobei ich da selbst nie aktiv war, Gott sei Dank ;)

Ich habe aber schon irgendwie das Gefühl, daß Aktien der IT Branche generell schwer in Mode sind und das nicht erst seit Cancom. Einen Vergleich mit dem damaligen Hype um die Solarbranche will nicht ziehen, aber wie wichtig mittlerweile IT geworden ist, sieht man ja schon an dem an sich simplen (wenn auch für mich unnötigen) neuen Sepa Verfahren, daß ohne die IT Experten einfach nicht umgesetzt werden kann und zig Millionen an Umsatz generiert. Unserer Firma hat der Spaß für die Umstellung jetzt keine Unsummen gekostet, aber wir sind auch nur eine kleine Firma. Aber dafür, daß wir selbst noch nicht mal einen allzugroßen Vorteil darin sehen, ist das ein schöner Beitrag für die IT Branche.

Und das wird auch in Zukunft so bleiben. Software, Daten, neue Richtlinien/Gesetze...alles wird auch zukünftig die IT´ler auf den Plan rufen und schöne Umsätze generieren....oder der Bildschirm bleibt schwarz

Die 5 mit Bravour genommen (zumindest mal kurz)

Könnte man auch als Kaufdruck bezeichnen.

Frage an die Charttechniker:

Wo befindet sich denn der nächste Widerstand?

Dürfte ja momentan ein 10-Jahreshoch sein mittlerweile.

Die letzten vier Wochen sind das Umsätze eines TecDax Wertes.

Schon echt klasse. Ich glaub, wenn GFT die Umsätze noch 11 Monate hält und der Kurs auf 8 € steigt, hätte man in einem Jahr sogar die Chance in den Tecdax zu kommen, aber ziemlich unwahrscheinlich.

Folgende Kursziele:

equinet vom 12.08.2013: 5,70

Warburg vom 08.08.2013: 6,00

Hauch & Aufhäuser vom 08.08.2013: 7,80

Also nicht, dass ich etwas gegen das Ziel von H&A habe, aber das ist aus meiner Sicht schon recht ambitioniert.

equinet und WR rechnen deutlich konservativer, insbesondere bei Umsatz, EPS und Dividende.

Allen Investoren weiterhin viel Spaß an dem Wert.

Sicherlich ist sowas spekulativ, aber nicht wirklich unrealistisch.

Beim EPS von 0,50 € liegen sie genau bei meiner Schätzung.

Die eigentliche Frage ist aus meiner Sicht nicht, ob die Analysten bei ihren Umsatz- und Ergebnisschätzungen zu hoch oder tief liegen, sondern welche Bewertung sie GFT zugestehen. H&A gesteht offensichtlich ein KGV von 15 zu. Die anderen Analysten nur von 12-13. Warburg rechnet aber beispielssweise auch nur mit 2-3% organischem Wachstum in 2014, was das etwas niedrigere KGV als bei H&W bereits erklärt.

Man sollte dabei nicht vergessen, dass GFT auch am Jahresende immernoch um die 10 Mio Cash ausweisen dürfte, vielleicht sogar mehr. Das heißt man hat weiter Potenzial um zusätzlich anorganisch zu wachsen. Im Jahr 2014 dürften nochmal rund 12-14 Mio € Cash hinzukommen. Man könnte also vielleicht 20 Mio aus eigenen Mitteln plus 10 Mio Fremdkapital für ein ähnliche Übernahme wie die von Sempla einsetzen. Dann wäre man inklusive 10% organischem Wachstum schon fast bei 400 Mio € Umsatz in 2015 angekommen. Insofern relativiert sich auch das KGV von 15 bei H&W bei einem Kurs von 7,5-7,8 €. Wobei ich selbst erstmal 6,5 € als erstes Kursziel betrachte.

Ich wollte darauf hinweisen, dass H & A etwas offensiver bewertet als die andern beiden Häuser.

Denkbar ist das sicherlich, besonders unter dem von dir aufgezeigten Szenario. Nachdem ich seit geraumer Zeit selbst investiert bin, würde mich das Erreichen des H&A Kursziels natürlich freuen.

btw: Sofern die Analysten nicht komplett irren, ist GFT auch aus Dividenden-Gesichtspunkten interessant. 0,20 Euro soll es 2014 bei allen drei geben, equinet und H&A gehen in 2015 sogar von 0,25 Euro aus.

Bis wann siehst du die 6,50?

Die kommen mit ihrem DCF-Modell auf einen Wert von 7,02 Euro je Aktie.

Damit könnte ich auch gut leben. :-)