GCI ein absolutes Schnäppchen

GCI ein absolutes Schnäppchen

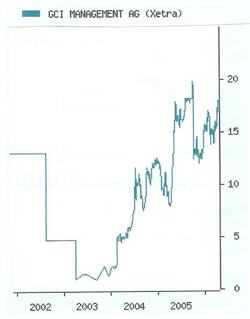

Für die Experten von "ExtraChancen" ist die Aktie von GCI Management (ISIN DE0005855183 / WKN 585518) ein absolutes Schnäppchen.

Einen sehr guten Einstiegszeitpunkt hätten die Experten bei der GCI Management AG erwischt. Im Anschluss an ihre Vorstellung als "Top-Investment der Woche" am vergangenen Donnerstag sei die Aktie noch in ein weiteres Börsenbrief-Musterdepot gewandert. Am Wochenende sei eine Kaufempfehlung in einer großen Anlegerzeitung gefolgt. Und vorgestern habe das Unternehmen selbst mit der Ankündigung von Gratisaktien eine positive Nachricht nachgelegt.

Damit sei die profitabel arbeitende Management- und Investmentgesellschaft schneller in den Fokus der Investoren gerückt als erwartet. Der Kurs habe seit der Kaufempfehlung der Experten zu 15,59 Euro in der Spitze bereits über 11% zugelegt. Doch dies dürfte erst der Anfang einer nachhaltigen Aufwärtsbewegung sein.

Der Vorstand der GCI Management AG habe in Abstimmung mit dem Aufsichtsrat beschlossen, den Aktionären auf der Hauptversammlung am 28. Juli vorzuschlagen, insgesamt rund 2,2 Mio. Gratisaktien im Verhältnis 3:1 auszugeben. Durch die Ausgabe von Gratispapieren werde sich die Gesamtzahl auf 8,8 Mio. erhöhen. So werde die Liquidität der Aktie weiter verbessert.

Für die Experten der "EURO am Sonntag" zähle GCI zu den großen Gewinnern des aktuellen IPO-Booms. Zudem würden die Münchner nach Angaben des Blatts die Gründung eines eigenen Private-Equity-Fonds planen, über den in den nächsten Monaten über 500 Mio. Euro eingesammelt werden sollten.

Die Experten würden an ihrer Einschätzung festhalten: Mit einem 2006er-KGV von 7,5 ist die GCI Management-Aktie ein absolutes Schnäppchen, so die Experten von "ExtraChancen". Mit den erfolgreichen Börsengängen werde das "Top-Investment der Woche" weiter in den Fokus der Anleger rücken. Das erste Kursziel liege unverändert bei 20 Euro.

Gruß Moya

Grüße vom Waleshark.

2. Nachricht schon längst gepostet

3. schon 5 Threads zu GCI vorhanden

However, da Top-Investment von Fundamental

trotzdem nen Grünen für`s Fishing !

Die GCI Management AG (ISIN DE0005855183 (Nachrichten/Aktienkurs)/ WKN 585518) will Gratisaktien an ihre Aktionäre ausgeben.

Wie der Konzern am Montag bekannt gab, haben der Vorstand und der Aufsichtsrat der Gesellschaft beschlossen, den Aktionären des Unternehmens im Rahmen der am 28.Juli stattfindenden Hauptversammlung die Ausgabe von rund 2,2 Millionen Gratisaktien vorzuschlagen. Das Ausgabeverhältnis beträgt hierbei auf drei alte Aktien eine neue Gratisaktie.

Durch die Ausgabe von Gratisaktien wird sich die Gesamtzahl der Aktien auf rund 8,8 Millionen erhöhen. Der Vorstand empfiehlt diese Maßnahme vor dem Hintergrund, die Liquidität der GCI-Aktie am Kapitalmarkt weiter zu verbessern, teilte das Unternehmen weiter mit.

Gruß Moya

§

Für die Experten vom "Performaxx-Anlegerbrief" ist die Aktie von GCI Management (/ ) ein klarer Kauf. Die Beteiligungsgesellschaft GCI sei kursmäßig in den letzten Wochen zwar schon einigermaßen angesprungen, dennoch würden die Münchner eine der günstigsten Aktien dieser Branche auf dem deutschen Kurszettel - von vielen Anlegern allerdings unbemerkt - bleiben. Allein im laufenden Jahr würden mehrere Exits via Börsengang vor der Tür stehen. Erst wenige Anleger hätten den enormen inneren Wert des Papiers entdeckt. Nachdem GCI im letzten Jahr schon einmal Gratisaktien ausgegeben habe, sollten der Hauptversammlung Ende Juli nun abermals entsprechende Pläne vorgelegt werden. Mit der Ausgabe von 2,2 Mio. Aktien erhalte somit jeder Anteilseigner für je drei alte Papiere eine weitere GCI-Aktie hinzu. Dann wären 8,8 Mio. Aktien vorhanden, was die Liquidität des Papiers weiter erhöhen solle. Im letzten Geschäftsjahr habe der Gewinn vor Steuern bereits um das Vierfache auf 14 Mio. Euro zugelegt, dies bei einer Marktkapitalisierung von aktuell 114 Mio. Euro. Im laufenden Jahr allerdings werde der Gewinn, wie beschrieben, noch einmal nach oben katapultiert. Nicht zuletzt deshalb, weil durch die Auflage eines Private-Equity-Fonds in dreistelliger Millionenhöhe für die Münchner Managementgebühren zwischen 8 und 12 Mio. Euro anfallen dürften! Allein damit wäre der Vorsteuergewinn des letzten Jahres bereits abgedeckt, das eigentliche Geschäft komme noch oben drauf. Aus den Exits könnten 5 bis 8 Mio. Euro resultieren, je nach Marktumfeld und Börsenlaune. Das Beratungsgeschäft bringe wenige Hunderttausend Euro, Dienstleistungen nochmals knapp 1 Mio. Euro. Das mache in der Summe einen Vorsteuergewinn von 14 bis 21 Mio. Euro oder 2,12 bis 3,18 Euro je Aktie (alles vor Ausgabe erneuter Gratisaktien, also kalkuliert mit 6,6 Mio. Stücken). Mit anderen Worten: Man spreche hier von einem Vorsteuer-KGV von 5,5 bis 8,2. Die niedrige Bewertung von GCI könne eigentlich einzig damit erklärt werden, dass der Markt die 2005er Gewinne der Münchner nicht als nachhaltig, sondern als Ausnahme einstufe. Dies sei nach Erachten der Experten völlig unangebracht und verkenne die ausgezeichnete Situation des GCI Managements. Lege man eine realistische Bewertung eines Vorsteuer-KGVs von ca. 10 zugrunde, so habe GCI Kurspotenzial bis zu Kursen von 21 bis 32 Euro. Eine Berechnung der Net Asset Values durch ein Researchhaus komme auf vergleichbare Werte von 24 bis 30 Euro, was sehr gut mit der Schätzung der Experten korrespondiere. Nach Meinung der Experten vom "Performaxx-Anlegerbrief" ist die GCI Management-Aktie speziell bei kurzfristigen Kursschwächen ein klarer Kauf.

Quelle: Performaxx-Der Anlegerbrief

...es wird/ wurde in den letzten Tagen mit wenigen Ausnahmen nur aus dem Ask gekauft, trotz größere Blöcke im Ask, kein Wunder bei dieser Bewertung.

gruß,

mike

Grüße vom Waleshark.

Gemach, gemach - GCI ist für mich ein klarer Kursverdoppler, aber lieber langsam und stetig als zu schnell mit bösen Rücksetzern !

So long - rock on

GCI: Einstelliges KGV - Aktie hat hohes Potenzial

Strong buy

Bei einem einstelligen KGV lohnt sich immer ein genauerer Blick auf eine Aktie. Wenn dieses KGV sogar über zwei Jahre hinweg einstellig ist, scheint es bei der Aktie einige spannende Besonderheiten zu geben. Um genau so einen Fall handelt es sich bei der GCI Management AG (WKN: 585518, Kürzel: GCI). Das Münchener Unternehmen basiert auf drei Säulen: Beteiligungen, Beratung und Finanzdienstleistungen. Mit Büros in München, Berlin, Wien und Mailand ist es international gut aufgestellt. Mit 30 Mitarbeitern schaffte man in 2005 einen Umsatz von rund 30 Mio. Euro. Im Jahr zuvor lag der Umsatz bei 15 Mio. Euro.

Angefangen hat alles Anfang der 90iger Jahre mit strategischer Beratung und deren Umsetzung. Das war den Machern aber nicht genug. Schon wenige Jahre später engagierte man sich als Investor in Small- und Mid-Cap Unternehmen, die sich in der Aufbau- und Restrukturierungsphase befanden. Um sich frisches Geld für entsprechende Investitionen zu besorgen, entschied man sich 2001 für einen Börsengang. Gelistet ist GCI am Geregelten Markt in München und in Frankfurt. Rund 30 Prozent der Aktien sind im Freefloat, der Rest liegt beim Management. Dabei entfallen fast 50 Prozent der Papiere auf die beiden Vorstände Aufschnaiter und Wahl.

Besonders interessant ist bei GCI der Bereich Beteiligungen. Neun verschiedene Unternehmen gehören zu der Holding, darunter befinden sich solche Perlen wie Pfaff und Hansen Sicherheitstechnik. Bei beiden ist ein Börsengang in absehbarer Zukunft geplant, was die finanzielle Situation von GCI noch weiter verbessert. Etwa ein Dutzend weiterer Firmenprojekte sind in der Planungs- und Gründungsphase und bieten damit sehr gute Aussichten für die Zukunft.

Der Industrienähmaschinenhersteller Pfaff wurde Ende 2005 von GCI übernommen, zu sehr lukrativen Konditionen. Damals war Pfaff wirtschaftlich gerade aus dem Gröbsten heraus. 2004 hatte man noch einen operativen Verlust von rund 10 Mio. Euro erwirtschaftet, 2005 gab es eine fast schwarze Null, für das laufende Jahr ist ein positives Ergebnis geplant, Optimisten rechnen mit einer Umsatzrendite von 10 Prozent. Der Umsatz bei Pfaff betrug 2005 etwa 67 Mio. Euro, in diesem Jahr soll er auf 74 Mio. Euro steigen. In Kaiserslautern wird gerade ein neuer Produktionsstandort gebaut, in den 20 Mio. Euro investiert werden. Sollte das Unternehmen, das in Kaiserslautern und in Shanghai (China) tätig ist, in diesem oder im kommenden Jahr an die Börse kommen, kann GCI mit einem Millionenbetrag rechnen.

Schon weiter gediehen sind die Pläne bei Hansen Sicherheitstechnik. Aus unternehmensnahen Kreisen wird bestätigt, dass man noch in diesem Jahr, wohl im Sommer, an die Börse gehen will. Die Vorbereitungen laufen auf Hochtouren.

Auch das Wertpapierhandelshaus Driver & Bengsch, an dem GCI eine Beteiligung hält, wird als Börsenkandidat für 2006 gehandelt. Bei einer Umsatzrendite von 15 Prozent würde der Gang an die Börse auf jeden Fall lohnend sein.

Dass GCI erfolgreich Unternehmen verkaufen kann, hat die Vergangenheit gezeigt. GCI hat das Ziel, Beteiligungen nach vier bis sechs Jahren mit Gewinn abzustoßen. Im vergangenen Jahr wurden unter anderem Anteile an den Filmstudios Babelsberg verkauft. 2 Mio. brachte der Teilverkauf der Projektgesellschaft Prenzlberg ein, für den Verkauf von 16 Prozent der Anteile an der Windsor AG strich GCI etwa 7 Mio. Euro ein.

1996 hat GCI MeTechnology mitgegründet, einen Software-Spezialisten für sicheres Internet-Banking. Fünf Jahre später verkaufte man MeTechnology an die Brokat AG. Ergebnis: Beim Internal Rate of Return gab es ein Plus von 673 Prozent. Ebenfalls in 2001 wurde Truck24 erfolgreich veräußert und ein Jahr später erwarb die Winterthur Versicherung, ein Unternehmen der Credit Suisse Group, die von GCI gegründete medi-24 Holding.

Für diese Erfolge kann man sich heute nichts mehr kaufen, der Blick geht in die Zukunft. Neben dem Beteiligungsgeschäft ist man im Bankenbereich tätig. Dies wird durch die 2005 komplett erworbene Weserbank ermöglicht. Hier erzielt man Umsätze im Wertpapier-, Einlagen-, Immobilien- und Versicherungsbereich. Es gibt Pläne, ins Private Equity Fonds Geschäft einzusteigen. Unterschiedliche Angaben besagen, dass der Fonds in dreistelliger Millionenhöhe aufgelegt werden soll. Die Beträge schwanken dabei zwischen 300 und 500 Mio. Euro. Bei dieser Summe fallen dann Managementgebühren zwischen 9 und 15 Mio. Euro für GCI an. Das würde Umsatz und Gewinn noch einmal kräftig in die Höhe treiben.

Durch einen Umstand wird der Gewinn jedoch im laufenden Jahr wahrscheinlich verwässert. GCI plant die Ausgabe von 2,2 Millionen Gratisaktien. Die Hauptversammlung muss dem noch zustimmen, was aber als sicher gilt. Man kann diese Gratisaktien als eine Art Dividende durch die Hintertüre sehen. Eigentliches Ziel ist eine Verbilligung des Kurses. Bei GCI ist diese Methode schon bekannt, im vergangenen Jahr erhöhte man auf diese Art die Zahl der Aktien von 3,77 Millionen auf 6,6 Millionen. Damit liegt die momentane Marktkapitalisierung bei etwa 120 Mio. Euro.

GCI hat 2005 einen Gewinn vor Steuern von 14 Mio. Euro erzielt. Endgültige und geprüfte Zahlen stehen noch aus. Diesen 14 Millionen Euro stehen 6,6 Mio. Aktien gegenüber. Der Gewinn pro Aktie beträgt 2,12 Euro. Bei einem Kurs von 18 Euro liegt das KGV demnach bei 8,5. Für das laufende Jahr erwartet das Unternehmen noch bessere Geschäfte. Man munkelt von 2,60 Euro Gewinn pro Aktie, manchmal sind sogar 3 Euro zu hören. Der Vorstand glaubt an eine mindestens 30-prozentige Steigerung des Gewinns, dies entspricht einem Gewinn pro Aktie von 2,75 Euro und bedeutet ein KGV von 6,5. Bleibt man bei dem konservativen Gewinn von 2,60 Euro, errechnet sich ein KGV von 6,9. Diese Aktie hat also ein gewaltiges Aufholpotenzial und ist ein klarer Kaufkandidat! Kurse über 30 Euro sind vor diesem Hintergrund alles andere als unwahrscheinlich.

Gruß Moya

Grüße vom Waleshark.

Bei dem Musterdepotwert GCI Management beginne nun neben dem Inlands-Business auch das Osteuropageschäft zu fliegen. Den Angaben von Vorstandssprecher Dr. Albert Wahl zufolge, seien Büros in Rumänien und Tschechien eröffnet worden. Wie Dr. Wahl berichte, besitze die GCI Management für das Osteuropageschäft ein Büro in Wien. Aber dort sei die Nachfrage so hoch, dass man es kapazitätsmäßig nicht mehr habe darstellen können und deshalb nun zwei zusätzliche Teams installiert worden seien.

Abgesehen von dem dortigen guten Geschäft seien die neuen Büros auch hochsynergetisch für das eigene Netzwerk, das man für den nächsten Private-Equity-Fonds brauche. GCI werde hierbei voraussichtlich einen Fonds mit einem Volumen von 500 Mio. Euro für eine Bank managen. Nach Aussage von Dr. Wahl, sei das First-Closing mit 250 Mio. Euro praktisch unter Dach und Fach.

Bei den IPOs habe sich der Fahrplan immer deutlicher konkretisiert. Der Vorstandssprecher sei der festen Überzeugung, dass das Wertpapierhandelshaus Driver & Bengsch AG (15%) und die Hansen Sicherheitstechnik AG spätestens im Laufe des Juni ihre Börsengänge schaffen würden. GCI erstelle momentan für die Windsor AG, die im Dezember via Notizaufnahme an die Börse gegangen sei, ein Prospekt, das wahrscheinlich zur Vorbereitung einer Kapitalmaßnahme dienen solle. Unter Marktbeobachtern gelte Windsor "als die wahrscheinlich billigste deutsche Immobilienaktie".

Die GCI Management-Aktie bleibt mit (erstem) Kursziel in Höhe von 24 Euro für die Experten von "BetaFaktor" nach wie vor ein klarer Kauf.

gruß,

mike

Der Markt wartet auf Dich, bzw. noch mehr auf die bestätigten Unternehmenszahlen 2005 und die Informationen über die ersten 3 Monate mit den Aussichten für 2006.

Danke kannst Du dann dem Fundi sagen.

Mehr als zwei Wochen hat die Kursentwicklung auf dem Niveau von 18 Euro stagniert. Eine Präsentation bei Fondsmanagern in Frankfurt hat vor kurzem eine Neueinstufung eingeläutet, die GCI dazu verhelfen wird, die bisherige charttechnische Hürde von 20 Euro zu überwinden. Damit wird auch der Weg frei zum tatsächlichen fairen Wert, der in Analystenkreisen mit 30 Euro je Aktie angegeben wird.

Der Vorstandssprecher Dr. Albert Wahl, gleichzeitig mit seinem Vorstandskollegen Dr. Aufschnaiter einer der größten GCI-Aktionäre, gilt normalerweise als Mann der leisen Töne. Jetzt kann er jedoch nicht mehr verhindern, dass die Kaufsignale an der Börse deutlicher werden und es immer offensichtlicher wird, dass Kurse unter 20 Euro klare Kaufkurse sind. Denn:

Das deutsche Traditionsunternehmen Pfaff in Kaiserslautern wurde zum richtigen Zeitpunkt für ein Taschengeld erworben. Das Unternehmen ist zwischenzeitlich bankschuldenfrei, die Dresdner Bank-Tochter Comprendium hat für Pfaff eine individuelle Finanzierungsform - eine Mischung zwischen Eigen- und Fremdkapital -, das „MEZ Lease - Produkt“ strukturiert, durch das es möglich ist, Pfaff einen geschätzten Liquiditätszufluss von zirka 10 Mio. Euro zukommen zu lassen. Dadurch können die geplanten strategischen Maßnahmen nicht nur schnell umgesetzt, sondern auch Neu- und Ersatzinvestitionen im Maschinenpark garantiert werden.

Die Nähroboter von Pfaff sind ein Produkt, das vor allem in Asien und Südamerika den wichtigsten Markt hat, aber die rheinlandpfälzische AG wird allein durch die drei eingeleiteten strategischen Maßnahmen im laufenden Jahr eine Ergebnisverbesserung von knapp 2 Mio. Euro zeigen (ohne jeglichen Umsatzzuwachs), sodass die ehrgeizigen Pläne des GCI-Managements, Pfaff im 3.Quartal an die Börse zu bringen, realistisch erscheinen. Damit Unternehmen in den Augen des GCI-Managements börsenreif sind, muss mindestens eine 10%ige EBIT-Marge erreicht werden.

Mit einem geschätzten Net Asset Value in der Größenordnung von 20 – 30 Euro je Aktie hat GCI noch erhebliches Kurspotential, denn die Periode der positiven Unternehmensnachrichten steht erst noch bevor: Die Immobilienbeteiligung an der Windsor AG, deren Kurs sich in den letzten Wochen über 7 Euro stabilisiert hat – birgt stille Reserven im GCI-Portfolio von ca.5 Euro je Aktie. Die Pfaff-Beteiligung ist ebenfalls in der Größenordnung zwischen 5-10 Euro je GCI-Aktie einzustufen, je nachdem, wie gut es gelingt, neben den vorgenannten Einsparmaßnahmen auch umsatzmäßige Zuwächse zu erreichen. Geplant war ein Wachstum von 10% für 2006. Die Bewertung von Pfaff hängt neben der fundamentalen Verbesserung natürlich auch in erster Linie auch von der Stimmung am Kapitalmarkt ab.

Zu diesen Werten kommen auch die Beteiligungsansätze im Finanzbereich. Allein die Weserbank wird in der Größenordnung von ca. 25 Mio. Euro geschätzt – wiederum zirka 3,70 Euro je GCI-Aktie.

Durch die Emission von 6 Aktiengesellschaften im Mandantenauftrag wird sicherlich ein Ertrag in der Größenordnung von zirka 5 – 7 Mio. Euro bei GCI hängen bleiben. Der Verkauf von 450.000 Windsor-Aktien im Q1/06 hat die Basis dafür gelegt, dass im laufenden Jahr ein weiterer Gewinnsprung von 2 auf 2,70 Euro in den Bereich des Möglichen gerückt ist. Auch Ergebnisschätzungen von 3 Euro je Aktie für das laufende Jahr erscheinen keinesfalls unrealistisch zu sein, insbesondere deshalb nicht, weil Windsor als die wahrscheinlich billigste deutsche Immobilienaktie im Rahmen des Bookbuilding-Verfahrens vermutlich nicht auf einem Niveau von 7 Euro je Aktie stehen bleiben wird. Der heute noch errechenbare anteilige Wert von ca. Euro könnte daher schnell auf 8 – 9 Euro je GCI-Aktie emporschnellen.

Mit den Plänen, das vorhandene Know-how, Beteiligungen zu managen und Unternehmenswerte zu steigern, auch im Bereich von private equity einzusetzen, hat GCI bei Fondsmanagern nur einhellige Zustimmung geerntet. Bei einem Volumen von 500 Mio. Euro würde eine Managementgebühr von 2,5% eine kontinuierliche Einnahme von über 12 Mio. Euro bedeuten und die jetzt noch vorhandene Zyklik deutlich reduzieren. Aussichtsreiche Gespräche mit englischen Banken für den Fonds sollen bereits laufen.

Auch Berichtigungsaktien im Verhältnis 3:1 werden die Aktie optisch leichter machen und gleichzeitig auch die Liquidität in der Aktie erhöhen. Die Notierung von GCI hat bereits positiv auf die Ankündigung des Aktiensplits reagiert, es ist jedoch davon auszugehen, dass der Berichtigungsaktien-Abschlag schnell wieder aufgeholt wird, denn die positiven Nachrichten werden den Kurs treiben. Anfang Juni soll das Wertpapierhandelshaus Driver & Bengsch AG an den Markt kommen. Bereits heute hält GCI an Driver & Bengsch eine Beteiligung von 15%, und die Analysten von GBC in Augsburg setzen den fairen Wert von Driver & Bengsch bei 2,76 Euro an. Der Handelsgewinn von zirka 1 Mio. Euro scheint daher auch in dieser Transaktion eher konservativ angesetzt.

GCI kann als eine Art Optionsschein auf den Markt für deutsche Nebenwerte kann GCI bezeichnet werden. Das vorhandene eigene Portfolio an mittelständischen Unternehmen wie auch die Phantasie durch die bevorstehenden IPOs eröffnen GCI die nachhaltigen Chancen, dass 2006 zu einem neuen Rekordjahr werden wird. Es wäre keineswegs erstaunlich, wenn innerhalb der nächsten sechs Monate sich die Notierung von GCI dem fairen Wert des Unternehmens sehr stark annähern würde.

Quelle: Newsflash

Gruß Moya

GCI Management AG / Transaktion eigene Aktien

25.04.2006

Ad-hoc-Meldung nach § 15 WpHG übermittelt durch die DGAP - ein Unternehmen der EquityStory AG. Für den Inhalt der Mitteilung ist der Emittent verantwortlich. --------------------------------------------------

München, 25. April 2006. Der Vorstand der GCI Management AG, München (ISIN-Nr.: DE0005855183) hat heute beschlossen, ein Programm zum Rückkauf von Aktien der Gesellschaft durchzuführen. Grundlage für den Rückkauf bildet die Ermächtigung der Hauptversammlung vom 28. Juli 2005 eigene Aktien bis zu einem Anteil am Grundkapital der Gesellschaft von 10% zu erwerben. Insgesamt können daher bis zu 659.820 Aktien von der Gesellschaft zurückgekauft werden. Der Erwerb erfolgt durch die Investmentbank Close Brothers Seydler AG, Frankfurt im Auftrag der GCI Management AG über die Börse. Dabei darf der Erwerbspreis den durchschnittlichen Einheitskurs der Aktien in der XETRA-Schlussauktion an der Frankfurter Wertpapierbörse an den jeweils drei vorangehenden Börsenhandelstagen um nicht mehr als 10% über- oder unterschreiten. In welchem Umfang tatsächlich eigene Aktien erworben werden, wird insbesondere von den Marktgegebenheiten abhängen. Die Dauer des Aktienrückkaufprogramms ist auf mehrere Monate angelegt.

Durch den Aktienrückkauf soll die Möglichkeit eröffnet werden, die erworbenen Aktien ganz oder teilweise für den Erwerb von Unternehmen oder Unternehmensbeteiligungen einzusetzen. Dadurch wird die Flexibilität bei zukünftigen Akquisitionen erhöht. Zudem hält der Vorstand beim gegenwärtigen Zinsniveau und in Anbetracht der derzeitigen Geschäftsentwicklung der Gesellschaft ein Investment in die eigene Aktie für attraktiv.

gruß,

mike

........Dabei darf der Erwerbspreis den durchschnittlichen Einheitskurs der Aktien in der XETRA-Schlussauktion an der Frankfurter Wertpapierbörse an den jeweils drei vorangehenden Börsenhandelstagen um nicht mehr als 10% über- oder unterschreiten....

na denn weiter so.... "grins die die sie haben"

Quelle: http://www.deraktionaer.de/xist4c/web/...al_id_2763__dId_5504239_.htm

Gruß Moya

5 Nutzer wurden vom Verfasser von der Diskussion ausgeschlossen: wählt Grün, goldik, Grün jetzt wählen, kukki, 1 Silberlucke