Alternativthread Morphosys.

Seite 3 von 5 Neuester Beitrag: 19.12.14 09:09 | ||||

| Eröffnet am: | 12.01.12 17:59 | von: KliP | Anzahl Beiträge: | 101 |

| Neuester Beitrag: | 19.12.14 09:09 | von: youmake222 | Leser gesamt: | 56.783 |

| Forum: | Börse | Leser heute: | 6 | |

| Bewertet mit: | ||||

| Seite: < 1 | 2 | | 4 | 5 > | ||||

Das Medikament Bexaroten ist bereits zugelassen für eine andere Indikation

Aus dem Artikel

Wissenschaftler zuversichtlich für Anwendung beim Menschen ..

Noch sei nicht klar, ob das Bexaroten auch beim Menschen ähnlich effektiv gegen Alzheimer wirke, betonen die Forscher. Aber die Ergebnisse bei Mäusen seien sehr vielversprechend. Da der Wirkstoff bereits als Krebsmedikament für den Menschen zugelassen sei, wisse man zudem bereits, dass es ungefährlich und ohne schwere Nebenwirkungen eingesetzt werden könne. Das könnte, so hoffen die Wissenschaftler, den Beginn klinischer Studien mit Menschen stark beschleunigen

http://www.rheuma-online.de/news/artikel/...ein-humaner-monoklon.html

(dasselbe Target wie Mor 103 Indikation RA )

Mavrilimumab was discovered as CAM-3001 by Cambridge Antibody Technology and is being developed by MedImmune, Inc.

Firmeneigene Finanzprognose 2011 von Morphosys

http://www.morphosys.de/medien-investoren/finanzprognose

MorphoSys Konzern

Am 28. Oktober 2011 veröffentlichte die MorphoSys AG die Ergebnisse für die ersten neun Monate 2011 und aktualisierte seine Finanzprognose. In seiner aktualisierten Finanzprognose für 2011 bestätigte das Unternehmen erneut die Gewinnprognose zwischen 10 Millionen Euro und 13 Millionen Euro, trotz eines Gesamtjahresumsatzes, der aufgrund von Währungseffekten und unwesentlich verschobenen Meilensteinzahlungen etwas niedriger erwartet wird als die ursprüngliche Bandbreite zwischen 105 Millionen Euro und 110 Millionen Euro.

ist mit ein Quell steten Amusements. All diese dauerschwafelnden und trollenden Aktienamateure ... und Konsorten .. all die Pipelineschätzungen die oft auf kuriosen Annahmen beruhen. jedenfalls solange der PoC fehlt. ..

Micromet wurde kürzlich von Amgen mit einer "Riesenprämie" von 33% geschluckt. Das relativiert sich zwar etwas durch den vorausgegangenen Kursanstieg, wer gut gekauft hatte , erzielte auch etwas mehr.

Aber deswegen hält man doch keinen undurchsichtigen und schwer einzuschätzenden Biotech dessen Management die Anleger jahrelang durch einen schwer nachvollziehbaren Zickzackkurs in der Strategie und 3 unnötige KEs vergraulte. Ich meine jetzt Morphosys. Da war die jahrelang gepflegte Hoffnung doch nicht lumpige 33%, 40% oder 50%, da wollte man doch immer einen fivebagger Minimum, besser noch einen tenbagger um für den jahrelangen Halterschmerz angemessen entschädigt zu werden. :-)))

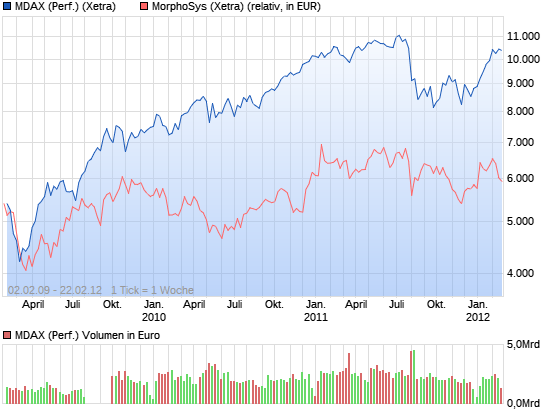

Lumpige 30%, 40% erzielte man ja schon - selbst bei suboptimalen Timing - in den letzten 12 Monaten mehrfach auf der long und der shortseite mit kreuzbiederen Firmen wie einem mittelfränkischen Drahtflechter und Kabelkonfektionierer http://www.ariva.de/chart/images/chart.m?z=a1370~b16~W1 und wer auf längere Zeiträume geht, etwa 3 JAhre war mit einem simplen MDAX Zerti auch viel besser aufgehoben als mit Morphosys.

http://www.ariva.de/chart/images/chart.m?z=a3491~b12~K168~U3years~W1

Ich meine man kann mit Morphosys ja seinen Spaß daran haben, als intellektuelle Herausforderung ein wenig transparentes Unternehmen zu durchschauen zu versuchen. Und natürlich nur mit einem kleineren Depotanteil als Aktie möglichst langfristig halten. Das muss man dann aber schon selbst leisten, und sollte sich nicht als Blindzocker übergewichtet und gar gehebelt auf bestimmte Boardgurus mit gewissen Eigeninteressen verlassen, die "Infos" (besser Gerüchte) , Kursziele und "Chartanalysen" immer sehr gezielt streuen. Das letztere führt nämlich zu den gerade bei Morphosys immer wieder zu beobachtenden Frusteruptionen in Boards. Morphosys bezahlte mal einen eigenen Hofsänger-Analysten (Schiessle) - übrigens der einzig mir bekannte Tecdax Wert der einen Analysten bezahlt. Dieser Schiessle ging schon früh mit einem Kursziel 30+ hausieren. Das wird nun in de Boards immer wieder ausgepackt, wenns mal über 20 geht, um die Lemminge bei der Stange zu halten (auch ein paar andere Analos haben ähnliche Kursziel 30+,. ab heute ist es einer weniger) . Wurde auch bisher nie annähernd erreicht.

M.E. Völlig irrelevant solche Ziele. Ob 17, 20, 26 oder 30, wer danach sein Invest bei einem Biotech ausrichtet, ist garantiert auf dem falschen Dampfer.

Und wer unbedingt meint, er müss mit MOR zocken: Da scheint kurzfristig (1. Jahreshälfte) die Aussicht auf ein Geschäft mit Ylanthia noch eher realistisch als eine Übernahme. Hier lag ich aber mit meiner "Geduldsseinschätzung" ganz oben im Thread auch besser als der selbsternannte Pseudoinsider und Gerüchterrauner Lupus im WO Board, der schon im Januar "von weit fortgeschrittenen Verhandlungen" zu wissen glaubte. ;)

wurde bereits letztes Jahr die Phase 2 abgeschlossen.

Nachzulesen hier :

http://clinicaltrials.gov/ct2/show/...CZ885+(Canakinumab)&rank=18

Daten sind im Link unten veröffentlicht , primärer und sekundärer endpoint erreicht ..da wird

Morphosys mit seinem Mor 103 schon signifikant bessere Daten als Novartis liefern müssen um

eine ernsthafte Auslizensierungschance zu haben. Novartis ist mit seinem AK nämliceh um einiges früher dran. Und welcher Pharma wird Novartis hinterherlaufen wollen.

http://www.ncbi.nlm.nih.gov/pmc/articles/PMC3152943/

The results of this study demonstrated the efficacy of additional treatment with canakinumab (150 mg SC q4wk vs. placebo) in patients with active RA despite stable treatment with methotrexate. The primary endpoint of this study ACR 50 improvement compared to placebo was reached with the 150 mg sc q4wk dose. Efficacy was also confirmed by the analyses of secondary endpoints (i.e., CRP, HAQ, and DAS 28). The response to this dose of canakinumab increased over time, suggesting that further improvement may be seen with longer-term treatment. The canakinumab regimen of 150 mg SC q4wk was also well tolerated, and the safety profile was comparable to that of placebo. Fewer than 8% of the patients had injection-site reactions, which were mild and of short duration. No unusual or opportunistic infections were observed with canakinumab in comparison to placebo during this short-term period study.

Wenn sich das Pharmageschäft mit den großen optimistischen Gewinnprojektionen zäh gestaltet, hat man wenigstens noch etwas Kleinvieh im Stall.

Ob Morphosys auch irgendwann im Eiweiß-Drink steckt? :D

http://www.morphosys.de/pressrelease/...sis-der-slonomics-technologie

Die Bibliotheken umfassen die genetischen Bauanleitungen für ein weites Spektrum an Proteinen, mit Ausnahme von Antikörpern, und werden für die therapeutische Wirkstoffsuche eingesetzt. MorphoSys erhält über die dreijährige Laufzeit des Vertrags zugesicherte jährliche Forschungsleistungen für die Bereitstellung der Bibliotheken. Darüber hinaus kann die Gesellschaft zusätzliche entwicklungsabhängige Meilensteinzahlungen sowie Tantiemen für jedes Produkt erzielen, das aus der Zusammenarbeit hervorgeht. ...

und die heute bekannt gegebene Vereinbarung veranschaulicht das kommerzielle Potenzial, das diese Technologie für uns auch außerhalb des Antikörper-Sektors bietet."

http://www.morphosys.de/pressrelease/...s-geschaeftsjahr-2011-bekannt

Meine Anmerkungen dazu.

Umsatz mit 100, 8 Mio noch 4,2 Mio unter der Unterkante des früheren Bandes von 105-110 Mio. Das ist nicht "etwas niedriger " wie vorab angekündigt,

sondern deutlich niedriger! Die 100 Mio Umsatz wurden mit Ach und Krach erreicht.

Umsatzrückgang ABD Serotec! Das Ding bleibt weiterhin gewinnschwach, Gewinnrückgang ca 18% in den Segment! Zumal die wahren Kosten

evtl. in nicht zugeordneten Kosten versteckt werden. Eher ein Forschungshobby?

Problematisch:

Wegen der auslaufenden Partnerverträge verlagert sich

Der Zahlungsstrom aus Partnerverträgen zunehmend und massiv von den berechenbaren und relativ gleichmäßig fließenden

Forschungszahlungen und Lizenzgebühren

(Rückgang um 10,6 Mio!)

zu den unsicheren weil erfolgsabhängigen Einmalzahlungen. Ohne den einmaligen dicken Novartis-Milestone hätten auch diese sehr finster ausgesehen.

Die Segmentumsätze im Bereich Partnered Discovery beinhalten 46,6 Millionen Euro Forschungszahlungen und Lizenzgebühren (2010: 57,2 Mio. Euro) sowie 32,7 Millionen Euro aus erfolgsabhängigen Zahlungen (2010: 9,1 Mio. Euro).

Das Rekordniveau der erfolgsbasierten Zahlungen resultierte überwiegend aus einer Technologie-Meilensteinzahlung von Novartis.

(Genau deshalb ist es für Anleger wichtiger, die Chancen der Medikamentenklasse AK sowie die Partner selbst genau im Auge zu behalten,

als jede Nachkommastelle einer Detailzahl aus der Bilanz in Threads ein dutzendmal zu iterieren.

Die Forschungsaufwendungen für die eigene Pipeline wurden offenbar erheblich gesteigert... da auch von Firmeneigener Technologieentwicklung die Rede ist,

dürften auch Kosten für Ylanthia drin enthalten sein (für diejenigen, die meinen das gäbe es umsonst :)) )

Forschungs- und Entwicklungsausgaben stiegen im Jahr 2011 um 10,6 Millionen Euro bzw. 23 % auf 57,5 Millionen Euro (2010: 46,9 Mio. Euro).

Der Anstieg der F&E-Investitionen resultierte vorwiegend aus höheren Ausgaben

für firmeneigene Produkt- und Technologieentwicklung und betrug 36,7 Millionen Euro (2010: 28,1 Mio. Euro).

Das 4. Quartal war sehr schwach, der Ausblick auch.

Da Einlizensierungserlöse logischerweise darin nicht enthalten sind (mangels Einlizensierungen), kann sich das noch im Laufe des Jahres

verbessern. Prinzip Hoffnung wie gehabt, die Prognosen stehen dieses Jahr wieder wie in den frühen Jahren unter dem starken Vorbehalt großer Singulärereignisse

die eintreten können oder auch nicht. In den schwindenden Lizenz- und Forschungszahlungen zeigt sich auch zunehmend das Risiko der Strategie, sich an einen Partner fastexklusiv zu binden.

F+E Kosten für das Eigenprogramm offenbar werden wieder runtergefahren.

Prognose für 2012:

Das Unternehmen wird seine Pipeline mit firmeneigenen und Partner-Programmen weiter vorantreiben und erweitern. Basierend auf seiner Plattform führender Technologien plant MorphoSys, sein Beziehungsnetzwerk zu Partnern und Kunden weiter auszubauen. Das Management sieht hier eine Vielzahl von Geschäftsmöglichkeiten. MorphoSys erwartet für das Jahr 2012 Umsatzerlöse zwischen 75 Millionen Euro und 80 Millionen Euro sowie einen Gewinn vor Zinsen und Steuern (EBIT) zwischen 1 Million Euro und 5 Millionen Euro. Der Ausblick umfasst dabei nicht die Auslizenzierung eines firmeneigenen Entwicklungsprogramms des Unternehmens.

Die Investitionen in die firmeneigene Forschung und Entwicklung werden sich 2012 auf ca. 20 Millionen Euro bis 25 Millionen Euro belaufen.

Das war aus meiner Sicht das Wesentliche bis zum Webcast heute nachmittag.

bis es rosarot glänzt - auf die große Linie kommts nämlich für den Anleger an. Zuviel pseudoobjektive Details erzeugen bei den Anlegern

nur das trügerische Gefühl der Scheinsicherheit, nämlich das Unternehmen genau

einschätzen zu können, - und das ging bei Morphosys in den letzten Jahren regelmäßig in die Hose. Kritisch bleiben und selber recherchieren und sich selber eine Meinung bilden.

Prognose vom April 2011

http://www.morphosys.de/pressrelease/...s-fuer-das-erste-quartal-2011

Finanzprognose 2011

Wie bereits im Februar dieses Jahres angekündigt, erwartet MorphoSys für das Jahr 2011 Konzernumsatzerlöse zwischen 105 Millionen Euro und 110 Millionen Euro sowie einen operativen Gewinn zwischen 10 Millionen Euro und 13 Millionen Euro. Seine solide finanzielle Lage erlaubt es MorphoSys, im Jahr 2011 Investitionen in firmeneigene F&E-Aktivitäten in Höhe von 40 Millionen Euro bis 45 Millionen Euro zu tätigen. MorphoSys erwartet für das Jahr 2011 große Fortschritte in der Weiterentwicklung seiner Produkt-Pipeline und rechnet damit, dass bis zum Ende des Jahres seine firmeneigene und mit Partnern aufgebaute Pipeline bis zu 22 Entwicklungskandidaten in der klinischen Entwicklung ausweisen wird.

-Die Pipeline ist leider nur auf 20 angewachsen (+3 gegenüber 2010)

-Für F+E haben sie dann doch einiges weniger ausgegeben als angekündigt, 36,7 Mio, siehe oben. Wie immer jeder Anleger das für sich interpretiert ...

-operativer Gewinn lag im Korridor. (12,2 Mio) , zum Unsatz siehe oben.

Ein wenig arg dick aufgetragen erscheint mir doch die Überschrift:

" MorphoSys AG gibt Rekord-Ergebnisse für das Geschäftsjahr 2011 bekannt"

Von den absoluten Zahlen her der höchste Umsatz in der Geschichte des Unternehmens , aber nach dieser sehr kruden Logik könnte doch jedes andere Unternehmen, das pro Jahr immer nur um 0,00001% wächst auch jedes Jahr einen "Rekord" vermelden.

Haben die das jetzt so nötig? Und dann bei der Prognose 2012 (Umsatzrückgang umd 20% bis 25%)

Oder war eher gemeint: Rekord in der Prognoseverfehlung?

http://www.morphosys.de/pressrelease/...keit-patienten-mit-rheumatoid

http://www.morphosys.de/pressrelease/...keit-patienten-mit-rheumatoid

Leider wird nur der ACR20 Wert angegeben (68%).

MorphoSys-Antikörper MOR103 zeigt hervorragende Sicherheit und Wirksamkeit in Patienten mit rheumatoider Arthritis

20.09.2012 / 22:10, CET

Ergebnisse der Phase 1b/2a-Studie weisen anhand von ACR- und DAS28-Werten deutlichen Rückgang der Krankheitssymptome nach

Primäre und sekundäre Endpunkte der Studie erreicht

MOR103 zeigt exzellente Sicherheitsdaten in allen verabreichten Dosierungen

Erster anti-GM-CSF-Antikörper, der den Nachweis klinischer Wirksamkeit in Patienten erbringt

ACR20-Wert von bis zu 68 % in Woche 4

Deutliche therapeutische Wirkung bereits nach 2 Wochen

Entzündungshemmende Wirkung durch MRT-Analyse untermauert

Die MorphoSys AG (Frankfurt: MOR; Prime Standard Segment, TecDAX) gab heute Daten aus der klinischen Phase 1b/2a-Studie zur Untersuchung ihres firmeneigenen HuCAL-Antikörpers MOR103 in Patienten mit rheumatoider Arthritis (RA) bekannt. Die positiven Ergebnisse machen MOR103 zum ersten anti-GM-CSF-Antikörper, bei dem klinische Wirksamkeit in RA nachgewiesen werden konnte. Die Ergebnisse verdeutlichen das Potenzial des Wirkstoffs, ein wichtiges Medikament in einem Bereich mit großem therapeutischem Bedarf zu werden. MorphoSys wird einen sogenannten "Late-breaking Abstract" für eine anstehende Konferenz einreichen, um die klinischen Ergebnisse noch vor Jahresende zu präsentieren.

http://www.prnewswire.co.uk/news-releases/...ert-acr20-154438495.html

http://www.wallstreet-online.de/diskussion/...atienten-den-wert-acr20

Zusammenfassung: Positive Ergebnisse der Phase-I/II-Studie für HuMax-IL15 zur Behandlung rheumatoider Arthritis

Kopenhagen, Dänemark; 4. September 2002 - Genmab A/S (CSE: GEN und Geregelter Markt: GE9D) gab heute die positiven Ergebnisse seiner klinischen Phase-I/II-Studie für HuMax-IL15 in unterschiedlichen Dosierungen zur Behandlung rheumatoider Arthritis (RA) bekannt. In der Studie erreichten 61 Prozent der Patienten ACR20, 39 Prozent der Patienten erreichten ACR50, und 26 Prozent erreichten ACR70. Die ACR-Skala umfasst die vom American College of Rheumatology definierten objektiven Kriterien zur Messung der Wirksamkeit von Behandlungsmethoden. ACR20 gilt als Richtwert für die Wirksamkeit. Die Studie zeigte ebenso, dass HuMax-IL15 sicher und gut verträglich ist

Wirkstoff wurde an Amgen auslizensiert.

Ein Vergleich mit den AZR50/70 Werten wäre zur Beurteilung sinnvoll. Hoffen wir, dass Mor die nachreicht.

Interessant wäre auch zu wissen, ob eine Verbesserung des ACR20 Wertes von 61% (Genmab IL15) auf 68% (Mor 103) nach 10 Jahren als große Verbesserung empfunden wird.

83% im ACR 20.

http://www.glpg.com/index.php/randd/pipeline/glpg0634-ra/

GLPG0634 RA

GLPG0634 is an orally-available, selective inhibitor of JAK1 (Janus kinase 1) being developed by Galapagos for the treatment of rheumatoid arthritis and potentially other inflammatory diseases. JAKs are critical components of signaling mechanisms utilized by a number of cytokines and growth factors, including those that are elevated in rheumatoid arthritis (RA) patients. JAK inhibitors have shown long-term efficacy in RA trials with an early onset of action.

In November 2011 Galapagos announced that GLPG0634 achieved the primary endpoint (ACR20) of significant improvement in the signs and symptoms of rheumatoid arthritis at four weeks. 83% of patients receiving GLPG0634 reached the ACR20 score and half of the GLPG0634-treated patients went into either disease remission or low disease activity. Furthermore, this compound showed a unique safety profile, with no increases in LDL/cholesterol or anemia observed. GLPG0634 is the first JAK1 selective compound to show clinical efficacy, and as the Proof of Concept data indicate, this strategy could result in a cleaner safety profile.

68% der Patienten erreichten Kriterium ACR 20 nach 4 Wochen bedeutet übersetzt:

68% der Patienten wiesen nach 4 Wochen Wirkstoffgabe eine mindestens 20%tige Verbesserung des Krankheitsbildes nach bestimmten Kriterien auf.

Anders ausgedrückt: Bei 32%, also fast 1/3 der Patienten zeigte sich keine oder nur eine minimale Verbesserung (<20%) nach 4 Wochen

http://arthritis.about.com/od/trials/f/ACR_criteria.htm

Diese Kriterien wurden als Standard von der ACR (American College of Rheumatology) wie folgt definiert:

Response to Treatment (ACR20) in Adult Patients With Established Rheumatoid Arthritis (RA)

At each post-dose visit, an ACR20 responder was defined as someone who achieved at least 20% improvement in the tender and the swollen 28-joint count, and 20% improvement in at least 3 of the following 5 measures::

Patient's pain assessment (Visual Analogue Scale (VAS) 100 mm)

Patient's global assessment of disease activity (VAS 100 mm)

Physician's global assessment of disease activity (VAS 100 mm)

Patient self-assessed disability (Health Assessment Questionnaire (HAQ) score)

Acute phase reactant (high sensitivity C-reactive Protein (hsCRP))

Nachzulesen in den RA Studienberichten auf http://clinicaltrials.gov/ct2/home

Entsprechend höher sind die Anforderungen für ACR 50 bzw 70, hier müssen für die Patienten (bzw. deren genannten Prozentsatz) eine 50% bzw. 70% Verbesserung im Krankheitsbild nach dem genannten Zeitraum nach obigen Kriterien vorliegen.

Diese Verbesserungen sind für die Patienten natürlich vorteilhafter als die nurnach ACR 20. Es geht ja um leichte bis mittelschwere RA.

Deswegen fragt man sich schon, warum Morphosys diese strengeren Werte nicht angibt.

Es liegen bereits Daten aus Phase 2 vor:

67% nach ACR 20 in Monotherapie (vergleichbar mit Mo103 Studie)

Phase II clinical trials tested the drug in RA patients that had not responded to DMARD therapy. In a tofacitinib monotherapy study, the ACR score improved by at least 20% (ACR-20) in 67% of patients versus 25% who received placebo;

"Eine 20% Selbstheilung" immerhin bei einem Viertel der (25%) Patienten .. (placebo)

http://www.morphosys.de/pressrelease/...keit-patienten-mit-rheumatoid

Mor 103 ("optimale Dosierung 1mg/kg ")

ACR 20 : 68%

ACR 50: 23%

Zum Vergleich der "uralte" AK von Genmab Humax IL 15 (vgl. #61) aus 2002

ACR 20: 61%

ACR 50: 39%

ACR 70: 26%

ACR 50 ist also bei Morphosys Mor 103 sogar noch schlechter als ACR 70 bei Genmab IL 15.

ACR 70 könnte wegen mangelnder Kollektivgröße und zu geringer positiver Patientenzahl bei MOR vermutlich (=Spekulation) nicht signifikant genug ermittelt werden. Also erst bei einer echten P2.

Es kraißte der Maulwurfshaufen viele Jahre und gebar ein Regenwürmchen .. wie so häufig bei Morphosys. Wie die da von "exzellenten" Resultaten sprechen können , bleibt mir bislang ein Rätsel. Immerhin Mor 103 wirkt gegen das Target und das scheint ein bisschen mit der Krankheit korreliert. Bei leichtem und mittelschweren Karnheitsbild kommt es bei ca 2/3 der Patienten nach 4 Wochen zu geringen (20%) Verbesserungen. Soviel kann man zum PoC sagen. Ob das den hohen Preis eines AK Medikaments rechfertigt und für eine Auslizensierung langt, deren Erlös

nicht nur die Investitionen sondern auch deren Verzinsung über die leitzten Jahre einspielt, wird man abwarten müssen.

Davon 23% (also vermutlich 5 absolut) positiv bei ACR 50 nach 4 Wochen.

Da müssten noch dringend mehr Daten her, damit das abgesichert wird.

Die arbeiten sogar mit nur 12 Patienten pro Arm.

Die müssen dann 2 Arme poolen, um überhaupt etwas statistisch signifikantes aussagen zu können.

Die hohen Werte der ACR20 -placebo Gruppe (33%) verglichen mit den niedrigen der Plazebo Gruppe bei ACR 50 (analog Pfizer) deuten darauf hin, dass das ACR 20 -Kriterium doch ein sehr schwaches ist, somit nicht wirklich aussagekräftig.

Offenbar wird recht häufig ein 20% Behandlungserfolg attestiert, sowohl bei Plazebo-Gruppen als auch bei den Dosierungsgruppen.

Bei ACR 50 ist der Vergleich schon klarer.

ACR 50 Mor 103 Plazebo 4% , 1 mg /kg 23%

Galapagos GLPG0634 RA Plazebo 8,3% Dosispool (zusammen 24 Patienten)

41,7%. (Dürften also 10 positive von 24 gesamt sein)

Ich finde aber bei beiden Studien die Patientenzahl noch viel zu gering , um daraus ernsthaft etwas schließen zu können.

http://www.wallstreet-online.de/community/...=43628442&post=11437

Das ist wirklich merkwürdig. Bei allen Studien die ich in diesem Kontext (RA) bis jetzt gesehen habe, liegen die ACR 20 Zahlen der Placebo Gruppe deutlich höher (Galapagos, Genmab AK) und auch in folgender Zulassungsstudie des älteren AKs Adalimumab

ist das so.

http://www.fda.gov/downloads/Drugs/...logicApplications/ucm092773.pdf

Auf Seite 5 unter Table 22 ist dazu ein sehr schöner Graph zur zeitlichen Entwicklung der Ansprechrate.

Er zeigt dass die Ansprechrate

beim ACR 20 Kriterium in den ersten 4-5 Wochen sehr stark ansteigt und danach nur noch relativ wenig (das wesentliche passiert also in den ersten Wochen - nicht nur beim Mor 103) . Interessanterweise geschieht das nicht nur bei den mit Medikamenten unterschiedlich dosierten Patienten sondern auch bei der Placebo Gruppe .

Nach einigen Wochen haben ca 20-25% der

mit Placebo "behandelten" Patienten offenbar ein um 20% verbessertes Krankheitsbild.

Woran immer das liegen mag , Krankenhauskost, Ruhe, nette Schwester, oder andere psychogene Gründe, bei einem Teil

der Placebopatienten gibt es eine 20%tige Verbessrung und zwar bei einem erheblichen Teil (20-25%) ..ein Teil der ACR 20 Kriterien beruht evtl. auch auf (subjektiven?) Patientenaussagen und es müssen nur 3 von 5 erfüllt sein. (#63)

Es handelt sich ja um eine leichte bis mittelschwere RA, insofern ist die relativ hohe Zahl der leichten Verbesserungen bei Placebogaben vielleicht nicht so verwunderlich.

(ein bisschen selbstheilung )

Eigenartigerweise liegt aber bei Mor 103 die Zahl der Patienten die bei Placebogaben das ACR 20 Kriterium nach 4 Wochen erfüllt, viel niedriger , nämlich bei nur 7%.

Man muss sich da sicher fragen, woran es liegt. Haben die ei MOR 103 von vorneherein ein krankeres Patiengut getestet als sonst üblich (halte ich für eher unwahrscheinlich)? Oder sind im Placebo-Arm mehr der schwereren Fälle gelandet? - und damit in den Dosierungsarmen mehr leichte, was in einer Blindstudie nicht unbedingt auf Absicht beruhen muss, es könnte auch ein "dummer" Zufall bei der Auslosung sein, bei den relativ geringen Patienten-Zahlen durchaus denkbar.

Bei dieser zweiten Variante wären natürlich die statistischen Ergebnisse verzerrt.

Jedenfalls wird Morphosys da gegenüber einem potentiellen Partner einen gewissen Erklärungsbedarf haben. Bisher wurde dazu ebenso wie zu den sehr niedrigen ACR 50

Ansprechraten wenig erläutert.

(mit leichten Vorteilen für die höhere Dosierung) . Ganz anders als bei Morphosys - dort

starker Abfall bei höchster Dosierung.

Die Patientenzahlen in der Adalimumab-Studie sind etwa sechsmal so hoch wie bei Morphosys.

Aber ok, als einem altem Bekannten aus den längst vergangenen Zockertagen (2005, 2006) :-) - irgendwie holt die Vergangenheit einen doch immer ein - versuche ich dir mal zu antworten.

Ich wüsste jetzt nicht, warum man speziell bei Morphosys zu Verfallstagen short gehen sollte. Auch nicht beim letzten.

Es ist bekannt, dass Instis bei Einzelwerten gerne versuchen, den Kurs am Verfallstag ein bisschen in Richtung ihrer Positionierung zu schieben. Aber da das viele Spieler im Markt sind, werden manche short und manche long sein, etvtl. setzt sich eine Gruppe etwas mehr durch.

Normalerweise haben aber haben solche (börsenüblichen) Spiele bisher nicht zu Umsätzen von 600K Stücken bei Morphosys (200K präsplit gerechnet) geführt, zumindest nicht in den letzten Jahren (habe aber die Verfallstag auch nicht so genau verfolgt da es mich nicht interessierte) - auch in den umsatzstärkeren früheren Jahren waren solche Umsatzspitzen immer nachrichtengetriggert.

Bei solchen Umsätzen hat wohl schon die besagte Meldung eine große Rolle gespielt und natürlich das damit verbundene Pushen auf vielen Kanälen, wie immer auch im Online-Käsblatt vom Kulmbacher Dausend-Metzger.

Als ich am Abend der Meldung im WO Board querlas

war das voll vom Hurrageschrei der üblichen Lemminge, die wie üblich gar nicht wussten, was die Ergebnisse überhaupt bedeuten.

Im Endeffekt ist nämlich bisher nur eine Zahl gut, nämlich die 68% im ACR 20 bei der 1 mg/1kg Dosierung. Die anderen Zahlen (und leider genau die für den Therapieerfolg relevanteren ACR 50 und ACR 70 - welchem Patienten reichen schon 20% Verbessserung und wer zahlt dafür den Gegenwert eines Mittelklassewagens über eine vielwöchige Behandlungsdauer ?) sind grottig und sehr erklärungsbedürftig, und manches fehlt auch schlicht, etwa ACR70 , oder eine genaue Zahl zum Kriterium DAS 28 ( da schreiben sie lediglich "Die DAS28-Werte zeigten eine rasche und signifikante Verbesserung während der Behandlungsdauer." - das Gesamtergebnis also bislang recht dünn und wie so oft bei Mophosys sehr viel Interpretationsspielraum lassend.

Bekanntlich wurden früher in der Firmengeschichte schon 2 Projekte sang und klanglos beerdigt, die auch jahrelang als super-aussichtsreich bewertet wurden. Und dann fand sich kein Partner, der "genug" für die Lizenzen zahlen wollte.

Natürlich wird diesmal auch die Werbetrommel gerührt und die Ergebnisse in rosigen Farben präsentiert. Das ist völlig normal , denn es ist ja gerade Aufgabe jedes Vorstandes, die Produkte durch entsprechende Werbung zu verkaufen. (War bei GPC-Biotech und der Warzenbude auch nicht anders :-)

Aufgabe der Anleger ist es deshalb , sich kritisch damit auseinanderzusetzen und nicht nur doofimäßig die Firmenwerbung nachzuplappern (man lese im WO-Board einfach mal nach wer dort immer schreibt

"Moroney sagte" Morphosys sagte" usw. )

Das Timing der Meldung direkt vor dem Verfallstag finde ich übrigens recht eigenartig.

Da wurschtelt Morphosys wochenlang an der Auswertung der Studie und hat sie rein zufällig direkt am Abend vorher fertig. Honni soit qui mal y pense ...

Bemerkenswert finde ich auch, dass der Kurs zwar ganz schnell auf 22 war, aber dann dort wie festgeschweißt hing unter geringen Schwankungen.

Auch das kann man interpretieren wie man will.

Ein auch hier nicht unbekannter User meinte dazu im WO Board, die bösen Trader würden den Kurs deckeln (am Freitag, als würden Trader mal eben 500K Stücke Munition haben :-) )

Was halt an Geschwätz immer so abgesondert wird in diesen Fällen, man kennts von den Hotstocks Threads.

Vielleicht haben auch größere Adressen in die Lemmingeuphorie geschmissen weil sie die Daten auch nicht so berauschend fanden.

Letztlich völlig egal. Entscheidend wird sein, ob ein Big Pharma die Datenlage (und evtl die nichtveröffentlichten Daten und Behandlungsprotokolle ) von Mor 103 /RA ausreichend überzeugend findet, um als Partner MINDESTENS 70 oder 80 Mio rauszutun für die Lizenz (bisherige Entwicklungskosten, Zinsen , Prämie ) und das Zeug zügig weiterentwickelt. >100 Mio wäre natürlich noch besser und als echter Erfolg zu sehen.

Ein Auslizensierungserlös von 50 oder 60 Mio wäre kein Erfolg.

Wenn Moroney den akzeptieren würde, wäre das für mich kein Vertrauensbeweis in den

Wirkstoffkandidaten (zumal Morphosys anders als notorisch klamme Konkurrenzklitschen genug Cash hat um nicht von Almosen abhängig zu sein).

Fakt also: Bis jetzt ist mit MOR 103 noch kein einziger Euro verdient, aber schon einiges verbraten worden. Der Börsenwert ist aber am Freitag schon um gut 60 Mio gestiegen. Hoffen wir mal, dass die Lemminge sich nicht zu früh gefreut haben.

Morphosys hat bereits angekündigt dass sie diese Studien nicht weiter vertiefen wollen und auch keine neue für diese Indikation starten wollen, also keine P2 planen.

Es geht also jetzt angeblich nur um Verpartnerung, Hopp oder topp. Ok, Sinneswandel gab es bei Morphosys auch schon reichlich in der Firmengeschichte.

Da erinnere ich mich ungern an eine gewisse Kapitalerhöhung, die zuvor kategorisch

ausgeschlossen wurde ..

Nun hast du dich damals entschieden zu verkaufen, ich hatte mich entschieden zu halten und zudem die Hochs und Tiefs zu traden. Mit der Longposition habe ich nicht viel Geld gemacht, mit der Tradingposition dafür ziemlich viel. Da ich kaum mehr was von dir gelesen habe weiß ich nicht, wie du zwischenzeitlich unterwegs warst.

Ich kann diverse Sichtpunkte von dir nicht nachvollziehen oder spekuliere auf andere Hintergründe. Dass die Daten "mixed" und nicht gut beurteilbar sind, gebe ich dir Recht. Allerdings sehe ich eine mehr als 50%-Chance auf Auslizensierung, da MOR103 mehr als nur die Indikation RA ist. Das Lotterieticket der Weiterentwicklung verspricht im Erfolgsfall zu viel Umsatz und big pharma hat zu viel Nöte bzgl. auslaufendem Patentschutz und Innovationsstau, als dass wegen dieser gemixten Datenlage einfach gedumpt werden wird. Ich sehe auch kein Vergleich zu dem ICAM Projekten, die quasi kaum oder keine Wirksamkeit zeigten und folglich eingestellt wurden.

Und an der Höhe des Upfronts kann man den Erfolg einer Auslizensierung auch nicht bemessen, wie du hier suggerieren möchtest. Es gibt front-loaded deals und back-loaded deals. Ich wette, dass es ein back-loaded deal wird. Morphosys hat genug Cash und keine wirkliche Verwendung für so viel Upfront. Der Pharmapartner möchte das Risiko einer Fehlentscheidung begrenzen. Es würde mich also sogar wundern, wenn es mehr als 50Mio Upfront gibt. Ich denke da eher an 30Mio und entsprechende Meilensteine bei Erfolg, also dass Morphosys noch keinen Break Even mit dem Projekt haben wird.

Ich sah zudem keine zu 2005/2006 vergleichbare Euphorieorgie in den Threads. Es sind zu den wenigen verbliebenen alten einige neue Einsteiger und somit Jubler hinzugekommen, hält sich aber sehr in Grenzen. Die kritischen Stimmen, v.a. derjenigen, die Morphosys seit Jahren begleiten, sind weiterhin sehr präsent.

Dass große Interessen bei 22 gedumpt haben glaube ich nicht. Zu viel steht in der nächsten Zeit an und selbst ohne MOR103 ist Morphosys in den nächsten Jahren ein interessantes Investment. Ich zum Beispiel bin und bleibe vorwiegend wegen der Partnerpipeline dabei. Ich habe das seltsame konstante Halten über dem 21,7 Widerstand im Laufe des Tages eher als Stärke interpretiert. Ich denke, hier sind vor allem (schon vor der Meldung) große Interessen, v.a. auch amerikanische Hedgefunds long oder als straddle eingestiegen und werden den Kurs jetzt weiter nach oben Richtung 30 pumpen, solange sie Potential dazu sehen, um ihn dann wieder Richtung 20 zu dumpen.

Wie weit das läuft bestimmen diese Adressen, die Lemminge, die jetzt aufspringen und die Banken, die ihre Kursziele demnächst wohl endlich nach oben freigeben, nachdem sie seit Jahren heftigst den Deckel drauf hatten.

Wie gesagt, alles nur Spekulation.

Jetzt würde mich aber noch interessieren, was dein heuriges Interesse an Morphosys ist. Ich vermute, du bist nicht long. Ist es die alte Rechnung, die du mit deinem einstigen Hoffnungsträger noch offen hast oder um einige User zu ärgern, die dir in deiner damals nicht ganz falschen Einschätzung ans Bein gepinkelt haben?

Beim wichtigsten eigenen Medikamentenkandidaten gelingt der Morphosys AG ein Durchbruch: Eine Phase Ib/IIa-Studie erreicht alle Zielpunkte.

Weiterlesen auf www.transkript.de

Du schreibst:

Und an der Höhe des Upfronts kann man den Erfolg einer Auslizensierung auch nicht bemessen, wie du hier suggerieren möchtest. Es gibt front-loaded deals und back-loaded deals. Ich wette, dass es ein back-loaded deal wird. Morphosys hat genug Cash und keine wirkliche Verwendung für so viel Upfront. Der Pharmapartner möchte das Risiko einer Fehlentscheidung begrenzen. Es würde mich also sogar wundern, wenn es mehr als 50Mio Upfront gibt. Ich denke da eher an 30Mio und entsprechende Meilensteine bei Erfolg, also dass Morphosys noch keinen Break Even mit dem Projekt haben wird.

Da verwechselst du etwas (hatte mich vielleicht auch unklar ausgedrückt) : Ich spreche in meinem Post von Lizensierungserlös , nicht vom upfront.

Dieser Lizenseirungserlös setzt sich je nach Vertragsgestaltung

zusammen aus einer Einmalzahlung (dem upfont) und dem Barwert einer variablen Komponente

(z.B. Umsatzbeteiligung nach Zulassung , Zahlungstrom abdiskontiert und mit Zulassungswahrscheinlichkeit gewichtet etc, - das solltest du ja kennen aus deiinem Pipelinebewertungsmodell ;)) -

So erhält man als Summe einen Auslizensierungserlös zum Zeitpunkt der Auslizensierung

( es ist also das Gesamtpaket in eienr Zahl) und kann unterschiedliche Verträge mit verschiedenen Konditionen bzgl der beiden Komponenten anhand einer "Hausnummer" vergleichen (damit hat Morphosys eine Entscheidungsgrundlage -für welche Variante (höherer upfront und niedrige Umsatzbeteiligung oder umgekehrt sie sich dann entscheiden, hängt sicher von vielen Faktoren ab. ) .

Dieser Auslizensierungserlös erhält natürlich in der 2. Komponente

Schätzungen zu späterem Umsatz und Zulassungswahrscheinlichkeit, sowie Zinssätze ist somit etwas manipulierbar bzw. man kann über vieles debattieren wie vor Jahren schon, man hat aber zumindest einen Anhaltspunkt ob sich das Projekt "gelohnt" haben könnte in dem von mir beschriebenen Sinne. So sind die genannten Zahlen zu verstehen, da die Entwicklungskosten geschätzt 40-50 Mio betragen, sollte der gesamte Auslizensierungserlös schon deutlich drüberliegen.

Weitere Indikationen für Mor 103 würde ich da erst mal nicht mit einrechnen, zumindest solange für Mor 103/RA noch kein Partner gefunden ist.

An deiner Wahrscheinlichkeitsaussage

Dass die Daten "mixed" und nicht gut beurteilbar sind, gebe ich dir Recht. Allerdings sehe ich eine mehr als 50%-Chance auf Auslizensierung, da MOR103 mehr als nur die Indikation RA ist.

möchte ich mich jetzt nicht spekulativ beteiligen. Ich verstehe dich so, dass die

Wahrscheinlichkeit der Auslizensierung über alle möglichen Indikationen (also nicht nur für deie derzeitige RA) bei 50% liegt? Käme mir nicht übermäßig toll vor, aber menetwegen.

Nun hast du dich damals entschieden zu verkaufen, ich hatte mich entschieden zu halten und zudem die Hochs und Tiefs zu traden. Mit der Longposition habe ich nicht viel Geld gemacht, mit der Tradingposition dafür ziemlich viel. Da ich kaum mehr was von dir gelesen habe weiß ich nicht, wie du zwischenzeitlich unterwegs warst.

...

Jetzt würde mich aber noch interessieren, was dein heuriges Interesse an Morphosys ist. Ich vermute, du bist nicht long. Ist es die alte Rechnung, die du mit deinem einstigen Hoffnungsträger noch offen hast oder um einige User zu ärgern, die dir in deiner damals nicht ganz falschen Einschätzung ans Bein gepinkelt haben?

Ich hatte damals nach dem Novartisdeal (lang ist es her) auf WO meine Einschätzung kundgetan, dass die Kiste lange seitwärtslaufen würde (mit fast 6 Jahren hatte ich allerdings auch nicht gerechnet). Und ich hatte auch dazugeschrieben, wie man in solchen Phasen entspannt Geld verdienen kann (Discount -Zertis).

Insofern ging mir das ganze aufgeregte Tagesgegacker in ecks vollgelaberten WO Threads in den Jahren völlig am Allerwertesten vorbei - habe auch nur alle paar Wochen mal reingeschaut.

Dass etliche User heute so und morgen anders gackern, oft nach Anzahl der allzuheißen Scheine im Depot hochfrequent im Takt des Schließmuskels ist mir eigentlich schon lange wurscht. Ich denke, dass Europa derzeit andere Probleme hat als ein paar arme Tagediebe, die sozial vereinsamt den ganzen Tag in Plapper-Foren abhängen und sich wichtig machen. Und die sind mit sich schon gestraft genug, die muss ich nicht mehr "ärgern" - obwohl ich eine gewissen Neigung zu Sottisen sofort einräume.

Meine Positionierungen gebe ich nicht an, weil ich mir und den Lesern die pubertären Peinlichkeiten ersparen will, die sich um solche Angaben immer entzünden (am Wochenende z.B. zwischen invest und dir im WO Thread). Finde es auch völlig überflüssig für Fundamentaldiskussionen. Für die Heldentrader gibt es eigentlich die Traderthreads.

Zu Morphosys: ich sehe Firmenentwicklungen inzwischen eher aus Gärtnersicht.

Ich würde mir ehrlich wünschen, dass es mal endlich ein echter deutscher Biotech nach oben schafft zumindest in die 2. Weltliga (Quiagen ist ja mehr Diagnostic) - von der Premier League wird man wohl lange träumen.

Mit Morphosys habe ich keine Rechnungen offen, bin allerdings auch von der Medikamentenklasse derzeit auch nicht wirklich überzeugt - geringe Wirksamkeit bei sehr hohen Kosten - ausführliche Begründung gestern nachts im WO Thread. Antwort auf Deadflower.

Bei allem Respekt vor den Forschungsleistungen, die hinter den neuen Medikamenten stecken:

In welchen Lebensbereichen würde man es sonst akzeptieren, dass eine mind. 70% Leistungserbringung nur in ca 20% der Fälle erfolgt? Wieviel Hoffnungen hängen an solchen Therapien und wie oft werden sie enttäuscht, etc.

Nochmal zur Premier League:

Habe grade vor kurzem wieder einen Vergleich Xing und Linkedln gelesen, dasselbe Theater, fast gleichzeitig gegründet, aber

wo Xing inzwischen ein paar Mio Marktkap hat, solide, seriös , profitabel aber kleingeblieben, schaffen die Amis mit Linkedin einen Marktkapgiganten unter hohem Risiko, der auf Dauer dominieren wird.

Mit diesem kleine Exkurs möchte ich für heute schließen.